2021年4月8日,来自四川成都的康诺亚生物医药科技有限公司 Keymed Biosciences Inc. (以下简称“康诺亚生物”) 向港交所递交招股书,拟在香港主板挂牌上市。

康诺亚生物,成立于2016年,是一家生物科技公司,专注于自主发现及开发创新生物疗法以满足自体免疫及肿瘤治疗领域中未获满足的大量医疗需求。

公司已建立全面一体化平台,涵盖生物药开发的所有关键功能,包括目标验证、先导化合物生成及优化、临床前评估、工艺开发、转化研究、临床开发及生产。该一体化平台使公司能快速及以具成本效益的方式发现、构建、扩展及推进创新及差异化抗体疗法的多元化管线,包括单克隆抗体、抗体偶联药物及双特异性抗体。

公司的核心业务模式是基于差异化或经临床验证的作用机制自行发现及开发创新疗法。为配合内部研发工作,公司亦通过合资企业或对外授权安排与第三方合作开发及商业化公司的候选药物。目前公司已建立十余种候选药物的产品线,其中五种处于临床阶段,在国产同类别药物或同靶点药物中,该五种候选药物均处于取得中国及╱或美国IND批准的前三位。

CM310,为公司的核心产品,是多种临床试验中的一种针对白介素4受体α亚基(IL-4Rα)的人源化及高效的拮抗剂抗体。其为首个国产且获得中国国家药品监督管理局(国家药监局)的临床试验申请批准的IL-4Rα抗体。CM310可能可以有效治疗各种成人、青少年及儿童II型过敏性疾病,例如特应性皮炎、哮喘、慢性鼻窦炎伴鼻息肉,且可能可以有效治疗慢性阻塞性肺疾病。

公司的首个符合现行药品生产质量规范的生产设施于2019年在成都市建成,总产能为1,600公升,将候选抗体药物供应予多项临床前及临床研究。公司计划扩大商业生产能力,以进一步提高生产的成本效益。新商业规模生产设施一期预期于2022年开始营运,额外产能为16,000公升。

截至最后实际可行日期,公司拥有33项待批准专利申请,包括16项在中国的专利申请、2项在美国的专利申请、7项在专利合作条约下的专利申请以及8项在其他司法管辖区的专利申请,该等专利申请均与某些候选药物及技术有关。

股东架构

招股书显示,康诺亚生物在上市前的股东架构中,Bo Chen博士(陈博博士)透过Moonshot控制公司约36.58%的股份,此外Chen博士作为ESOP Trust的顾问,可以行使Eagle Hero所持的8.45%的投票权,其合计控制约45.03%的股份。

此外,还包括:

高瓴资本,持有12.18%的股份;

Hankang Capital (汉康),持有7.79%的股份;

Boyu Capital(博裕资本),持有6.40%的股份;

君联资本/联想之星,持有5.76%的股份;

三正健康投资,持有5.59%的股份;

LAV (礼来),持有5.36%的股份;

其他股东还有国投、成都生物城、成都高投等。

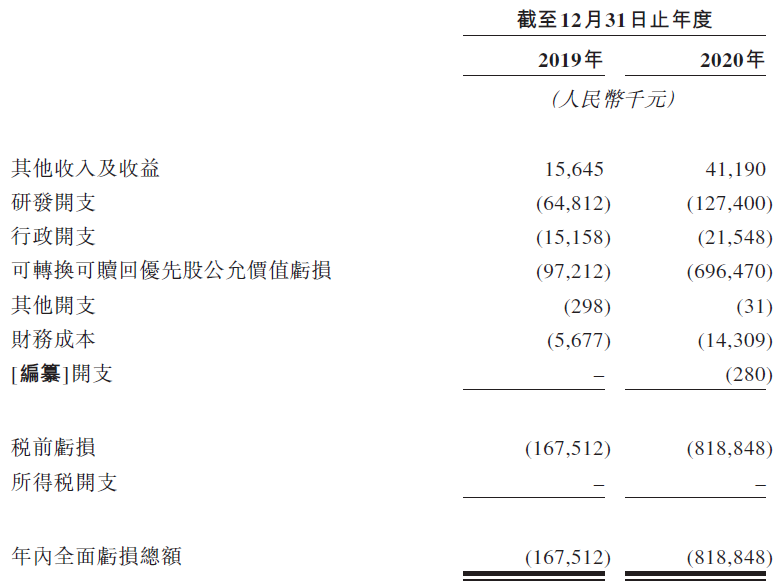

财务数据

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

31家在香港上市的「未盈利生物科技公司」本周表现(4月1日)

香港:就基金管理公司及雇员获发的附带权益(Carried Interest),将豁免全部利得税和薪俸税

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)