主要业务

安居客, 是一个领先的房产信息及交易服务开放平台。

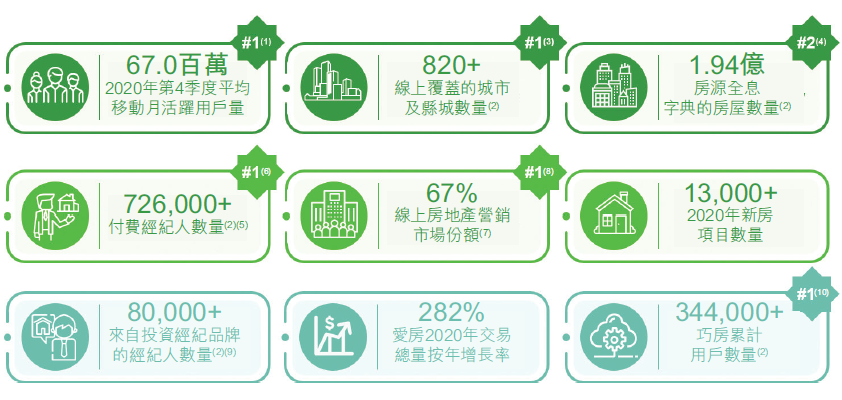

根据艾瑞咨询数据显示,安居客:

-

为中国最大的在线房产平台(按截至2020年12月31日止年度及截至该日止季度平均移动月活跃用户量计);

-

为中国覆盖城市和县城数量最多的在线房产服务平台(截至2020年12月31日);

-

为中国第二大房产房源数据库的在线房产服务平台(截至2020年12月31日);

-

为中国付费经纪人数目最多的房产服务平台(截至2020年12月31日);

-

为中国最大的新房及二手房在线营销平台(按2020年收入);

-

为中国最大的面向经纪品牌的独立SaaS解决方案提供商(截至2020年12月31日,按累计用户数计)。

安居客平台

安居客的开放平台始于2005年,通过整合安居客、58房产、爱房和巧房,从一个在线营销服务提供商转型为一个领先的开放型房产信息交易服务平台。安居客目前提供更全面的服务,包括房产在线营销、交易服务、SaaS解决方案以及其他辅助服务。

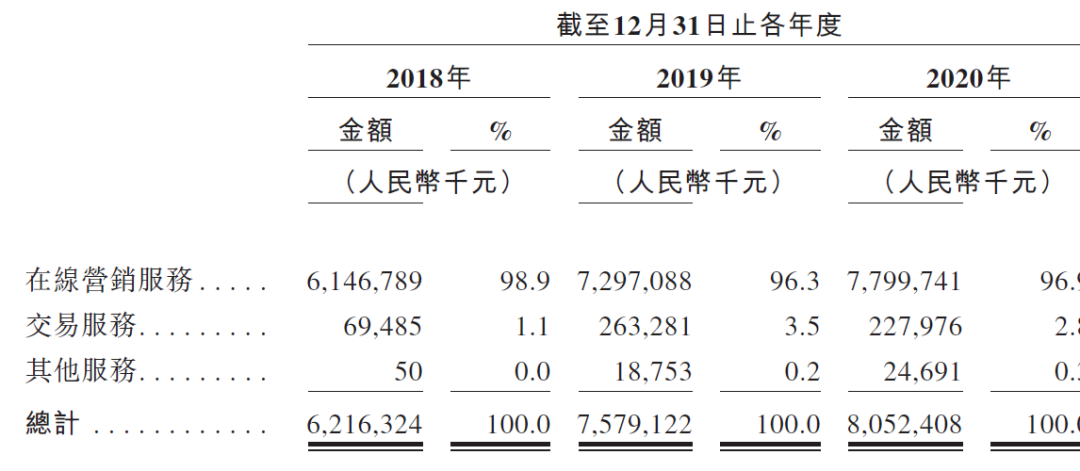

安居客的收入主要来自向房产经纪品牌、经纪人及开发商提供的在线营销服务,以及新房销售交易的佣金。

-

在线营销服务,就二手房为房产经纪品牌及经纪人提供营销服务,以及为房地产开发商的新房提供广告及促销服务;

-

交易服务,从开发商处赚取的新盘销售佣金;

-

其他服务,主要包括使用软件及技术平台以及提供与此相关的技术服务的许可费所产生的收入。

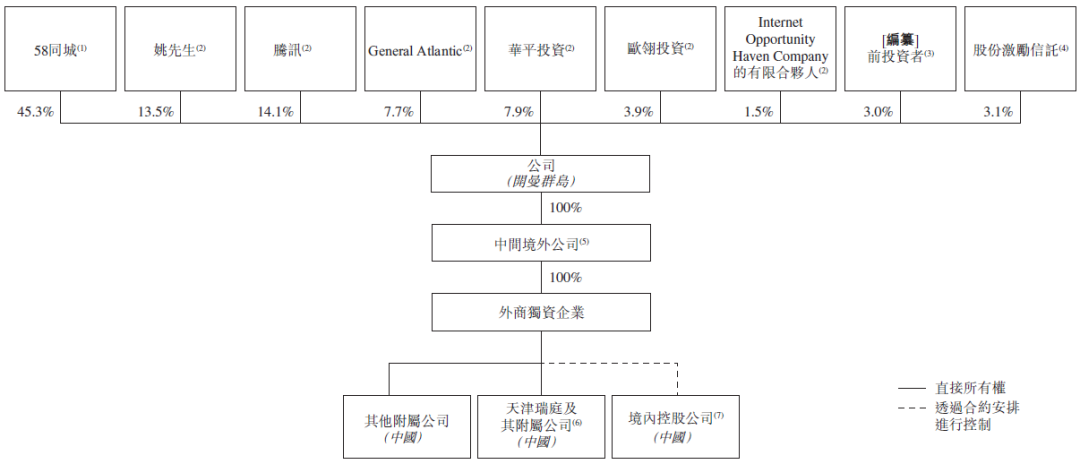

股东架构

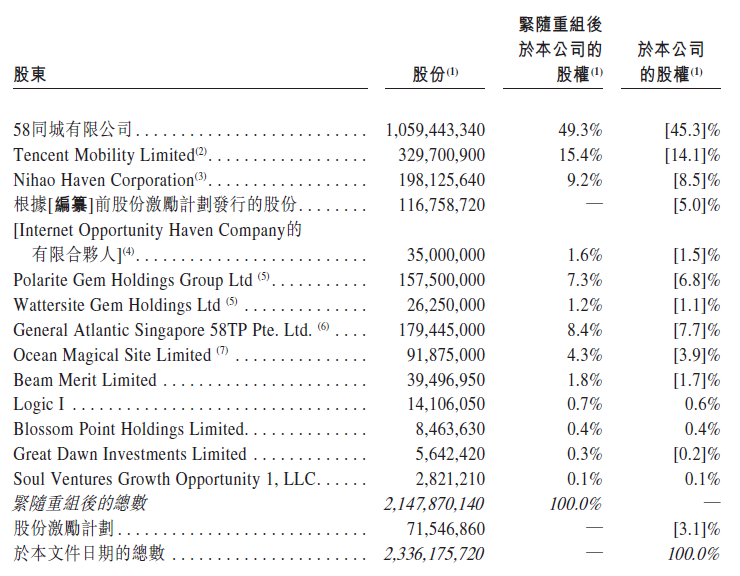

招股书显示,安居客在上市前的股东架构中,控股股东为姚劲波先生,其透过58同城控制约45.3%的股份,透过Nihao Haven Corporation等控制约13.5%的股份,合计控制约58.8%的股份。

其他股东包括:

腾讯(00700.HK),持股14.1%;

华平投资,持股7.9%;

General Atlantic 泛大西洋资本集团,持股7.7%;

鸥翎投资,持股3.9%;

Internet Opportunity Haven Company,持股1.5%;

碧桂园(02007.HK),持股1.7%;

雅居乐集团(03383.HK),持股0.2%;

等。

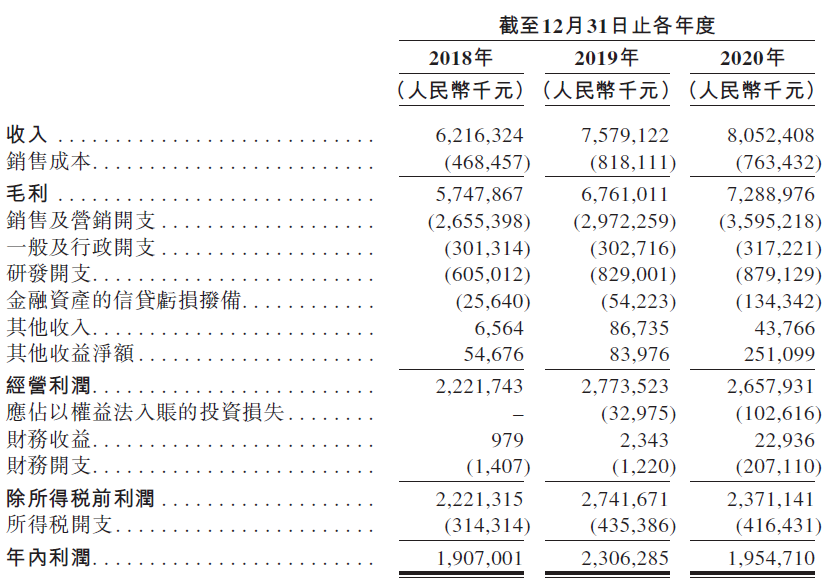

公司业绩

招股书显示,在过去的2018年、2019年和2020年三个财政年度,安居客的营业收入分别为62.16亿、75.79亿和80.52亿元人民币,相应的净利润分别为19.07亿、23.06亿和19.55亿元人民币。

中介团队

安居客是次IPO的的中介团队主要有:中金公司、瑞信、美林为其联席保荐人;普华永道 为其审计师;方达、世达分别为其公司中国律师、公司香港律师;汉坤、达维分别其券商中国律师、券商香港律师;艾瑞咨询为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

中资、外资、港资券商,过去两年(2019&2020)的保荐数量及IPO募资表现

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)