2021年4月1日,来自浙江杭州的微医控股有限公司 We Doctor Holdings Limited (以下简称“微医”)在港交所递交招股书,拟香港主板IPO上市。

微医招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103325/documents/sehk21040104859_c.pdf

微医,创建并运营了中国首家互联网医院,以「互联网+医疗健康」创新模式开启了中国数字健康产业新时代。根据弗若斯特沙利文的资料,按截至2020年12月31日互联网医院数量和2019年所提供的数字医疗问诊量计算,微医为中国最大的数字医疗服务平台。

截至最后实际可行日期,微医创建并运营27家互联网医院。于业绩纪录期,微医提供约4,000万次的数字医疗问诊服务。

微医的互联网医院聚集众多合资格医生,为用户提供优质数字医疗服务。用户在平台上获取的服务一般通过其个人公共医疗保险账户、企业健康福利计划、私人健康保险或自费支付。微医的优质及经验证的数字医疗服务能力已获中国主要医疗服务支付方即公共医疗保险基金的认可,平台上提供的数字医疗服务能够通过用户的公共医疗保险账户进行结算。

截至2020年12月31日,

微医平台连接了中国超过7,800家医院,包括95%以上的三级甲等医院以及超过27万名注册医生;

微医平台的累计注册用户约有2.22亿名;

截至2020年12月31日止年度,微医的平均MPU约达25410万名;

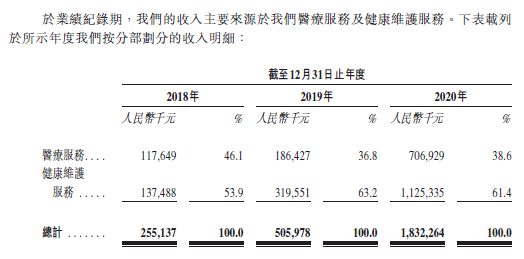

微医的收入包括来自医疗服务、健康维护服务。

-

数字医疗咨询及诊断;

-

主要由互联网医院服务中心提供的全科医疗服务;及

-

专科护理服务特别是由专科诊所提供的ART服务,以及销售与ART相关的设备。

(二)健康维护服务

-

数字慢病管理服务,即为特定慢病会员提供在线+线下综合治疗及药品配送服务;

-

健康管理服务,即为企业客户的最终用户或员工提供综合健康管理服务及向中国地方小区提供流动医疗服务。

-

向会员提供数字慢病管理服务,主要包括用药;

-

按所提供流动医院服务向基层医疗机构收取服务费,其中大部分在年初设备交付时一起确认;

-

按综合健康管理服务的注册最终用户数收取服务费;及

-

作为云检服务的一部分的医疗设备销售。

-

部分将用于更多业务扩展,包括

-

用于通过在中国更多城市推出更多专注于数字慢病管理的互联网医院,以发展数字慢病管理服务;

-

用于将流动医院的服务范围扩展至中国更多个县;

-

用于透过投资于供应链基础设施(例如仓储管理、物流配送和供应监控),加强在医药产品及医疗设备方面的供应链能力;

-

用于透过招募或吸引更多医生加入平台,扩大医生网络和用户基础,并透过用户分析和提供个性化服务,优化用户体验;

-

用于设立云检中心;

-

用于加强与医疗保健价值链上的参与者(包括医疗机构、医生和保险公司)的合作,以实现服务交付渠道的多元化并完善医疗服务及产品;及

-

部分将用于进一步的研发,包括

-

用于透过投资流动医院和技术解决方案,并与公共医疗保险合作,以发展数字基础设施和新计划;

-

用于完善临床决策支持系统(CDSS),以覆盖更多类型的慢病并增强慢病的诊断、用药和治疗决策过程;

-

用于提升人工智能、数据分析和云计算能力,进一步推动医疗服务行业的数字化,从而增强的研发能力,并不断吸引和培养软件工程、数据科学、人工智能等技术前沿领域的世界一流人才,以及加强与领先研究机构和大学的合作;

-

部分将用于潜在的投资、收购或策略联盟。

用于收购拥有先进技术、产品或服务或互补业务的公司以及与公司当前的业务有协同效应的多家公司拥有权益。截至最后实际可行日期,公司尚未确定任何潜在收购目标;及

-

部分将用作营运资金及一般公司用途。

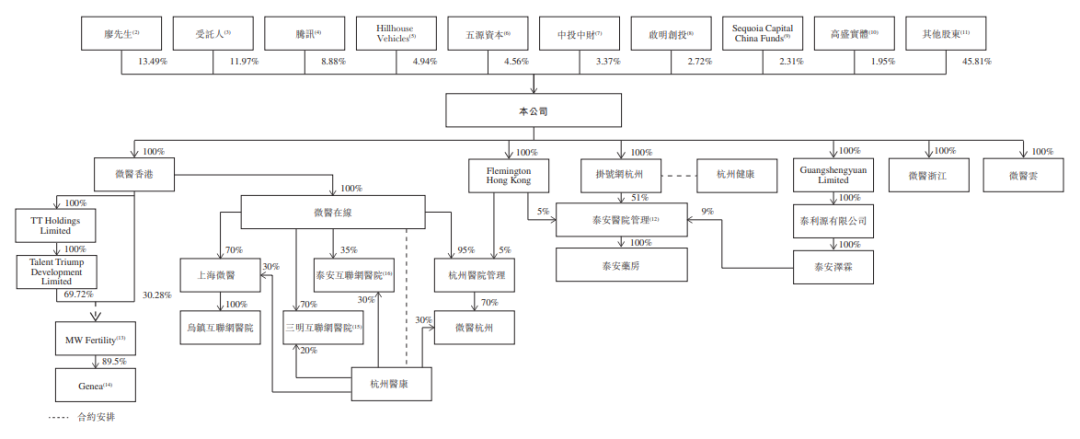

复星国际(00656.HK)/复星实业持股5.8258%;

风和集团持股4.0769%;

友邦保险(01299.HK),持股1.5918%;

香港源盛集团 Bradbury Group持股1.3913%;

Aldworth Equity Advisors 持股0.8466%;

新创建集团(00659.HK)持股0.8204%

等,合计持有86.5127%的股份。

微医是次香港IPO的的中介团队主要有:

京东,中国最大的零售集团,通过港交所聆讯 (附中英文招股书)

小米招股书:雷军持股31.41%、表决权超50%,他说小米是一家互联网公司

美团招股书:王兴持股11.44%,腾讯、红杉分别持股20.14%、11.44%,阿里巴巴、谷歌、小米也是股东

香港IPO市场(2020年前十个月):上市120家,募资2,491亿港元