2021年3月31日,来自新疆乌鲁木齐的新疆和睦家商贸有限责任公司的实质控股公司Chanson International Holding(以下简称“乔治·香颂”)向美国证监会(SEC)提交招股书,拟在美国纳斯达克上市,其股票代码为“CHSN”。

https://www.sec.gov/Archives/edgar/data/1825349/000121390021019164/ea138629-f1_chansoninter.htm (乔治·香颂招股书链接)

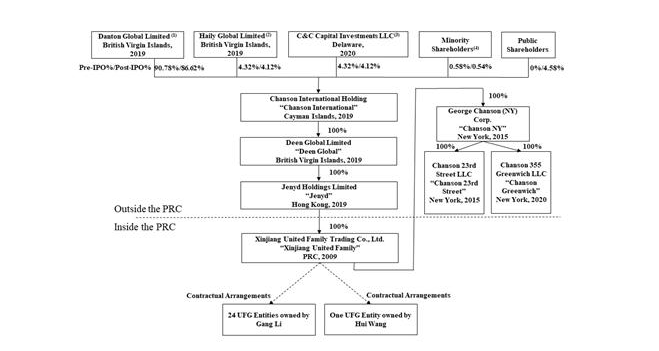

乔治·香颂,主要通过(i)一家由新疆和睦家商贸及其VIE经营的29家门店组成的面包店连锁店销售产品,这些连锁店由公司在新疆的“乔治·香颂”品牌经营;以及(ii)通过纽约市第23街的Chanson。公司目前还正在装修空间,以便在纽约市开设新店。通过公司自己的商店进行销售,可以使公司更有效地运营整个业务,并更好地控制产品质量和品牌形象,并更好地管理公司在商店中的客户体验。公司还通过数字平台和第三方在线食品订购平台销售产品。公司目前的客户群包括个人客户和公司客户。

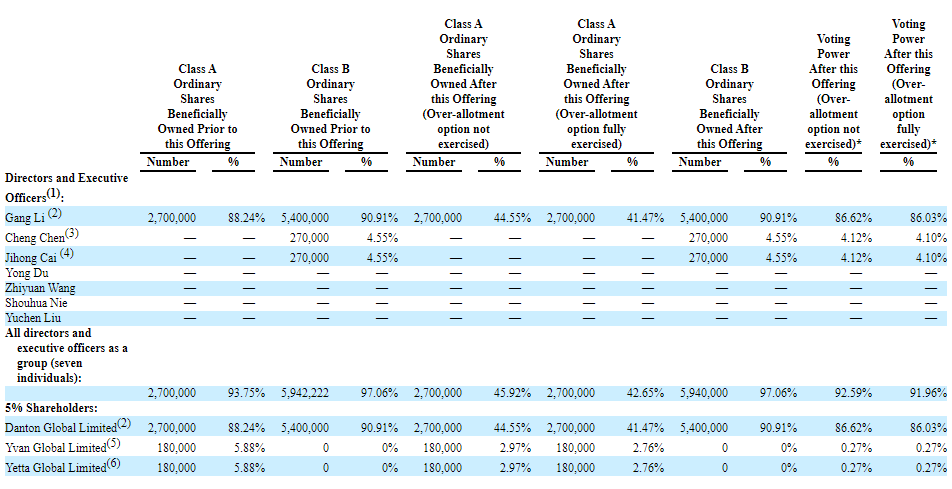

Chen Cheng持有B类股份的4.55%,蔡继红持有B类股份的4.55%,胡新霞持有A类股份的5.88%,王辉持有A类股份的5.88%。

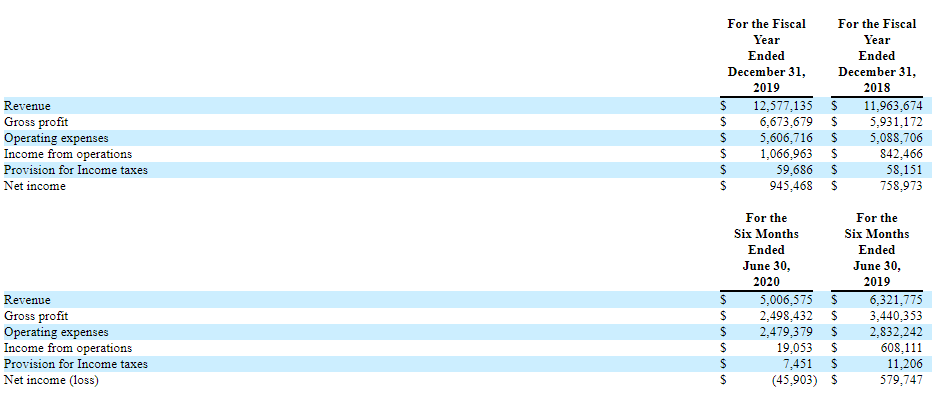

招股书显示,在过去的2018年、2019年和2020年前六个月,乔治·香颂的收入分别为1196.37万、1257.71万和500.66万美元,相应的净利润分别为75.90万、94.55万和-4.59万美元。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

海伦司 Helens,中国最大的线下连锁酒馆,递交招股书、拟香港IPO上市

绿茶餐饮,来自浙江杭州、中国第四大休闲中式餐厅运营商,递交招股书、拟香港IPO上市

香港IPO市场(2021年首两个月):上市21家、募资727亿,除牌10家