2021年4月1日,上海康耐特光学科技集团股份有限公司 Shanghai Conant Optical Co., Ltd.(下称“康耐特光学”) 向港交所递交招股书,拟在香港主板IPO上市。

康耐特光学招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103323/documents/sehk21040104761_c.pdf

主要业务

康耐特光学,为中国领先的树脂眼镜镜片制造商,于往绩记录期在超过80个国家进行销售,包括但不限于中国、美国、日本、印度、澳洲、泰国、德国及巴西。

根据弗若斯特沙利文报告,按树脂眼镜镜片产量计算,康耐特光学于2020年在中国树脂镜片制造商中排名第一,市场份额约为8.5%。按2020年的树脂眼镜镜片出口值计算,康耐特光学为中国最大的出口商,市场份额约为7.3%。按2019年树脂眼镜镜片所得收入计算,康耐特光学在全球排名第九,且为全球十大市场参与者中唯一一个总部位于中国的集团。

公司向客户提供各式各样的树脂眼镜镜片,包括标准化镜片及定制化镜片。康耐特光学的产品主要为具1.499、1.56、1.60、1.67及1.74折射率的树脂眼镜镜片。除折射率外,公司的眼镜镜片亦以下列镜片设计区分:(i)平光镜片;(ii)单光镜片;(iii)多焦点镜片;及(iv)渐进式镜片。眼镜镜片亦可染色或镀上或压铸各种薄膜或镀膜,以新增偏光、变色、防蓝光、防刮、抗反光及防污等功能。

公司拥有三个生产基地(位于上海、江苏、日本的鲭江)的生产设施,能够按客户要求生产不同规格的树脂眼镜镜片,各个生产基地截至2020年12月31日止年度的使用率均超过85%。

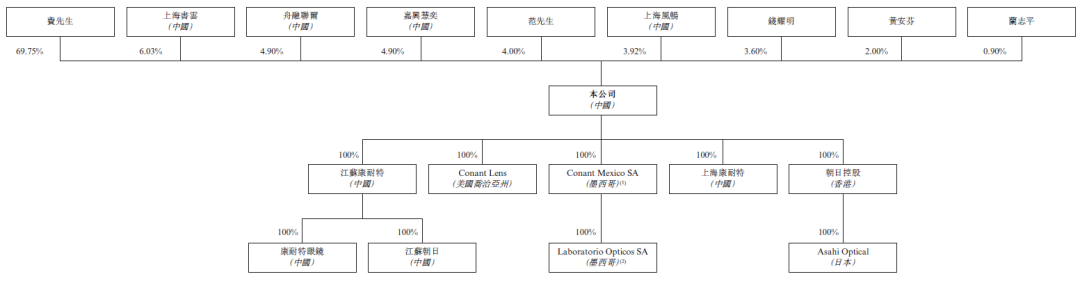

股东架构

招股书显示,康耐特光学在上市前的股东架构中,控股股东为费铮翔先生,其持有67.95%的股份。

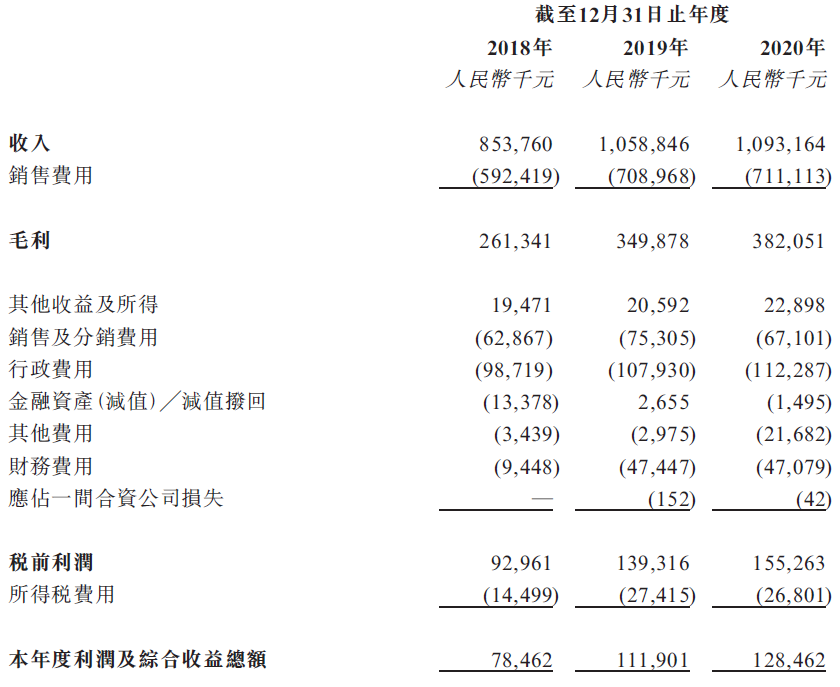

公司业绩

招股书显示,在过去的2018年、2019年和2020年三个财政年度,康耐特光学的营业收入分别为 8.54亿、10.59亿和10.93亿元人民币,相应的净利润分别为0.78亿、1.12亿和1.28亿元人民币。

中介团队

康耐特光学是次IPO的的中介团队主要有:国泰君安 为其独家保荐人;安永 为其审计师;汉坤、缪氏(汉坤联营) 分别为其公司中国律师、公司香港律师;国浩为其券商中国律师;罗马国际为其物业估值师;弗若斯特沙利文为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港IPO市场(2021年首两个月):上市21家、募资727亿,除牌10家

香港 IPO中介机构排行榜 (过去24个月:2019年3月-2021年2月)