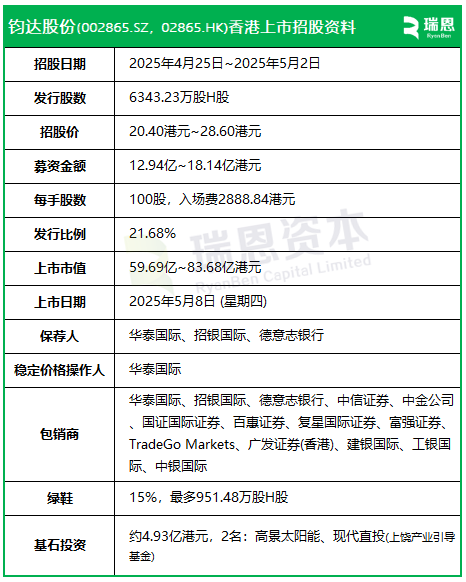

来自海南海口的钧达股份(002865.SZ,02865.HK),于今日(4月28日)起至周五(5月2日)招股,预计2025年5月8日在港交所挂牌上市,将成为今年第二家A股公司香港上市。华泰国际、招银国际、德意志银行联席保荐。

钧达股份,计划全球发售6343.23万股H股(占发行完成后总股份的21.68%),其中90%为国际发售、10%为公开发售,另有15%超额配股权。每股发售价介乎20.40港元~28.60港元,每手100股,最多募资约18.14亿港元。

假设每股发售价24.50港元(发售价范围中位数)、超额配股权未获行使,钧达股份预计上市总开支约1.20亿港元,包括2.5%的包销佣金,最多2%的酌情奖金,其他连同联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

钧达股份是次IPO招股引入2名基石投资者,合共认购约4.93亿港元的发售股份,其中高景太阳能通过珠海高景认购约1.06亿港元、上饶产业引导基金通过现代直投认购约3.87亿港元。

钧达股份是次IPO,募资净额约14.34亿港元(按发售价范围中位数计):约75%将用于兴建一个年化产能约为5GW并预期将于2026年开始商业生产的海外光伏电池生产基地;约8%将用于研发先进技术,以保持公司在光伏电池及生产工艺方面的技术领先地位;约7%将用于建立及加强公司的海外销售业务及分销渠道;约10%将用作营运资金及一般公司用途。

钧达股份是次IPO,华泰国际、招银国际、德意志银行为其联席保荐人、整体协调人、联席全球协调人,中信证券、中金公司为其整体协调人、联席全球协调人,国证国际证券、百惠证券为其联席全球协调人,其他包销商包括复星国际证券、富强证券、TradeGo Markets、广发证券(香港)、建银国际、工银国际、中银国际。

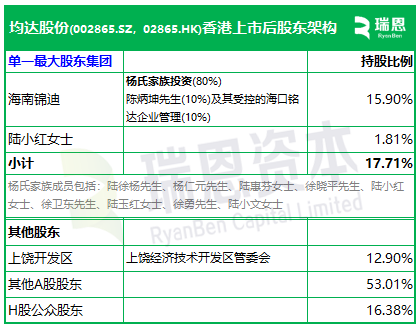

招股书显示,钧达股份在上市后的股东架构中,杨氏家族成员及其控制的实体合计持股约17.71%。

江苏2025年上市盘点:A股4家,香港1家,美国2家;3家即将香港上市,恒瑞医药等26家正在准备境外上市

本篇文章来源于微信公众号:瑞恩资本RyanbenCapital