2021年11月12日,来自河南漯河的卫龙美味全球控股有限公司 Weilong Delicious Global Holdings Ltd (以下简称“卫龙食品”)在港交所递交招股书,拟香港主板IPO上市。这是继其于2021年5月12日递表失效之后的再一次递表。

卫龙食品,作为中国最大的辣味休闲食品企业,专注于辣味休闲食品的研发、制造、销售及经销。卫龙食品致力于使用大豆、面粉及海带等大众食材为主,近年来,已成功拓展到蔬菜制品和豆制品等品类,推出了包括「风吃」和「亲嘴烧」系列等品牌,创造出深受消费者青睐的产品,积累了横跨多个年龄段的广泛且忠诚的粉丝群。

根据弗若斯特沙利文报告,按2020年零售额计,卫龙食品在中国辣味休闲食品市场排名第一,市场份额达到5.7%,且在调味面制品、辣味休闲蔬菜制品细分品类的市场份额均排名第一。

卫龙是中国倍受年轻消费者喜爱的休闲食品品牌。根据弗若斯特沙利文报告,卫龙95%的消费者是35岁及以下、55%的消费者是25岁及以下的年轻人;同时卫龙是中国知名度最高、最受消费者喜爱的辣味休闲食品品牌,在品牌知名度方面,是25岁及以下年轻人心目中休闲食品第一品牌。

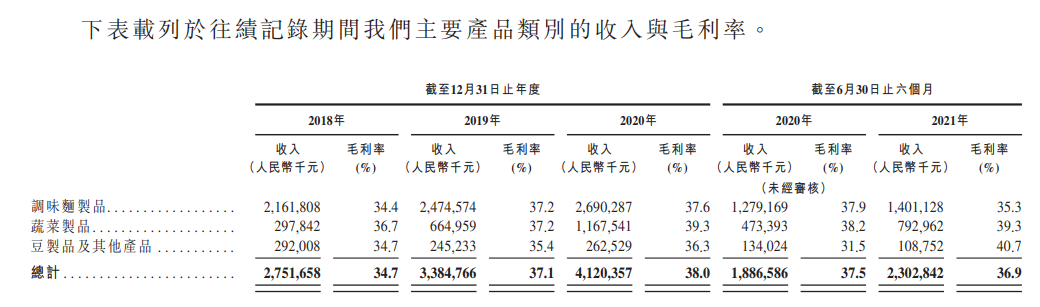

卫龙食品的产品组合涵盖以下类别:

-

调味面制品,主要包括大面筋、小面筋、大辣棒、小辣棒及亲嘴烧。

-

蔬菜制品,主要包括魔芋爽及风吃海带。

-

豆制品及其他产品,主要包括软豆皮、卤蛋及肉制品。

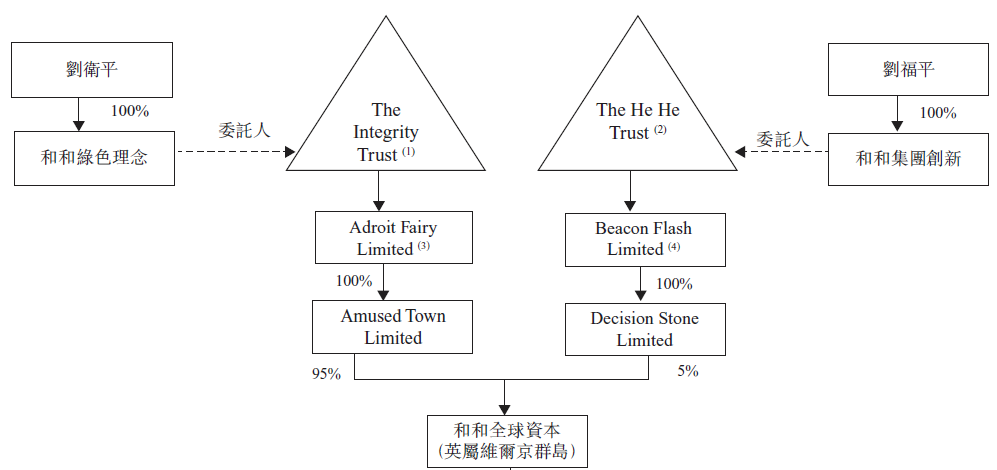

股东架构

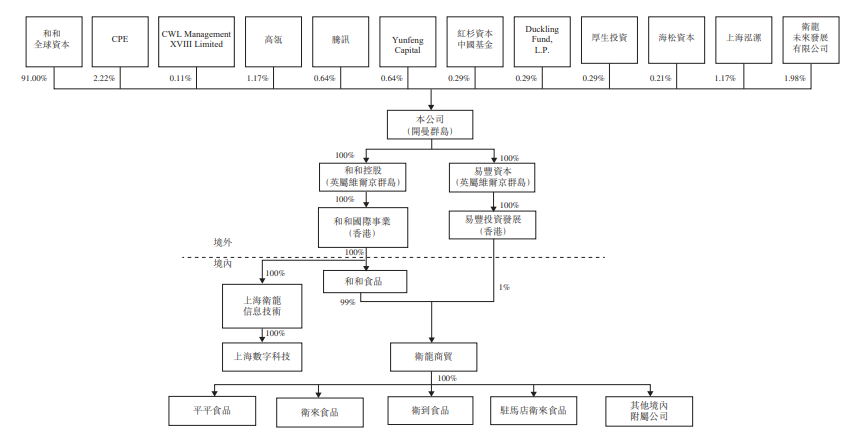

招股书显示,卫龙食品在上市前的股东架构中,和和全球资本持有公司91.00%的股份。和和全球资本由刘卫平先生(透过信托)持有95%、刘福平先生(透过信托)持有5%。

员工激励计划平台卫龙未来发展,持股1.98%;

CPE源峰(中信产业基金)持股2.22%;

高瓴持股1.17%;

腾讯(00700.HK)持股0.64%;

云锋基金持股0.64%;

红杉资本持股0.29%;

Duckling Fund持股0.29%;

厚生投资持股0.29%;

海松资本持股0.21%;

上海泓漯持股 1.17%;

CWL Management XVIII持股0.11%。

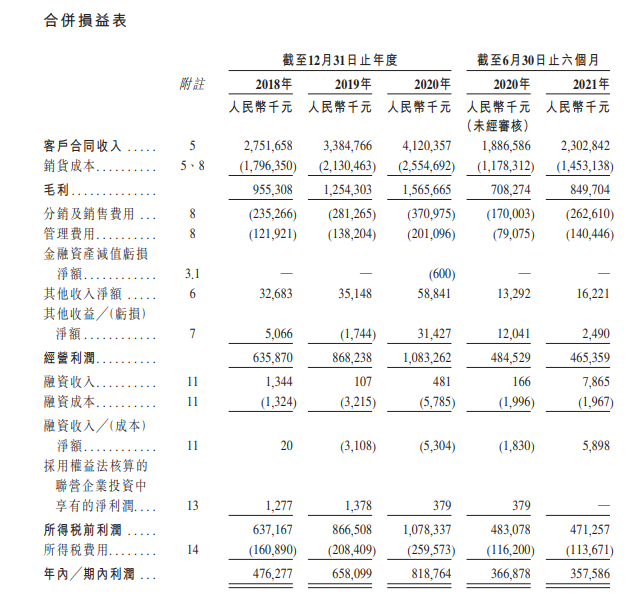

财务数据

招股书显示,在过去的2018年、2019年、2020年和2021年上半年,卫龙食品的收入分别为人民币 27.52亿、33.85亿、41.20亿和 23.03亿元,相应的净利润分别为人民币4.76亿、6.58亿、8.19亿和 3.58亿元。

中介机构

卫龙食品是次IPO的中介团队主要有:摩根士丹利、中金公司、瑞银为其联席保荐人;普华永道为其审计师;通商、高伟绅分别为其公司中国律师、公司香港律师;竞天公诚、普衡分别为其券商中国律师、券商香港律师;弗若斯特沙利文为其行业顾问。

香港 IPO中介机构排行榜 (过去24个月:2019年11月-2021年10月)