德康农牧,来自四川成都,是一家致力于生猪及黄羽肉鸡畜牧养殖的中国领先企业之一,同时正拓展屠宰和食品加工业务。

根据弗若斯特沙利文报告,于2020年,德康农牧:

-

以生猪收入及销量计,在中国所有生猪供货商中排名第七,在中国西南地区所有生猪供货商中排名第二。

-

以收入计,在中国所有种猪供货商中排名第十。

-

以收入及销售量计,为中国黄羽父母代鸡苗的最大供货商、在中国黄羽肉鸡供货商中排名第三。

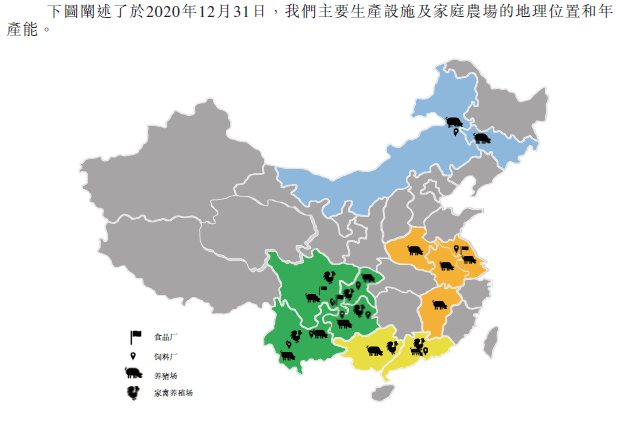

德康农牧受到中国各机构的多项认可,包括农业产业化国家重点龙头企业。公司的业务遍布于中国14个省、市及自治区,员工7千多人。

德康农牧拥有丰富的生猪及黄羽肉鸡基因库。根据弗若斯特沙利文报告,就曾祖代核心育种群和生猪遗传材料的存量而言,公司是中国领先的种猪供货商。公司拥有多个国家级及部级育种平台,包括国家生猪核心育种场、农业部家禽遗传育种重点实验室及国家星火计划龙头企业技术创新中心。

德康农牧共有三个业务分部,即生猪、家禽以及辅助产品分部。其中生猪及家禽板块为公司的核心业务。生猪产品主要包括商品肉猪、种猪及商品仔猪,家禽产品主要包括黄羽肉鸡、鸡苗及蛋。

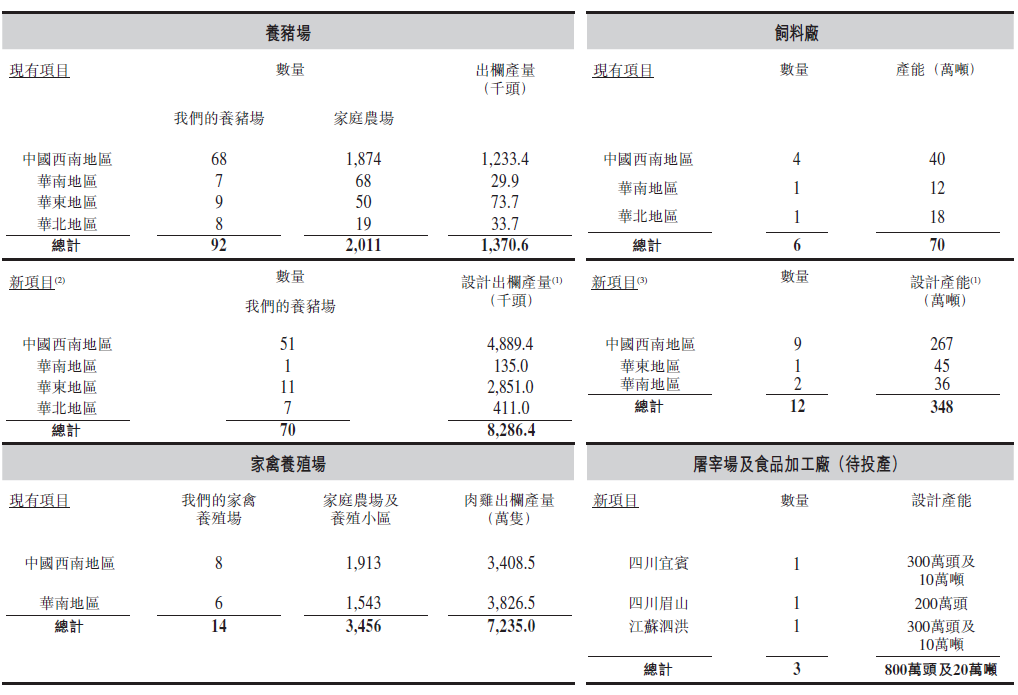

德康农牧垂直整合的业务模式覆盖了生猪及黄羽肉鸡育种及养殖整个产业链,包括饲料生产、生猪及黄羽肉鸡的育种、扩繁、养殖及销售等多个环节于一体。此外,公司正在筹建屠宰及食品加工业务,打造覆盖饲料生产、生猪育种及养殖到生产生鲜猪肉及肉制品的高质量猪肉产业链。公司预计将于2023年6月为屠宰及食品加工业务完成年屠宰800万头生猪产能且肉加工产能20万吨的三个项目。

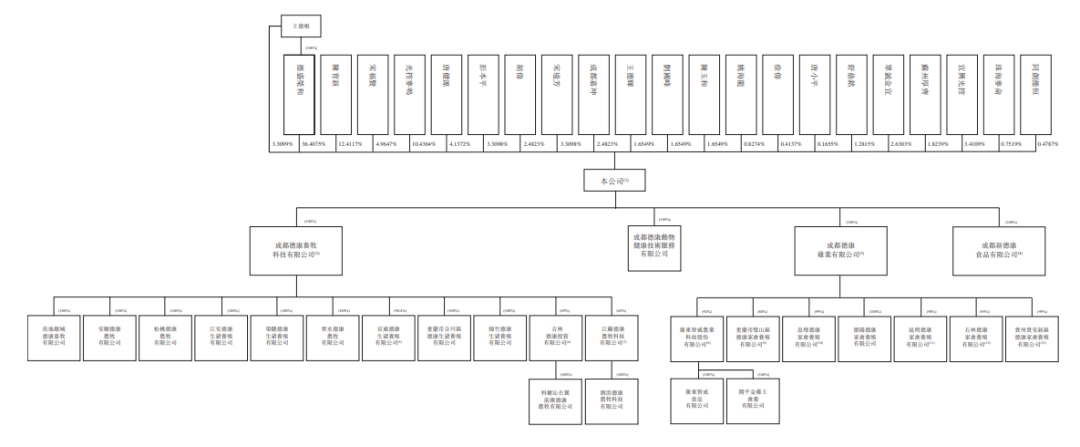

王德根的兄弟、董事会主席王德辉,持股 1.6549%;

员工持股平台众诚金宜,持股 2.6303%;(王德辉旗下公司为普通合伙人)

员工持股平台同创德恒,持股 0.4787%。(王德辉旗下公司为普通合伙人)

中国光大控股(00165.HK),通过光控麦鸣,持股 10.4364%、通过宜兴光控,持股 3.4109%、通过珠海麦仑,持股 0.7519%;

陈育新,持股12.4117%;

宋福贤,持股 4.9647%;

唐健源,持股 4.1372%;

彭本平,持股 3.3098%;

胡伟,持股 2.4823%;

宋远芳,持股 3.3098%;

成都嘉坤,持股 2.4823%;

刘国峰,持股 1.6549%;

陈玉和,持股 1.6549%;

姚海龙,持股 0.8274%;

徐伟,持股 0.4137%;

唐小平,持股 0.1655%;

舒鼎铭,持股 1.2815%;

苏州厚齐,持股 1.8239%;

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。