2021年6月21日,来自广东深圳的深圳易佳特科技有限公司的实质控股控股公司Aspire Global Inc.(以下简称“Aspire”)向美国证监会(SEC)提交更新后的招股书,拟在美国纳斯达克上市,股票代码为“ASPG”。

Aspire招股书链接:

https://www.sec.gov/Archives/edgar/data/0001844035/000110465921084173/tm215667d4_f1.htm

主要业务

Aspire,作为一家垂直整合的企业,主要从事品牌电子烟的研发、设计、商业化、制造、销售、营销和分销。公司由150 多个分销商组成的全球分销商网络,以 Aspire 品牌将烟草蒸发器技术产品将产品销往世界30个国家/地区。公司于2020年12月在美国亦开始销售 ISPIRE 大麻电子烟产品。

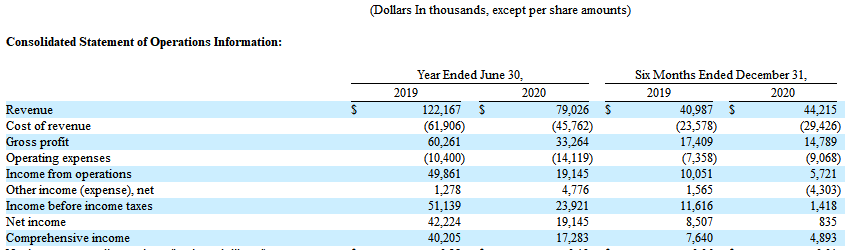

Aspire最大市场是欧洲和北美,过往年度其销售额主要出口到中国以外的地区,包括美国、加拿大和许多欧洲国家在内的20多个国家。

于截至2020年6月30日止财政年度,欧洲和北美产生的销售额约占83.6%,于中国约占6.8%;截至 2020 年 12 月 31 日止六个月,欧洲和北美产生的销售额约占73.1%,于中国约占15.6%。

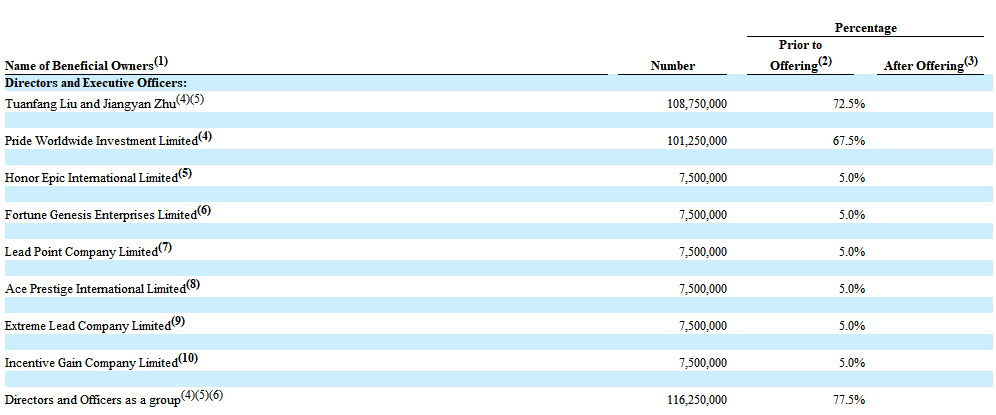

刘团芳 Tuanfang Liu,通过PrideWorldwide Investment Limited持股67.5%,

朱江艳 JiangyanZhu,通过HonorEpic International Limited持股5.0%,

刘团芳、朱江艳夫妇合计持股72.5%;

刘宇理 Yuli Liu,通过Fortune Genesis Enterprises持股5.0%,

王少芳 Shaofang Wang,通过LeadPoint Company Limited持股5.0%,

Guijiu Zhu,通过Ace Prestige International Limited持股5.0%,

王敏 Min Wang,通过Extreme Lead Company Limited持股5.0%,

Ganglin Liu,通过Incentive Gain Company Limited持股5.0%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

中国企业赴美国IPO上市(前五个月):上市28家,未来热潮可能趋缓

香港 IPO中介机构排行榜 (过去24个月:2019年6月-2021年5月)