出品:新浪财经上市公司研究院

作者:陈宪

5月20日,港股物业公司正荣服务(06958.HK)公告,拟花费8.91亿元收购正荣地产(06158.HK)旗下的商业管理板块——正荣商管99%股权,后者由正荣地产控股99%及余下股东拥有 1%股权。本次交易双方正荣服务及正荣地产分别由欧宗荣间接持股63.26%及54.60%,属于欧宗荣左手倒右手的交易。

通过这笔交易,正荣地产集团预期将录得净收益约8.14亿元,而正荣服务接手商管版块后估值逻辑或将重塑,这正是欧宗荣的如意算盘。

不过值得注意的是,8.91亿交易对价以2020年净利润计算,并购PE高达26.9倍。以2021年承诺业绩计算并购PE为15倍,也不低。标的公司净资产仅7326万元,高溢价并购将形成高额商誉。正荣服务将花光上市募资的并购资金,值当吗?

欧宗荣的“如意算盘”

三道红线+集中供地对房企的影响是明显的,这边正荣地产欲通过出售正荣商管获得8亿资金。

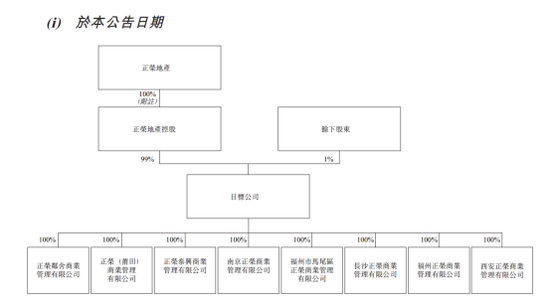

正荣商业拥有八间全资附属公司,即正荣邻舍商业管理有限公司、正荣泰兴商业管理有限公司、南京正荣商业管理有限公司、正荣商业管理(莆田)、正荣商业管理(福州马尾)、正荣商业管理(长沙)、正荣商业管理(福州)及正荣商业管理(西安)。

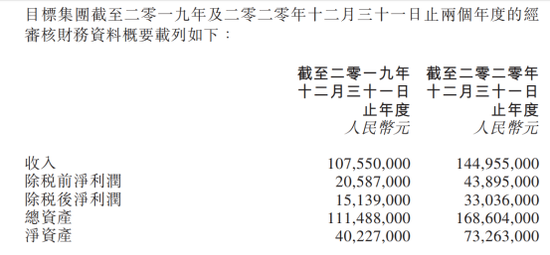

公司在管20多个现有商业项目,主要在上海、南京、成都、福州、长沙、莆田等地提供商业物业运营及管理服务。2019年、2020年分别实现营业收入1.07亿元、1.45亿元。以2020年收入计,正荣商业占正荣地产收入比重仅0.4%,是一块无足轻重的业务。

既然如此,商业与住宅管理都与地产高度关联,为什么前者不和住宅一起打包上市?对此正荣服务给出的解释是,市场给商管的估值更高。

正荣服务于2020年7月上市以来,资本市场及整体市场的并购条件发生变化。在香港联交所主板成功上市的公司包括卓越商企服务、星盛商业以及先前上市的金融街物业,均将商业经营及物业管理视为核心业务之一,商业经营管理行业在市场中越来越受关注。投资人也对具有住宅及商管综合服务能力的公司比较青睐。正荣服务从市场上收并购物管公司改变为考 虑收购商管公司。

截至5月20日,正荣服务市盈率(TTM)为26.5倍,在45家上市物企中处于中位。注入正荣商业后公司业务结构将变为住宅+商管。公司意欲从商管方面价值重估。

高溢价收购划算吗?

这笔关联交易正荣服务经历高管动荡后的首次大动作。欧宗荣的如意算盘打得好,但能否起到预期的效果需打个折扣。

第一,正荣商业规模不大,并不能完全改变正荣服务的业务结构。

正荣商业2019年、2020年实现营业收入1.07亿元、1.45亿元,除税后净利润1513.9万元、3303.6万元。营业收入、净利润2020年分别同比增长34.8%、118.2%。而正荣服务2020年实现营业收入、净利润分别为11.07亿元、1.72亿元,公司以住宅为主的业务结构未发生明显改变。

商管的特点在于盈利高,正荣商业2020年净利率达到了22.8%,远高于正荣服务的15.8%,对公司盈利能力的改善有一定帮助。但由于正荣服务2020年的储备率(储备面积/在管面积)有1.12,资本市场给出26.4倍的市盈率(TTM)已经不低。

截至5月20日,正荣服务市盈率刚好处在45家上市物企中位数。前文提到的星盛商业、卓越商企市盈率(TTM)分别为32.3倍、31.66倍,宝龙商业及华润万象生活规模更大可比性不强。

相对于住宅物业管理,商管服务内容广泛、专业化程度高,提价及物业费收缴难度低、盈利能力强。这背后深层次的逻辑还是赚更多的钱。当市场发现企业缺乏足够的想象空间,市场抛弃的速度也很快。比如金融街物业2020年净利润出现下滑,股价持续下滑,目前市盈率(TTM)只有14.15倍。正荣商业的未来还系在正荣地产身上,未来有多少成长空间未知。

第二,这笔高溢价收购将花去正荣服务大部分并购资金,同时形成高额商誉。

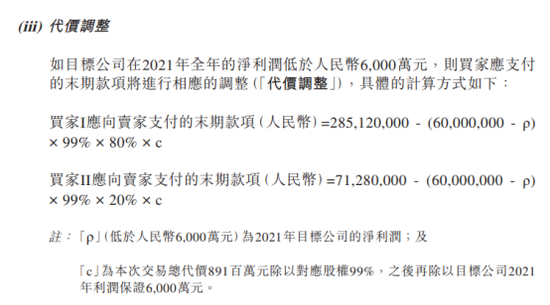

这笔交易将分为两个阶段,在股权转让59.4%完成后第一阶段支付60%(5.34亿元),预计2021年6月落实。剩下40%交易代价(2.85亿元)将视目标公司2021年业绩承诺是否完成将有所调整。

正荣商业承诺2021年净利润为6000万元,较2020年增长81.6%。若未完成交易对价按照计算公式扣除相应差额,第二阶段预计于2022年6月30日或之前落实。

由于正荣商业2020年净利润基数只有3033万元,加上正荣地产的关联交易,业绩承诺完成的概率较大。那么按照总体8.91亿元交易对价计算这笔并购,以2020年税后净利润对应PE为26.9倍,2021年6000万业绩承诺对应PE为15倍。标的公司目前净资产仅7326.3万元,这意味着正荣服务将形成约8亿元的高额商誉。

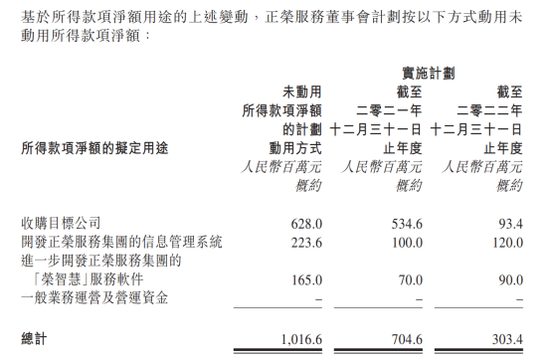

另一方面,截止2020年末正荣服务拥有14.52亿元现金及现金等价物,其中全球发售募资净额为12.6亿元。由于本次并购交易数额较大,公司拟变更原定的募资项目用于此次交易。收购目标公司的资金仅剩9340万元。这意味着,正荣服务未来并购的想象空间变小,难以与其他资金雄厚的物企竞争。

那么投资者需要考虑的是,这笔买卖划算吗?赋予了更高的想象空间吗?5月20日收盘公司股价报5.26港元/股,涨幅1.35%。市场似乎已经给出了回答。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。