https://www.sec.gov/Archives/edgar/data/1849633/000119312521160307/d935463df1.htm (福佑卡车招股书链接)

福佑卡车,成立于2015年,是专注于整车运输的科技物流平台,以大数据和AI技术为核心构建智能物流系统,为上下游提供从询价、发货到交付、结算的全流程履约服务,帮助货主企业及卡车司机降低信息获取成本、提高车辆运行效率、优化运输服务体验。

公司向托运人提供货运服务,即「Freight-as-a-Service(FaaS)」。整个货运交易的每一步都在公司的标准化和完全数字化的平台上进行。公司能够以先期定价将订单分配给平台上最合适的运营商,并实时跟踪货运的端到端。截至2021年3月31日,公司已通过平台累计交付了约320万次货物,为11,174名托运人提供服务,连接了58.08万名驾驶员,覆盖了中国所有城市。自2017年到2020年,公司总订单价值的复合年增长率为29.0%。

根据中投公司的数据,按2020年的收入计,福佑卡车是中国最大的技术驱动的公路货运平台。

招股书显示,福佑卡车在上市前的股东架构如下:

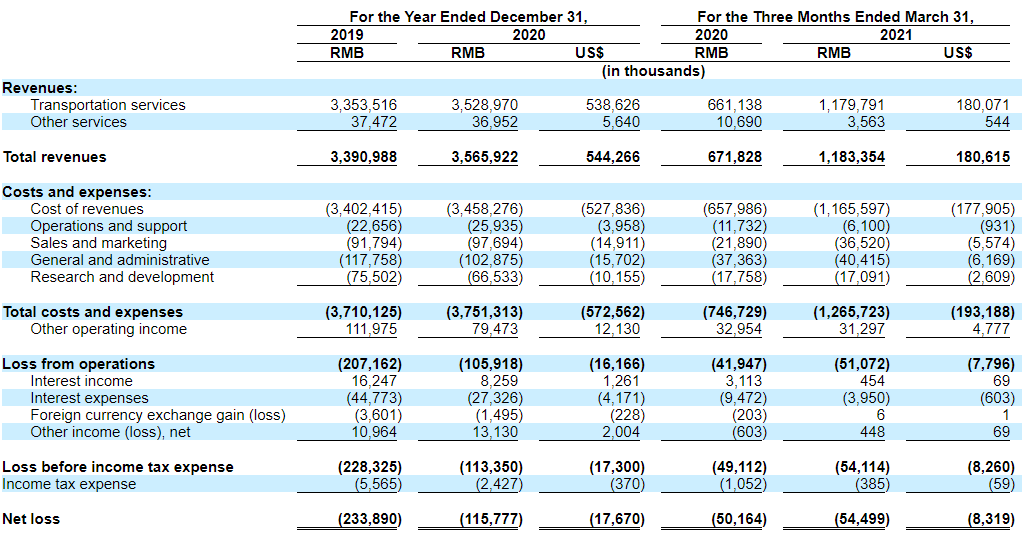

招股书显示,在过去的2019年、2020年和2021年第一季,福佑卡车的收入分别为人民币33.91亿、35.66亿和11.83亿,相应的净亏损分别为人民币2.34亿、1.16亿和0.54亿。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

中国企业赴美国上市(前四个月):上市24家,排队20家,传闻另有30家拟上市

香港 IPO中介机构排行榜 (过去24个月:2019年5月-2021年4月)