主要业务

富力物业,是中国领先的综合物业管理服务提供商,提供广泛的优质物业管理服务及商业运营服务。根据中指研究院的资料,基于上年度有关管理规模、经营业绩、服务质量、增长潜力及社会责任等关键因素的数据,以综合实力计,公司在2021年中国物业服务百强企业中排名第11位。

富力物业在中国提供物业管理服务约有24年,业务运营起始于广州,随后地域覆盖范围已扩展至大湾区、长三角地区、环渤海经济圈以及中国其他一线、新一线和核心二线城市。公司的全方位服务包括:(i)住宅物业管理服务,包括物业管理服务、非业主增值服务;及(ii)商业物业管理服务,包括对基础物业管理服务以及商业运营及增值服务。

截至2020年12月31日,公司管理的552个项目位于中国26个省、自治区、直辖市的102个城市,总在管建筑面积为6940万平方米,其中住宅物业的在管建筑面积为5810万平方米,商业物业的在管建筑面积为1120万平方米。截至最后实际可行日期,公司的总在管建筑面积进一步增加至7160万平方米。

富力物业的业务增长主要得益于富力集团的支持,富力集团是一家在中国具有领先地位的大型物业开发商。截至2020年12月31日,富力集团位于中国27个省、自治区及直辖市及其他国家的140多个城市,拥有208个开发中项目及土地储备总建筑面积约6430万平方米。

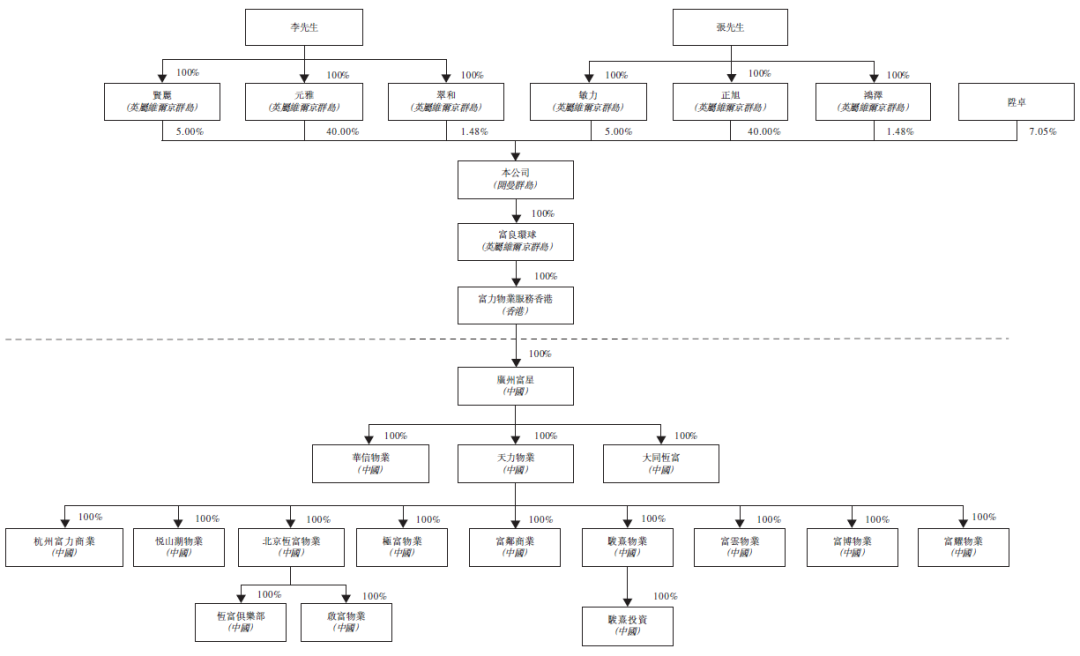

股东架构

根据招股书披露,在上市前的股权架构中,富力物业的控股股东为李思廉先生、张力先生,他们分别持有46.477%、46.477%的股份;独立第三方陈思乐先生持有7.046%的股份。

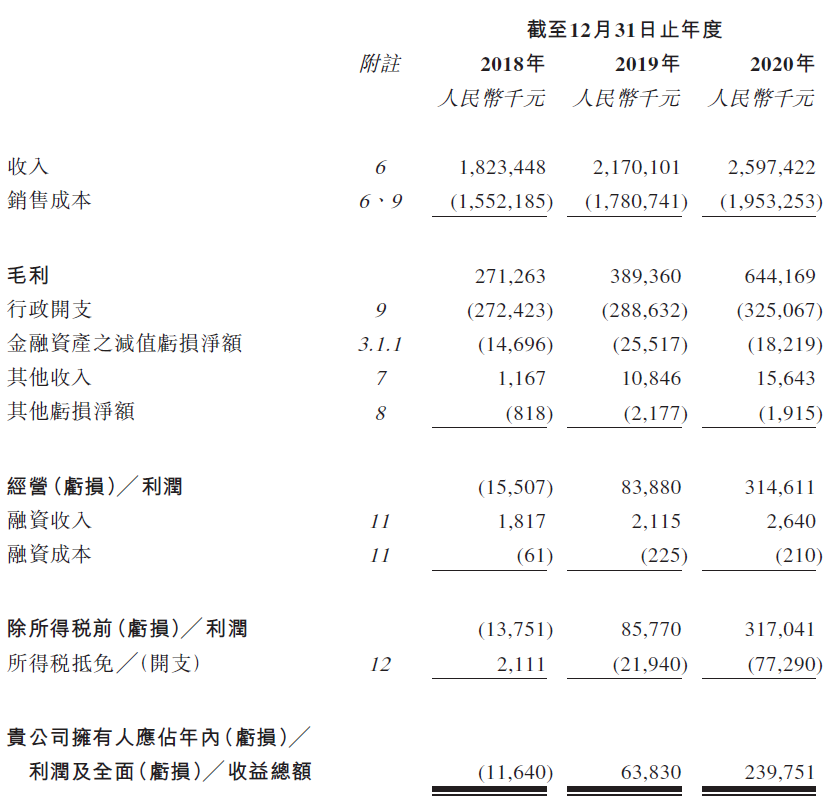

公司业绩

中介团队

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)