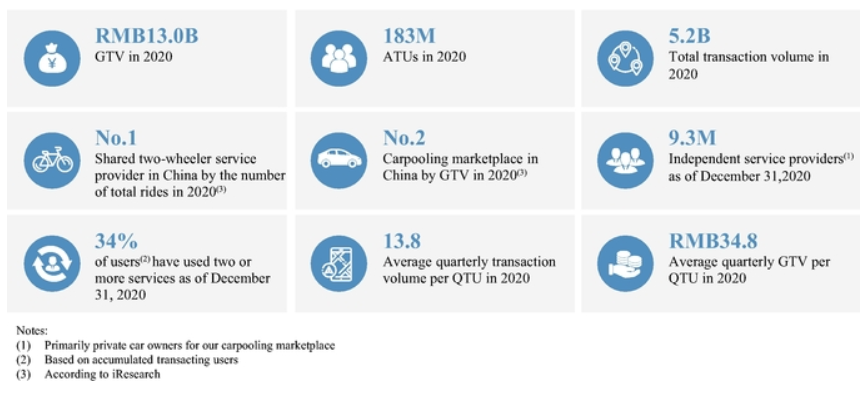

根据艾瑞咨询的数据,截至2020年12月31日,按交易量计算,哈啰出行APP是中国第三大本地服务平台,按每ATU(年度交易用户,一年中至少使用过一次)的平均交易量计,是中国最活跃的本地服务平台。

哈啰出行提供共享的两轮车服务,包括自行车共享和电动自行车共享服务,分别称为Hello Bike和Hello e-Bike。根据艾瑞咨询(iResearch)的数据,以2020年的乘车总数衡量,公司是中国乃至全球最大的共享两轮车服务提供商。

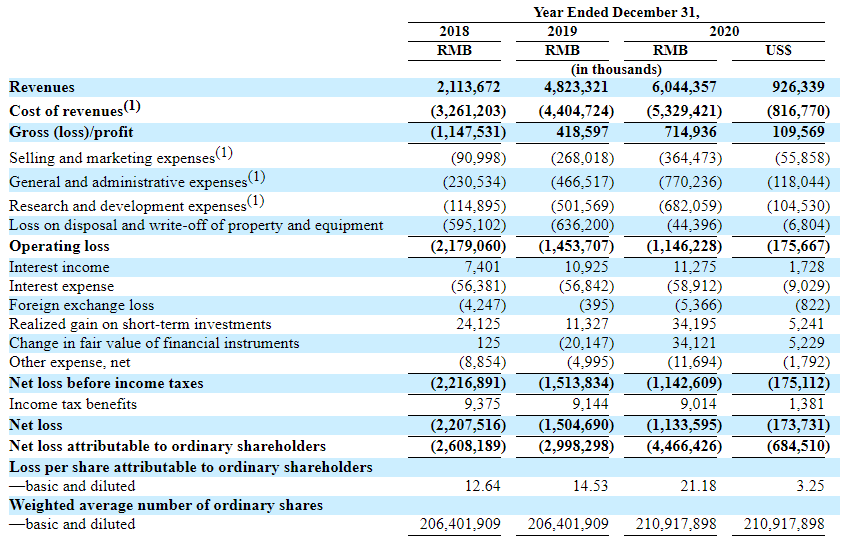

截至2020年12月31日,共有超过1000万辆自行车和电动自行车投入使用,已在中国300多个地级市部署。于2020年,公司的共享两轮车服务产生了91%的收入。截至2020年12月31日。

公司还经营哈啰顺风车,通过技术的支持,鼓励人们共享自己的私家车空间。根据艾瑞咨询,就2020年的GTV而言,公司是中国第二大拼车平台。截至2020年12月31日,哈啰顺风车累计拥有2610万交易用户和930万注册司机。

此外,公司还在部分城市中开发和试点新兴的本地服务和产品,包括店内服务市场,打车,酒店预订,移动杂货店和在线广告服务。

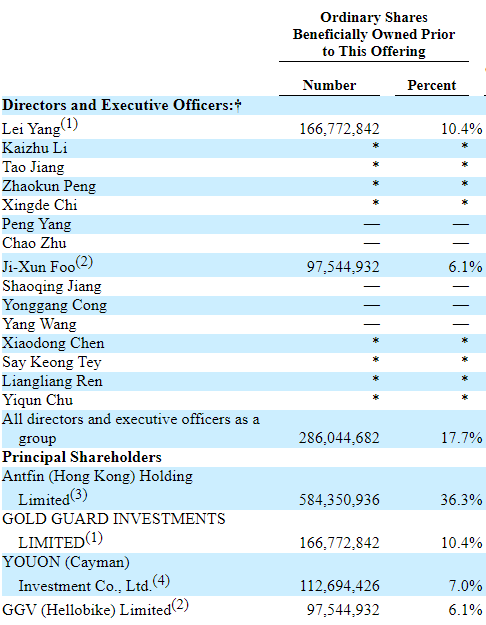

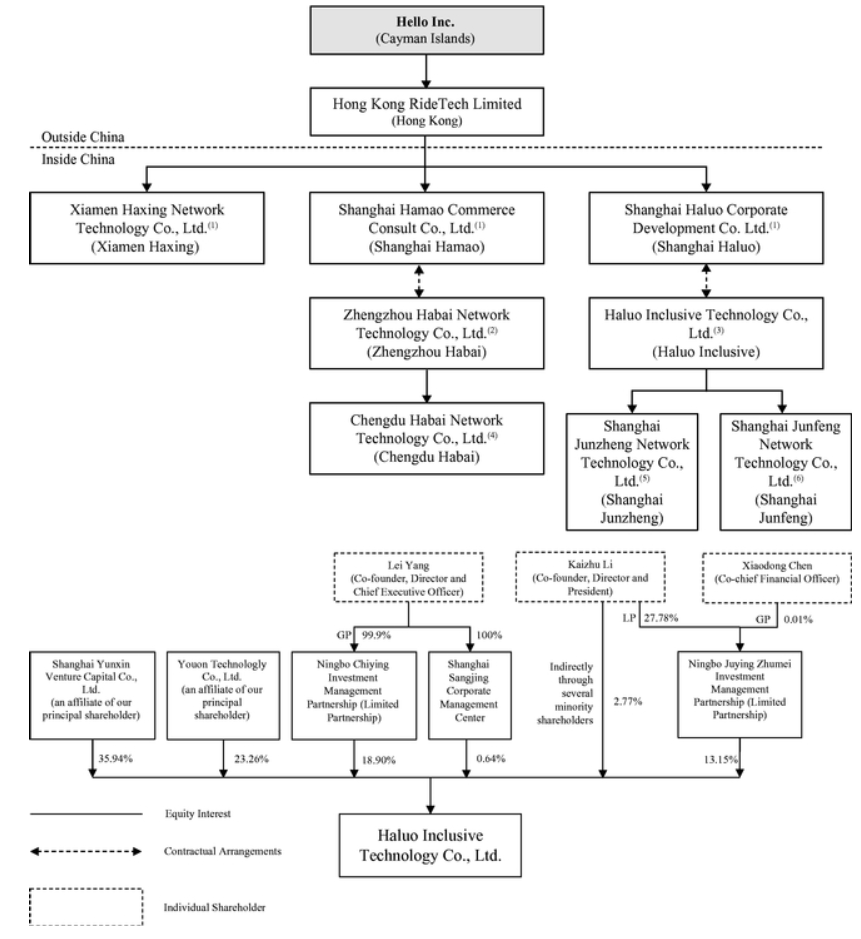

杨磊(Lei Yang)持股10.4%;

蚂蚁集团,通过Antfin (Hong Kong) Holding Limited持股36.3%;

永安行(603776.SH),通过YOUON (Cayman) Investment Co., Ltd.持股7.0%;

GGV纪源资本,通过GGV (Hellobike) Limited持股6.1%;

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

2020年在美国IPO上市的中国企业盘点(34家、募资123亿美元)

香港IPO市场(2021年首两个月):上市21家、募资727亿,除牌10家

香港 IPO中介机构排行榜 (过去24个月:2019年3月-2021年2月)