怪兽充电招股书链接:

https://www.sec.gov/Archives/edgar/data/1834253/000104746921000594/a2242952zf-1.htm

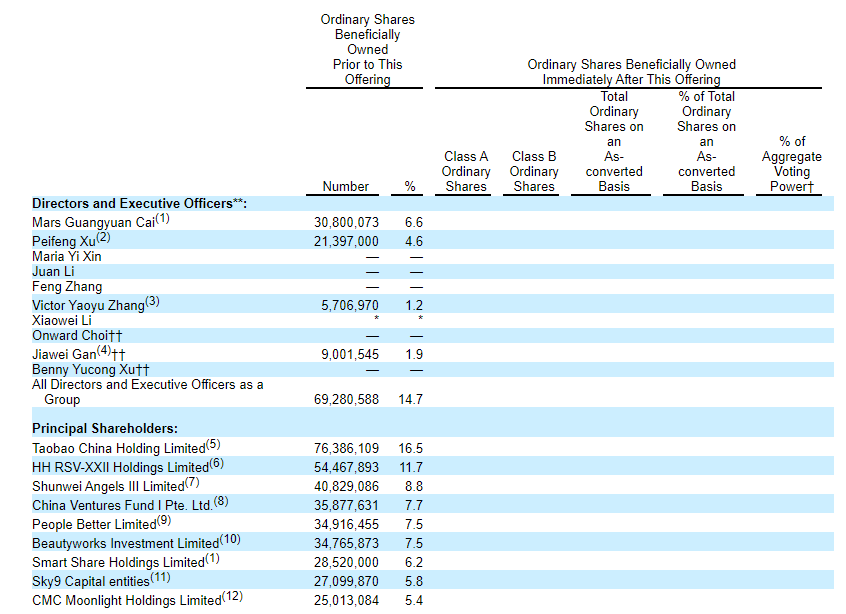

蔡光渊(Mars Guangyuan Cai)持股6.6%,徐培峰(Peifeng Xu)持股为4.6%,张耀榆(Victor Yaoyu Zhang)持股1.2%,干嘉伟(Jiawei Gan)持股为1.9%。

阿里,通过Taobao China Holding持股16.5%;

高瓴,通过HH RSV-XXII Holdings Limited持股11.7%;

顺为,通过Shunwei Angels III持股8.8%;

软银亚洲,通过China Ventures Fund I Pte. Ltd.持股为7.7%;

小米集团(01810.HK),通过PeopleBetter Limited持股为7.5%;

尚珹资本,通过Beautyworks Investment Limited持股为7.5%;

云九资本,通过Sky9 Capital entities持股为5.8%;

华人文化产业投资基金,通过CMC Moonlight Holdings Limited持股为5.4%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

2020年在美国IPO上市的中国企业盘点(34家、募资123亿美元)

香港IPO市场(2021年首两个月):上市21家、募资727亿,除牌10家

香港 IPO中介机构排行榜 (过去24个月:2019年3月-2021年2月)