2021年1月21日,比亞迪(01211.HK)宣布300億港元的H股閃電配售,1月28日便完成配售,從宣布到完成,一周的時間…

在香港,IPO上市只是一個起點,上市後的不斷再融資才更重要。

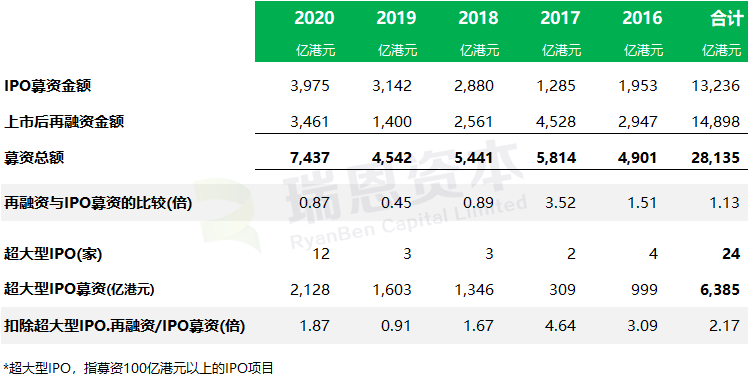

上圖列示了在過去五年當中香港資本市場的融資情況,在過去的2016年至2020年5年間,香港市場上市後再融資金額占該期間香港資本市場募資總額的53%,其中:

-

2016年、2017年這兩年,上市後再融資金額遠大於IPO募資金額;

-

2018年、2019年、2020年,這三年上市後再融資金額比IPO募資金額要低,主要是因為這三年超大型IPO項目越來越多、相應的IPO募資急劇增加,這三年超大型IPO項目的募資均超過千億港元,其中2020年更是突破2000億港元;

-

如果扣除超大型IPO的影響,過去五年中的4年,上市公司再融資金額均為當年IPO募資金額的1.6~4.6倍,這說明很多上市公司在香港IPO之後還是可以不斷融資的。

二、上市公司再融資的速度

在香港,上市公司再融資的速度也是很快的,只要董事會有一般性授權、增發不超過20%,不用監管溝通、不用審批,配售價在打折8折之內,融資隨時可做,很多再融資在一周之內便可以完成,有些速度快的,當天便能搞定再融資。

好比「閃電配售」:在當天的股市收市之後,找到投行賣、做閃電配售,絕大部分的情況下,都在當天晚上之內,在不需要停牌的情況下,第二天已經做完了。

所以在香港,再融資的速度是非常之快的。

三、再融資的多樣性

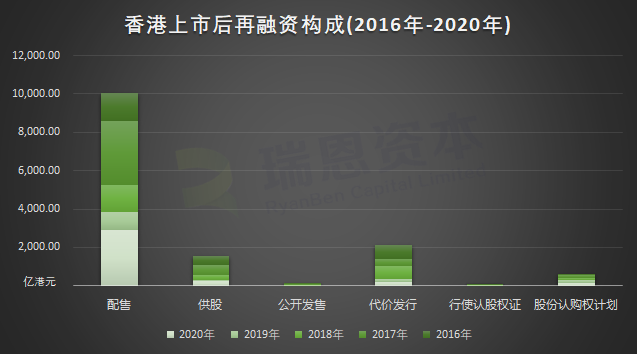

香港上市公司的再融資手段,主要包括配售、供股、公開發售、代價發行、行使認股權證及股份認購權計劃。

從上圖可以看到,配售是香港上市後再融資的主要方式。

過去5年,香港上市公司通過配售募資的資金超過10000億港元,占上市後再融資總額的約69.1%,其次為代價發行、供股、股份認購權計劃、公開發售、行使認股權證,分別占約14.4%、10.6%、4.4%、1.1%、0.3%。

四、再融資主要方式介紹

目前,在香港市場股權融資的主要包括以下方式:

1. 配售(Placing)

配售(類似A股市場的「定向增發」,定向某些機構),是上市公司在二級市場常用的一種集資方法。

「配售」的方式包括「發行新股」、「配售舊股」或「先配舊股、後發行新股」(先舊後新)三種。

發行新股,是指上市公司發行新股份給獨立人士;配售舊股,是指大股東將自己持有的股份給獨立人士;先舊後新,就是發行新股和配售舊股的混合模式,大股東先將自己持有的股份配售紿獨立的第三投資者,然後公司再認購發行的新股份。目前上市公司普遍使用的是發行新股和先舊後新這兩種方式。

在一般的情況下,上市公司在年度內配售新股不可以超過 20%。也就是說,在有授權的情況下,只要配售新股的比例不超過股本的20%,董事會通過就可以的。

香港的配售,不需要監管機構審批,流程簡單、速度快。為了加快速度,港股還可以「先配舊股、後發行新股」(先舊後新)。也就是說大股東先把自己持有的老股轉給參與的配售方,配售資金打入上市公司。這時股份數量不變,但上市公司拿到錢,等於上市公司欠大股東的錢;然後走增發股份的流程,增發新的股份給大股東,大股東的股數復原。這麼操作是為了在最短時間內融到資金。上市公司有融資需求,委託投行募集,投行當晚搞定、次日一早公告,股份馬上轉移,次日一開盤參與的機構方拿到股份就可以交易了。對於上市公司來說,在香港配股非常迅速。只要有資金願意認購,隨時就可以發。

2. 供股(Rights Issue)

供股(類似A股市場的「配股」,面向全體股東),是上市公司通過向現有股東發行新股來籌集資金。上市公司依據當時合資格股東的持股數量,讓他們按比例認購新股,通常供股價格會低於市價,以吸引股東認購。與A股不同的是,如果股東決定不行使其供股權,此供股權可在港交所中交易,一般交易期限為1~2周。

3. 公開發售(Open Offer)

公開發售,跟供股比較相似,也是上市公司通過向現有股東發行新股來籌集資金。上市公司依據當時合資格股東的持股數量,讓他們按比例認購新股,通常供股價格會低於市價,以吸引股東認購。如果合資格股東決定放棄申請認購股份,其配發新股的權利不可以在港交所轉讓或買賣。

4. 代價發行(Consideration Issue)

代價發行(類似於A股的發行股份購買資產),是指上市公司以發行證券的方式來支付某項交易的部分或全部代價。代價發行,通常在收購、合併或分拆的有關商業活動中使用。

5. 行使認股權證(Warrant)

認股權證,是國際證券市場上一種最初級的股票衍生產品。它是由發行人發行的、能夠按照特定的價格在特定的時間內購買一定數量該公司普通股票的選擇權憑證,實質上它類似於普通股票的看漲期權。

6. 股份認購權計劃(Shareoption Scheme)

股份認購權計劃,是上市公司發行認股權給股東、公司僱員或行政人員,讓他們可以在一定的期限內以一定的價格(通常稱行使價)購買上市公司新股,認購權計劃的有效期通常不能超過10年,同時不得轉讓根據計劃所授予的期權。如果擁有股權者在限期內放棄行使認股權,此期權將自動失效。

除上述的融資方式之外,還有債權融資 (一般公司債權、及可換股債券),還有衍生認股權證(Derivative Warrant)、股票掛鈎票據(Equity LinkedNote)、及可收回牛熊證(Callable Bull and Bear Contract)等融資方式。