天泰国际招股书链接:

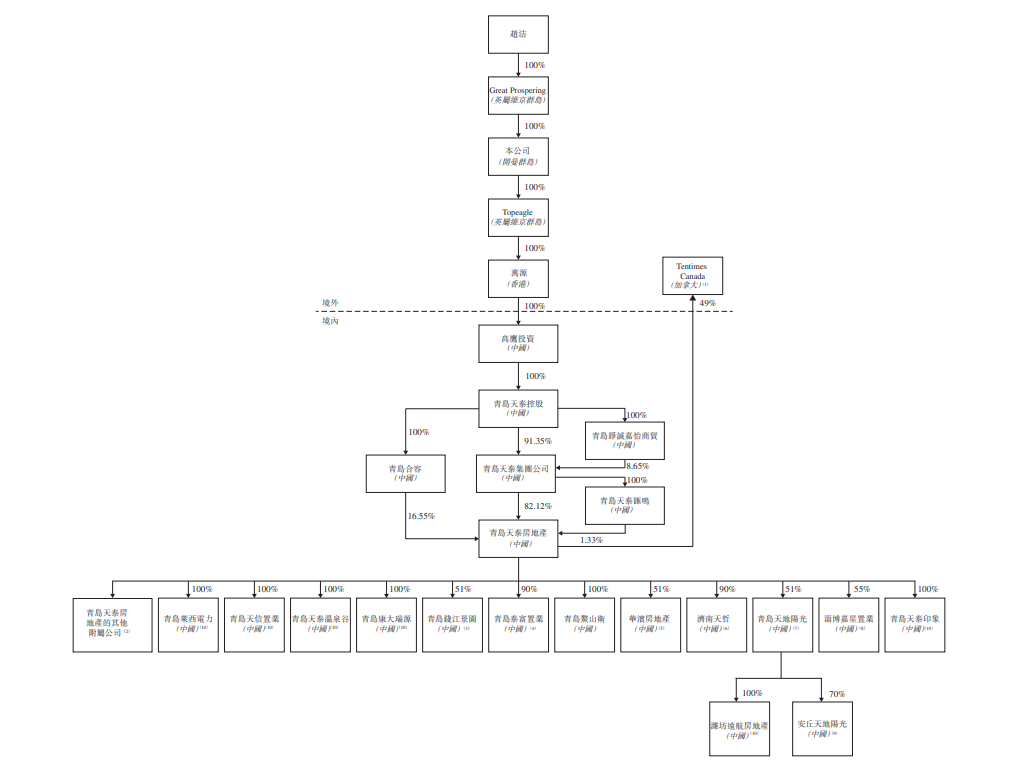

天泰国际,总部位于山东青岛的物业发展商,专注于以住宅为主的物业开发和销售。根据行业报告,按2019年的销售总额计算,天泰国际是于山东省设立总部的16大地方物业发展商之一。

天泰国际,是山东省房地产业协会副会长单位、青岛市房地产业协会会长单位。2019年获中国房地产TOP10研究组颁发「2019中国房地产新锐品牌」、「2019中国环渤海区域房地产公司品牌价值TOP10」奖项,2020年获中国房地产TOP10研究组颁发「2020中国山东半岛城市群房地产公司品牌价值TOP10」奖项。

于2020年10月31日,天泰国际拥有由附属公司及联营公司开发的土地储备总量约520万平方米,包括(i)可供销售总建筑面积约30万平方米的已竣工物业;(ii)总建筑面积约380万平方米的发展中物业;及(iii)总建筑面积约110万平方米的持作未来开发物业。

值得注意的是,为简化及聚焦于核心业务,公司终止了核心业务(即物业开发及销售)以外的业务,公司分别于2019年7月、2019年8月、2019年8月及2020年11月向独立第三方或控股股东及╱或其联系人控制的实体出售青岛天禾、青岛伯珊、青岛泰幸福及青岛天泰爱家物业服务的全部股权。

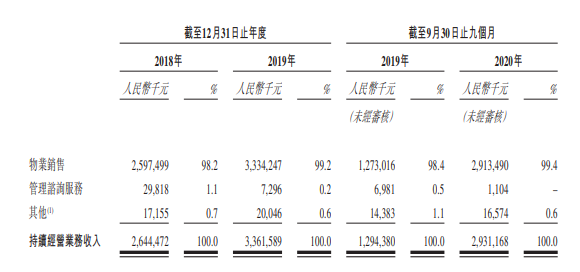

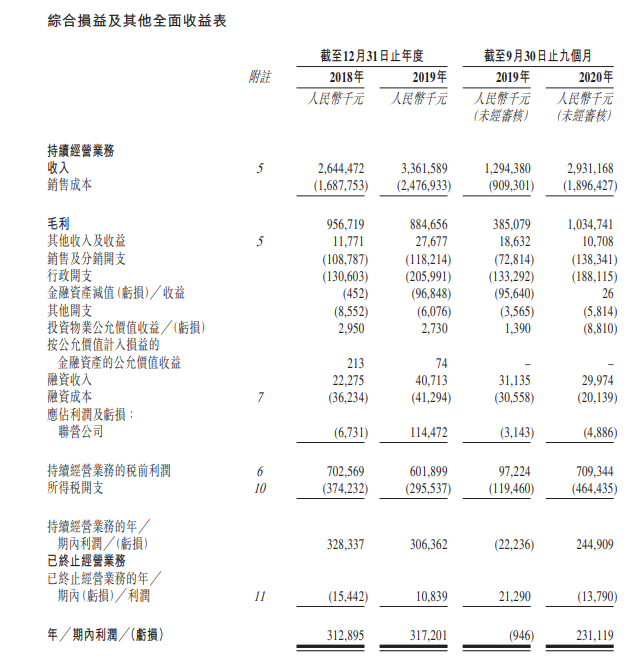

天泰国际的收入主要来自物业开发及销售,亦包括提供管理咨询服务及其他方式获得收入。下表载列于往绩记录期间按类型划分的收入明细:

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。