在过去的2019年、2020年,港交所共有337家新上市公司,其中IPO上市305家、介绍上市4家、转主板28家。

过去两年,共有 83 间券商以上市保荐人、或联合保荐人的身份参与了这337家新上市公司的保荐工作,共募资 7,084.87 亿元(港元,下同)。

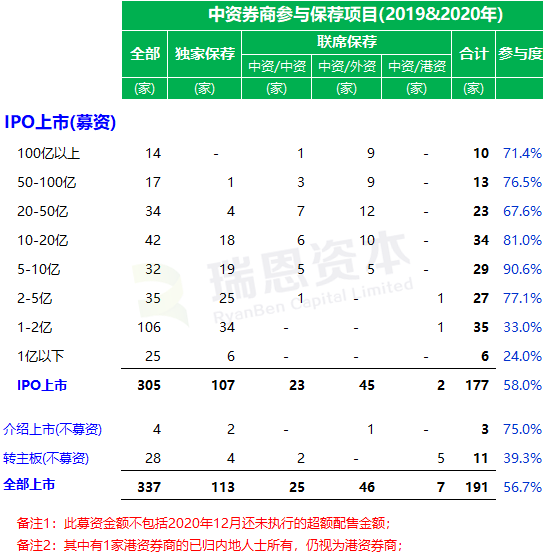

1、中资券商参与保荐191家、参与度56.7%

在过去的2019年、2020年两年,共 37 间中资券商参与保荐了191家新上市公司(IPO上市177家、介绍上市3家、转主板11家)的保荐工作,占过去两年全部新上市公司(337家)的56.7%;其中中资券商参与的177家IPO上市,占过去两年全部IPO上市(305家)的58.0%:

-

募资逾100亿的14家IPO中,中资券商参与保荐10家,参与度为71.4%;

-

募资介于50-100亿的17家IPO中,中资券商参与保荐13家,参与度为76.5%;

-

募资介于20-50亿的34家IPO中,中资券商参与保荐23家,参与度为67.6%;

-

募资介于10-20亿的42家IPO中,中资券商参与保荐34家,参与度为81.0%;

-

募资介于5-10亿元的32家IPO中,中资券商参与保荐29家,参与度为90.6%;

-

募资介于2-5亿元的35家IPO中,中资券商参与保荐27家,参与度为77.1%;

-

募资介于1-2亿元的106家IPO中,中资券商参与保荐35家,参与度为33.0%;

-

募资在1亿以下的25家IPO中,中资券商参与保荐6家,参与度为24.0%;

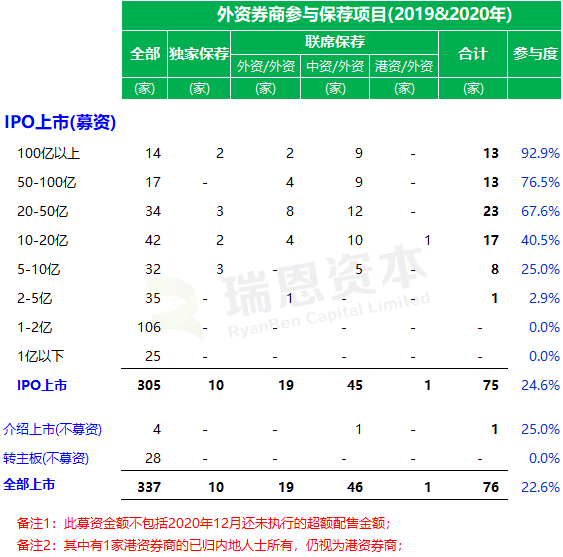

在过去的2019年、2020年两年,共有14间外资券商参与保荐了76家新上市公司(IPO上市75家、介绍上市1家)的保荐工作,占过去两年全部新上市公司的22.6%;其中外资券商参与的75家IPO上市,占过去两年全部IPO上市(305家)的24.6%:

-

募资逾100亿的14家IPO中,外资券商参与保荐13家,参与度为92.9%;

-

募资介于50-100亿的17家IPO中,外资券商参与保荐13家,参与度为76.5%;

-

募资介于20-50亿的34家IPO中,外资券商参与保荐23家,参与度为67.6%;

-

募资介于10-20亿的42家IPO中,外资券商参与保荐17家,参与度为40.5%;

-

募资介于5-10亿元的32家IPO中,外资券商参与保荐8家,参与度为25.0%;

-

募资介于2-5亿元的35家IPO中,外资券商参与保荐1家,参与度为2.9%;

-

募资介于1-2亿元的106家IPO中,外资券商未曾参与,参与度为0%;

-

募资在1亿以下的25家IPO中,外资券商未曾参与,参与度为0%;

在过去的2019年、2020年两年,共有32家港资券商参与保荐了124家新上市公司(IPO上市101家、介绍上市1家、转主板22家)的保荐工作,占过去两年全部新上市公司的36.8%;其中港资券商参与的101家IPO上市,占过去两年全部IPO上市(305家)的33.1%:

-

募资逾20亿的65家IPO中,港资券商未曾参与,参与度为0%;

-

募资介于10-20亿的42家IPO中,港资券商参与保荐2家,参与度为4.8%;

-

募资介于5-10亿元的32家IPO中,港资券商未曾参与,参与度为0%;

-

募资2-5亿元的35家IPO中,港资券商参与保荐8家,参与度为22.9%;

-

募资1-2亿元的106家IPO中,港资券商参与保荐72家,参与度为67.9%;

-

募资在1亿以下的25家IPO中,港资券商参与保荐19家,参与度为76.0%;

二、按参与保荐项目的募资情况来看,外资券商的占比最高

在2019-2020年IPO上市的305家中,总募资7085亿,平均每家募资23.23亿元。

-

中资券商参与保荐项目的募资共5267亿、占全部募资的74.3%,平均每家募资29.76亿元;

-

外资券商参与保荐项目的募资共5542亿、占全部募资的78.2%,平均每家募资73.90亿元;

-

港资券商参与保荐项目的募资共165亿、占全部募资的2.3%,平均每家募资1.63亿元。

-

募资超过10亿元的IPO项目,基本以外资券商、中资券商为主; -

外资券商参与的IPO项目,88%的项目募资额在10亿元以上,最少也得5亿元; -

港资券商参与的IPO项目,90%的项目募资额不超过2亿; -

平均每家募资额,外资券商、中资券商、 港资券商,分别是 73.90亿、29.76亿和1.63亿; -

中资券商的募资跨度最大,从最低的0.53亿元到最高的 1,012亿元,都可以。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。