2020年2月28日,香港交易及结算所有限公司(香港交易所)旗下全资附属公司香港联合交易所有限公司(联交所)更新3份指引信及8个常问问题系列,并撤回15份指引材料。

在更新的3份指引信中,其中的一份为HKEX-GL36-12,即:有关保荐人进行尽职调查及于上市文件中披露分销权业务模式相关事宜的指引。

HKEX-GL36-12:有关保荐人进行尽职审查及于上市文件中披露分销权业务模式相关事宜的指引修订,以就保荐人进行尽职审查及于上市文件中披露分销权业务模式相关事宜提供更具体的指引,以协助投资者妥善评估申请人收入的质素。

具体而言,新的指引信阐明以下事项:

「分销商」及「次分销商」的定义:

「分销商」及「次分销商」包括按约定转售申请人产品或合理预期会转售申请人产品的直接对手方,当中包括特许经销商及寄卖商。除透过传统渠道进行分销外,随着市场以社交媒体平台及意见领袖作为产品推广及营销途径之风愈趋盛行,保荐人亦须对有关平台及意见领袖进行足够的尽职审查。

保荐人评估时应看申请人与对手方的实质业务关系,辨识何者才是申请人的分销商。

来自分销权业务模式的主要风险:

渠道囤塞及收回应收账款的能力是分销权业务模式的两大主要风险,在这两项风险方面的保荐人尽职审查及招股章程披露均须达到更高水平。

若业务达到整体增长,申请人采用自相蚕食(cannibalisation)策略不是问题,但要披露其采用此策略的理念以及对申请人过往及预期财务表现的影响)。

招股章程内的披露:

更新指引,解释应如何披露以让投资者了解有关安排及申请人对其分销商的控制程度,并评估分销权业务模式的风险。

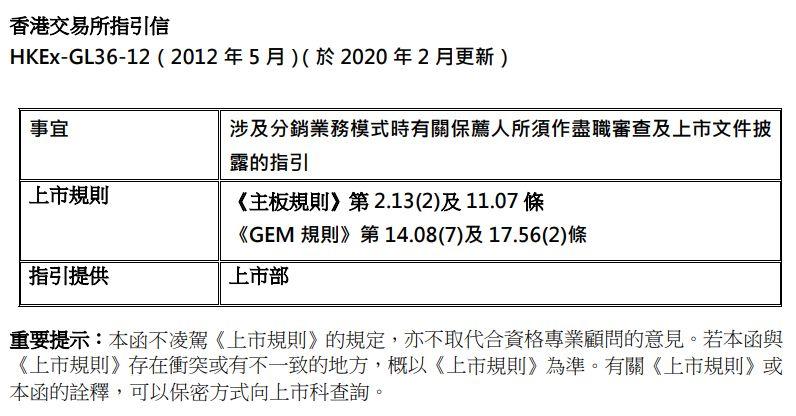

香港交易所指引信 HKEx -GL 36 -12

2012年5月 (于2020年2月更新)

涉及分销业务模式时有关保荐人所须作尽职审查及上市文件披露的指引

适用《主板规则》第 2.13(2)及 11.07 条 《GEM规则》第 14.08(7)及 17.56(2)条。

1.目的

1.1 本文件就涉及重大分销情况下保荐人须进行的尽职审查以及上市文件内的披露提供指引。

1.2 投资者若要能适切评估申请人销售收入的质素,需要确信销售收入是与市场走势及实际终端客户需求直接相关。有如下文所述,经多重第三方中介人来向终端客户出售产品的申请人未必可准确地评估其终端客户的需求。

2.分销商的定义

2.1 在本函中,「分销商」是指申请人那些按约定转售其产品或合理预期会转售其产品的直接对手方,当中包括特许经销商及寄卖商。其余从分销商购买申请人的产品再作转售的中介人则称为「次分销商」。为免生疑问,若零售买家并不预期进一步转售申请人的产品,即使他们偶尔会将产品转售他人,一般亦不视之为分销商。保荐人评估时应看申请人与对手方的实质业务关系,辨识何者才是申请人的分销商。

3 风险

3.1 风险的类型及程度高低,要视乎申请人(或分销商)对其分销商(或次分销商)的控制程度而定。分销业务模式带来的风险包括:

渠道囤塞

3.2 若申请人的分销商或次分销商须达到强制销售目标及/或遵守特长退货期政策,产品有可能会囤积于申请人的分销网络内而非在终端客户处。

3.3 尤其是当设有最低销售目标或规定时,保荐人应要进行尽职审查,厘定销售数字是否反映实际的终端客户需求。上市文件应披露申请人的整体库存监控及管理政策,包括申请人如何监察分销商的存货水平,以及[业绩纪录期内每个年结日]及最后实际可行日期分销商所持有的未出售存货数量。

3.4 即使没有硬性规定销售目标,若申请人给予漫长或广泛的退货/退款期,销售数字亦有机会不能准确反映实际需求。若最终售后退货高于预期退货率,已入账确认的销售数字其后亦可能要逆转回拨。

3.5 保荐人及申报会计师必须审视上市申请人的退货政策及业绩纪录期内的退货数额。上述只是其中一些例子,保荐人及申报会计师要因应实际情况,审视一切其他必要的相关数据。

收回应收账款的能力

3.6 涉及分销商或次分销商的应收账款若拖欠多时,可能也是一个警号。账龄长的应收账款及债务人周转日数大增,亦可能增加能否收响应收款项的风险,影响到申请人业务的流动资金及可持续性。

3.7 若出现上述情况,申请人的董事及保荐人须就申请人的信贷管理政策是否恰当发表意见,并提供理据。他们亦须就其对应收账款拨备是否足够的看法提出左证。上市文件应包括:

-

应收账款的可收回性的讨论及在最后实际可行日期已结清的应收账款;及

-

应收账款及债务人周转日数增加对申请人流动资金及现金流的影响。

3.8 若申请人或其分销商可控制次分销商,保荐人也应就次分销商评估上文第3.2至3.7段所述风险,并进行合适尽职审查。联交所知道若无书面协议,申请人或不能控制分销商或次分销商。上市文件应论述申请人对分销商或次分销商的直接及间接控制程度,并披露相关风险因素。

4 一般披露规定

4.1 申请人对不同分销商或有不同安排,对他们的管控亦可能程度各异,所以相关风险可以大不相同。上市文件应披露下列数据,让投资者藉以评估分销业务模式的风险:

-

过往非经常销售数字的情况、原因及相关风险;

-

所使用分销业务模式的好处及原因,以及该模式业内是否常见;

-

申请人的各个分销渠道及业绩纪录期内每个渠道的收入贡献;

-

若申请人采用自相蚕食(cannibalisation)的策略,讨论此策略的理念以及对申请人过往及预期财务表现的影响;

-

分销商是否独立的第三方或与申请人有任何其他关系(例如,分销商由申请人的前雇员或现任雇员控制,使用申请人的品牌/名称,或从申请人处获得巨额预付款或财务资助);

-

申请人与分销商的关系是买家/卖家抑或委托人/代理;

-

讨论申请人关于收入确认及退货/退款的政策;

-

分销/寄卖/特许经销协议的主要条款,包括是否有以下条款:(a)订有最低采购额或最低销售目标;(b)限制委任次分销商;(c)强制规定售货予次分销商或终端客户的价格;(d)与退货政策有关的条款,及该政策是否符合行业惯例。否则,披露业绩纪录期内的次分销商数目(如有)及申请人对这些次分销商的控制权(如有);及

-

营业纪录期内分销商的转换率及分销商数目增减,以及任何主要变动的原因。

5 透过社交媒体平台分销

5.1 现在市场以社交媒体平台及意见领袖作为产品推广及营销途径之风愈趋盛行,申请人或有数以百计以至千计的买家拥有分销商或终端客户的身份。保荐人该因应申请人对这些社交媒体平台及意见领袖的控制权而进行足够尽职审查,以适切处理上文所述的风险,并遵守操守准则及第21项应用指引。

港交所:就疫情下上市公司业绩报告披露,以「FAQ」形式发布11个常见问题

香港 IPO 实践经验分享 – 内地企业如何在香港成功上市 | HK IPO干货

生物科技公司及投资者的常见问题及答案 – 《香港交易所與生物科技》第二期