环联连讯招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/101101/documents/sehk20010800874_c.pdf

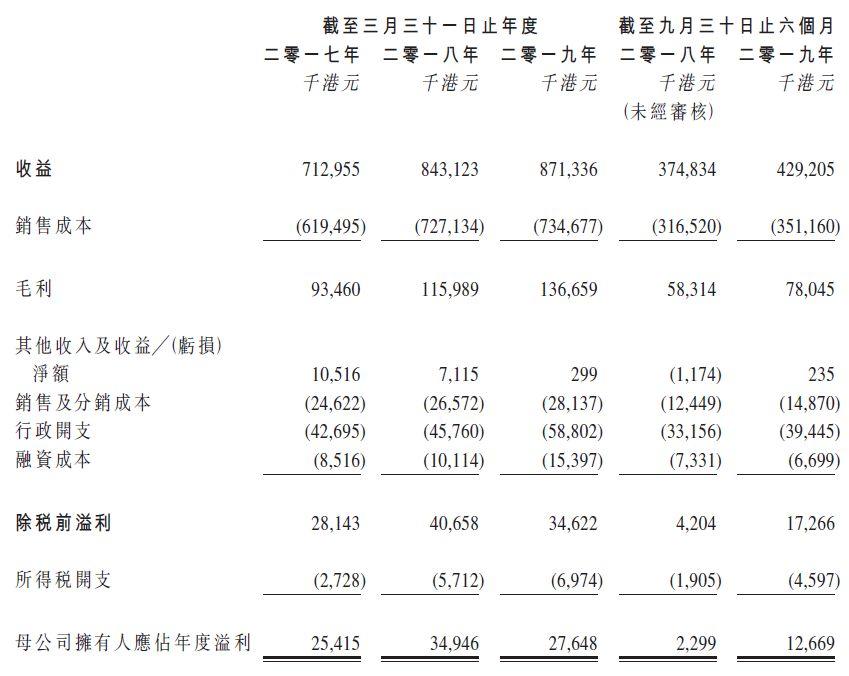

环联连讯成立于1990年,至今已有逾28 年的营运历史,在此期间电讯网络已从2G发展到4G且5G转型正在展开。环联连讯为增值分销商,主要从事采购及分销零部件以及提供解决方案及应用支持(包括识别客户规格、技术设计、多功能集成以及在整个设计及生产周期中为客户提供技术分析及支持)。主要侧重接驳产品,该等接驳产品涵盖(i) 无线微波网络;(ii) 接驳地铁以至区域及长途的光纤网络;及(iii) 用于蜂窝、固定、个人及私人用途的商业网络。

环联连讯的客户为通讯模块制造商及网络系统设备供货商,其通过将与公司的技术团队设计及向公司采购的零部件合并,构建主要投放于电讯及数据通讯接驳市场的通讯模块及系统。此外,环联连讯的客户亦包括物联网以及接驳解决方案及产品供货商。

根据弗若斯特沙利文报告,就收益而言,环联连讯于2018年中国电讯及数据通讯接驳产品分销市场的服务供货商排名第三,市场份额为约4.4%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

丽年国际,中国唯一未上市的15大消费EMS供应商之一,递交招股书、拟香港主板上市

2019年香港保荐人表现大比拼,中资 vs 外资 vs 港资,券商应该怎么选