嘉和生物,将向亿腾医药股东发行约17.78亿股代价股份(基于推定最高换股比例3.32),亿腾医药的股权价值约6.77亿美元,每股代价理论发行价格2.96港元,较嘉和生物于2025年4月7日收盘价1.78港元溢价66.22%。

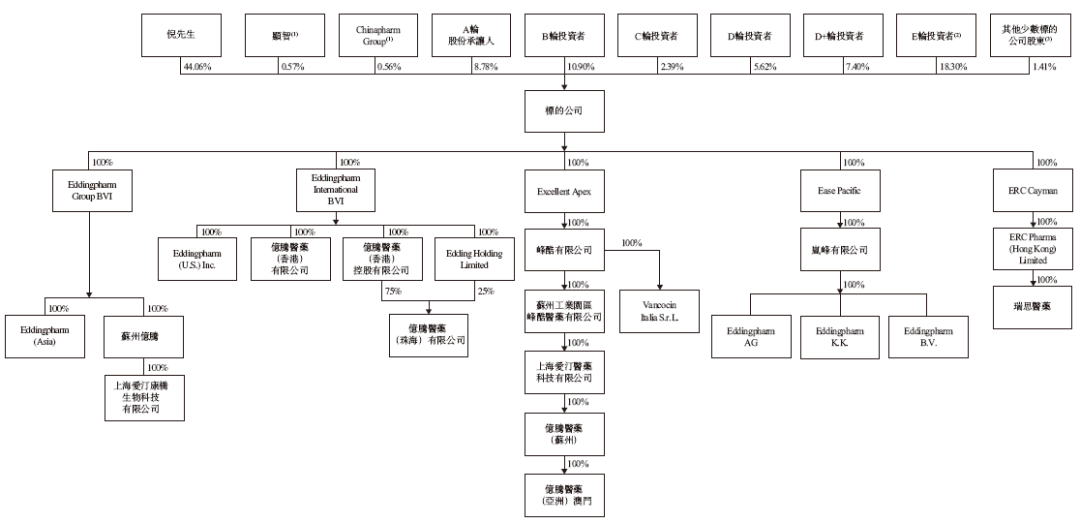

标的集团主要业务

亿腾医药,作为一家综合型的专业生物制药公司。通过向跨国公司收购品牌药物资产,以及从全球生物制药公司授权引进创新专利药物的开发及商业化权利,已建立富竞争力、市场潜力巨大的原研药及创新药组合。亿腾医药历经逾二十年的营运,已成功完成多款创新药在中国上市,彰显其强大的临床开发及管理能力。此外,亿腾医药于其过往资产收购中,获跨国公司转让生产设施及管理体系,通过营运该等生产设施及管理体系,展示了世界级的制造、供应链管理、技术转移及质量控制体系。

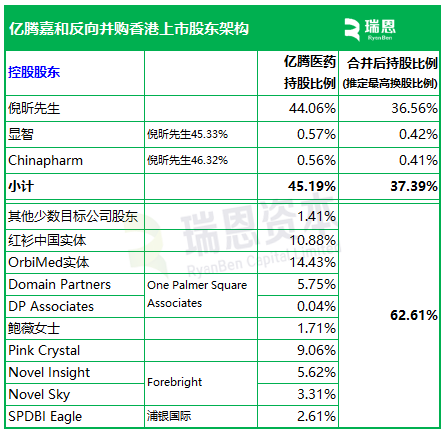

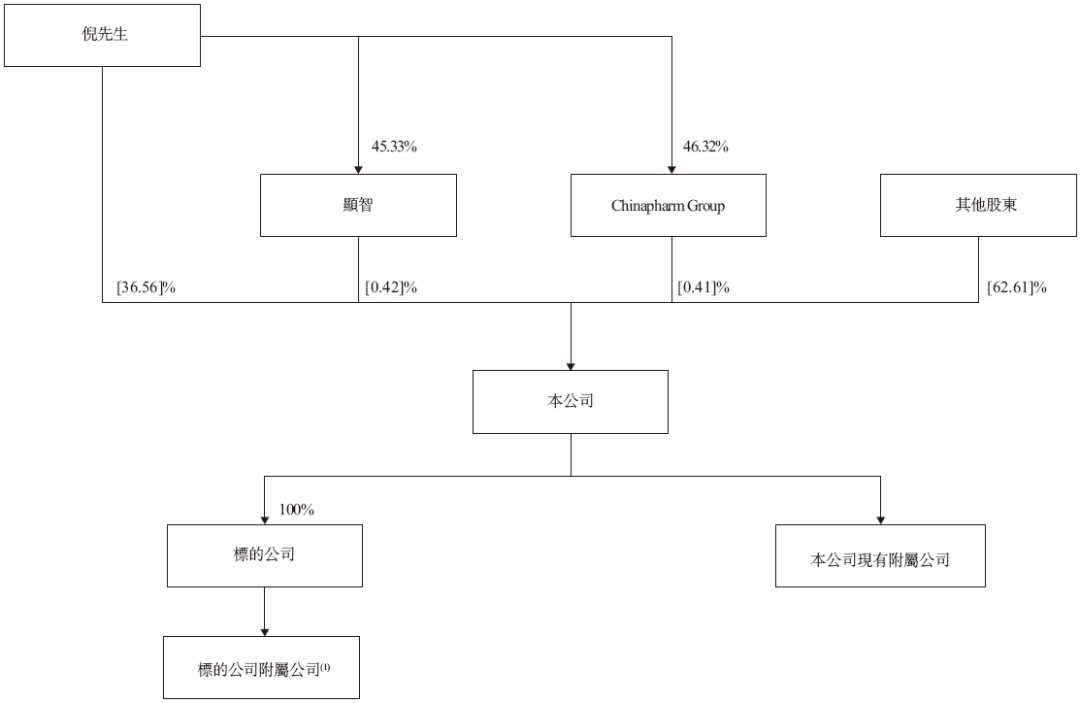

股东架构

上市文件显示,在合并前,亿腾医药的股东架构中,控股股东倪昕先生,通过Suremoment Investments、Chinapharm Holding、显智、Chinapharm Group等,合共控制公司45.19%的投票权。

合并完成后,按推定最高换股比例,倪昕先生将成为亿腾嘉和的控股股东,持股约37.39%。

董事高管

-

2名执行董事:倪昕先生(董事会主席)、翟婧女士(业务发展高级副总裁、联席公司秘书);

-

2名非执行董事:David Guowei Wang博士(OrbiMed Advisors亚洲区合伙人、高级董事总经理)、于铁铭先生(高瓴投资合伙人);

-

3名独立非执行董事:许庆博士(上海财经大学教授)、陈文先生(上海涌铧投资合伙人)、郑晶晶女士(上海金景投资副首席行政官)。

除执行董事外,高管还包括郭峰博士(首席执行官)、韩淑华博士(首席科学官)、梁其斌先生(高级副总裁)。

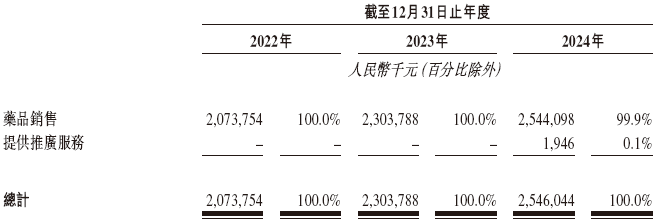

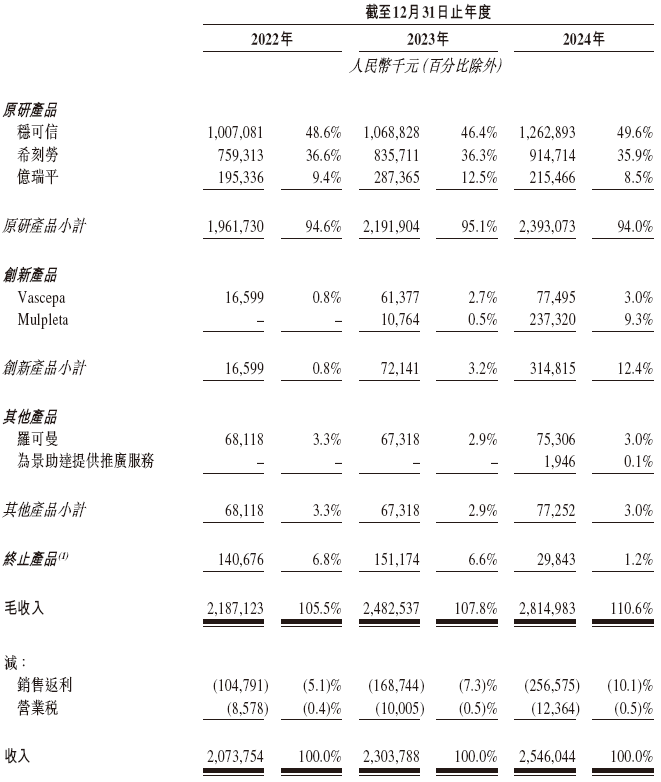

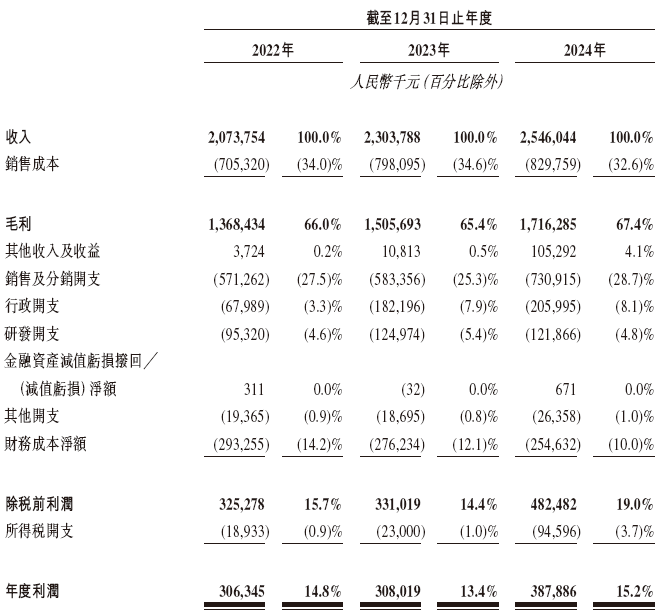

公司业绩

招股书显示,在过去的2022年、2023年和2024年三个财政年度,亿腾医药的营业收入分别为20.73亿、23.04亿和25.46亿元人民币,相应的净利润分别为3.06亿、3.08亿和3.88亿元人民币。

中介团队

是次反向并购的中介团队主要有:

摩根士丹利、浦银国际为其新上市申请联席保荐人;

新百利融资为其独立财务顾问;

安永为标的公司及嘉和生物(2024年度)审计师;

普华永道为嘉和生物(2022、2023年度)审计师;

竞天公诚为标的公司中国律师;

凯易为标的公司香港律师;

佳利为券商香港律师;

弗若斯特沙利文为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

港股首宗18A反向并购,亿腾医药与嘉和生物战略合并——中国创新药企产业整合转型新路径

香港IPO市场2025年第一季度:17家上市,IPO募资增2.7倍,13家A股公司递表,首次递表数量增67%

本篇文章来源于微信公众号:瑞恩资本RyanbenCapital