电动工程机械提供商博雷顿(01333.HK),于今日(4月25日)起至下周三(4月30日)招股,预计2025年5月7日在港交所挂牌上市,中金公司、招银国际联席保荐。

博雷顿,计划全球发售1300万股H股(占发行完成后总股份的3.42%),其中90%为国际发售、10%为公开发售,另有15%超额配股权。每股发售价18.00港元,每手200股,最多募资约2.34亿港元。

按每股发售价18.00港元计、假设超额配股权未获行使,博雷顿预计上市总开支约8620万港元,包括14.23%的包销佣金,最高6.66%的酌情费用,其他连同联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

博雷顿是次IPO招股引入2名基石投资者,合共认购6350万港元的发售股份,其中欣旺达(300207.SZ)通过全资子公司香港欣威认购3850万港元、长风基金认购2500万港元。

博雷顿是次IPO,募资净额约1.478亿港元:约40%预期用于投资技术进步以及开发新产品及服务;约40%预期将用于建立制造工厂及采购必要机器,以提升制造能力;约10%预期将用于扩大销售及服务网络,以及品牌知名度;约10%预期将用于营运资金及一般公司用途。

博雷顿是次IPO,中金公司、招银国际为其联席保荐人、整体协调人、联席全球协调人,建银国际、中国银河国际为其整体协调人、联席全球协调人,其他包销商包括钜诚证券、TradeGo Markets、浦银国际。

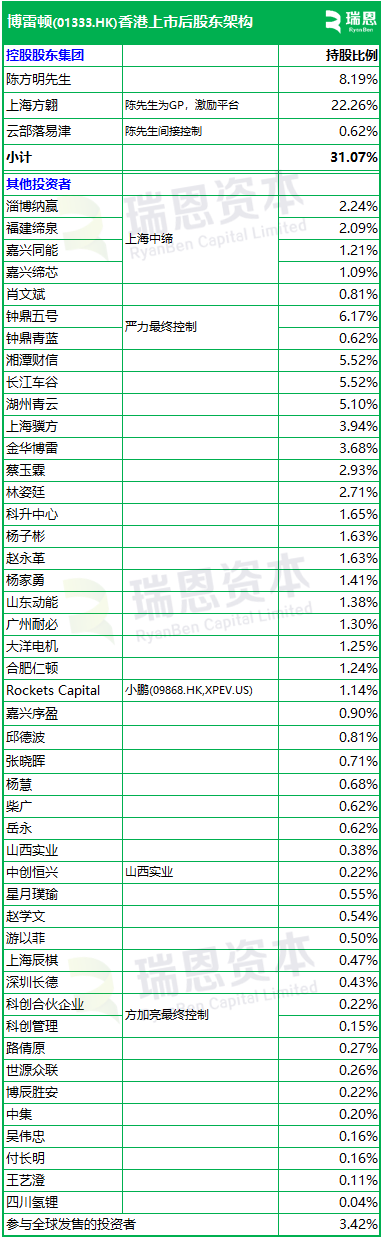

招股书显示,博雷顿在上市后的股东架构中,控股股东陈方明先生合共控制约31.07%的投票权。

江苏2025年上市盘点:A股4家,香港1家,美国2家;3家即将香港上市,恒瑞医药等26家正在准备境外上市

本篇文章来源于微信公众号:瑞恩资本RyanbenCapital