2025年5月23日,来自江苏苏州的科望医药集团 Elpiscience Biopharmaceuticals, Inc.(简称”科望医药”)在港交所递交招股书,拟在香港主板上市。这是继其于2024年6月27日递表失效后的再一次申请。

科望医药招股书链接:

https://www1.hkexnews.hk/app/sehk/2025/107393/documents/sehk25052301803_c.pdf

科望医药,成立于2017年,作为一家处于临床阶段的生物医药公司,致力于全球范围内利用新一代疗法创新肿瘤治疗。凭借对肿瘤微环境(TME)的深刻理解和开创性研究,致力于以系统方法覆盖癌症生物学中创新和有前景的靶点和途径,从而推动免疫肿瘤学的创新。

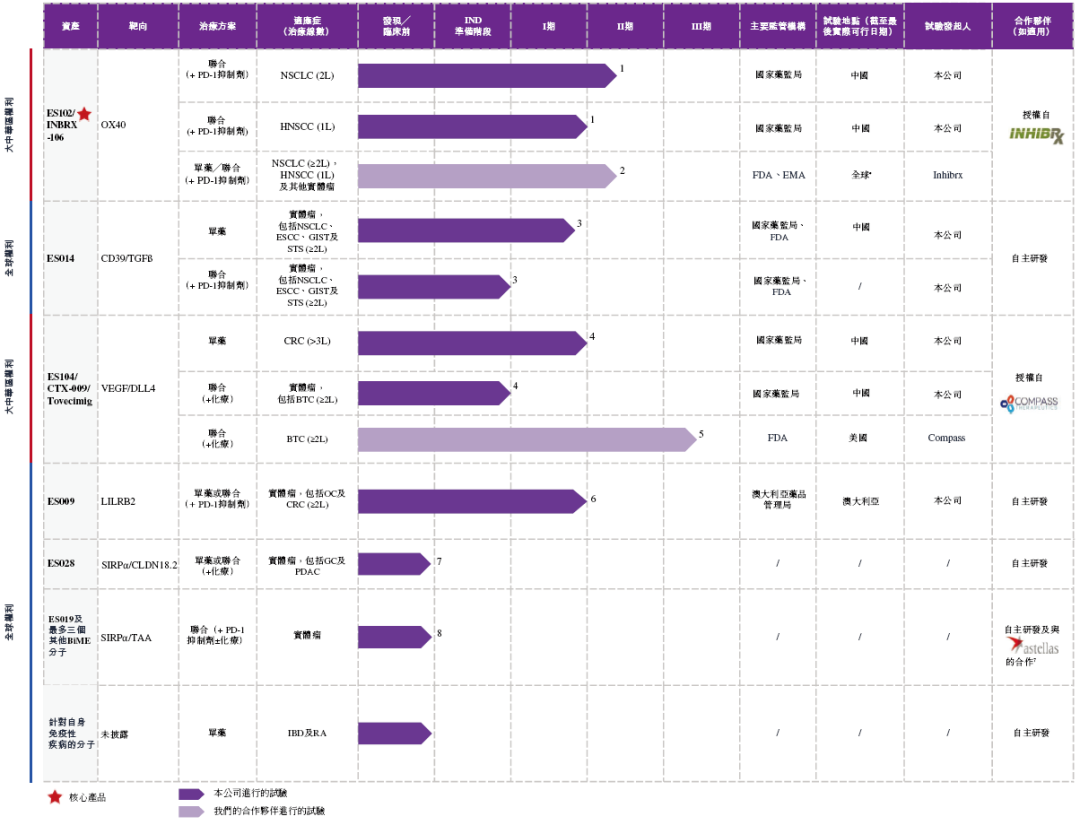

科望医药正通过将「冷」肿瘤变为「热」肿瘤,彻底改变癌症治疗方法。越来越多的证据表明,TME的状况是导致免疫检查点抑制剂(ICI)疗效有限的一个主要因素。以抑制性TME及缺乏T细胞浸润为特征的「冷」肿瘤不仅对ICI的反应较弱,而且在初次治疗后还会对ICI产生耐药性。科望医药的战略重点是消除TME中的抑制因子,诱导产生跨肿瘤类型的更高免疫反应,从而实现更强大的抗肿瘤活性。截至2024年6月19日,科望医药的创新管线包括六个主要资产,其中四项处于临床阶段,两项处于临床前阶段。

科望医药的核心产品ES102是临床上先进的六价OX40激活剂抗体,专用于治疗对ICI反应不佳的癌症患者,在临床试验中,无论是作为单药还是与程序性细胞死亡蛋白1(PD-1)抗体联用,ES102都显示出良好的安全性和抗肿瘤活性,包括对PD-1检查点抑制剂耐药的非小细胞肺癌(NSCLC)及食管鳞状细胞癌(ESCC)患者。自于2018年从Inhibrx (INBX.US)授权引进以来,公司已在中国完成了两项针对晚期实体瘤患者的ES102 1期临床试验。

其他临床阶段的资产包括ES014(全球首个进入临床阶段的CD39/TGFs bsA)、ES104(一种差异化bsAb,全球仅有的两种VEGF/DLL4 bsAb之一,是全球仅有的处于活跃临床开发阶段的VEGF/DLL4 bsAbb)、ES009(一种靶向LILRB2、具有同类最佳潜力的差异化mAb)。

除临床阶段的资产外,目前,科望医药正在利用系统化的研究方法和综合技术平台,开发包括ES028和其他资产在内的多个前景看好的临床前候选药物涵盖新靶点治疗主要癌症类型,如胃癌(GC)、胰腺导管腺癌(PDAC)、非小细胞肺癌(NSCLC)、头颈部鳞状细胞癌(HNSCC)、肝细胞癌(HCC)和结直肠癌(CRC)。

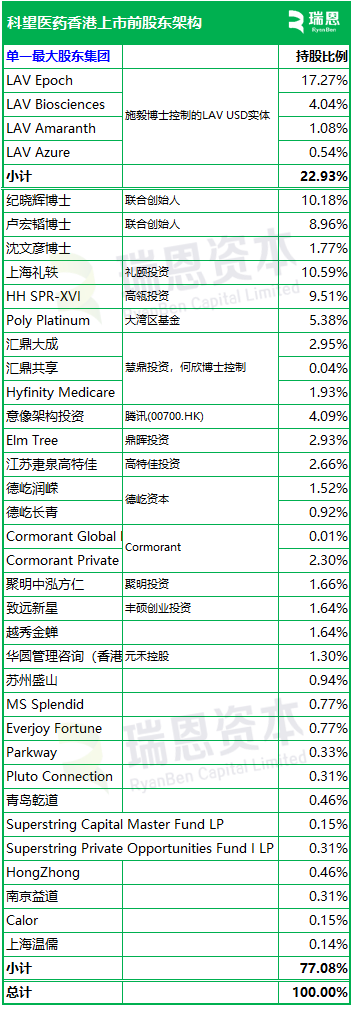

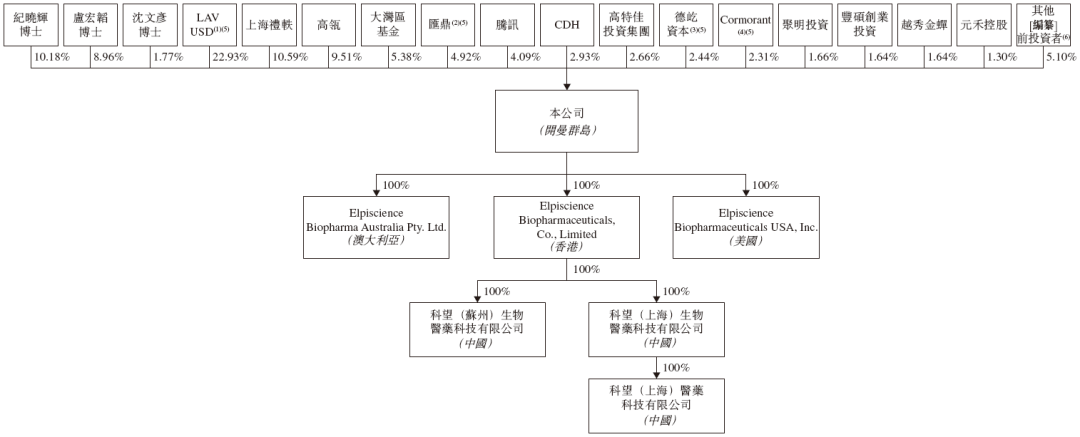

股东架构

招股书显示,科望医药在上市前的股东架构中,单一最大股东为施毅博士控制LAV USD实体,合计持股约22.93%。

纪晓辉博士,持股10.18%;

卢宏韬博士,持股8.96%;

沈文彦博士,持股1.77%;

其他投资者包括LAV USD、上海礼轶、大湾区基金、汇鼎、腾讯及高瓴等。

-

2名执行董事:纪晓辉博士(董事会主席、首席执行官)、卢宏韬博士(首席科学官);

-

2名非执行董事:徐汉森博士(礼来亚洲基金投资经理)、何欣博士(汇鼎投资创始人、总经理、执行董事);

-

3名独立非执行董事:谭擘先生(康方生物、君圣泰医药等多家上市公司独董)、刘毓文女士(苏州工业园区薄荷创业投资创始合伙人)、谈学海博士(辉源生物创始人,该公司后被药明康德收购)。

除执行董事外,高管包括涂姝栎女士(运营及财务部负责人),张旭颖女士(人力资源部负责人),王冠骅先生(化学、生产及控制部负责人)。

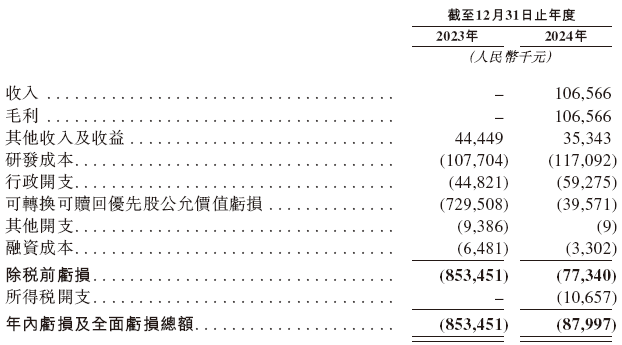

招股书显示,在过去的2023年和2024年,科望医药的营业收入分别为人民币0元、1.07亿元,相应的研发开支分别为人民币1.08亿、1.17亿元,相应的净亏损分别为人民币8.53亿、0.88亿元。

科望医药于2024年的收入,主要来自公司与安斯泰来的合作、期权及许可协议。

科望医药是次IPO的中介团队主要有:

中信证券为其独家保荐人;

安永为其审计师;

竞天公诚为其公司中国律师;

君合为其券商中国律师;

众达为其券商香港及美国律师;

第一上海为其合规顾问;

灼识咨询为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港上市、美国上市等境外IPO资讯可供搜索、查阅,敬请浏览: www.ryanbencapital.com

江苏2025年上市盘点:A股4家,香港1家,美国2家;3家即将香港上市,恒瑞医药等26家正在准备境外上市

今年已递表116家,其中A股公司25家,首次递表数量增95%,上市19家、募资212亿 | 香港IPO市场2025年前四个月

本篇文章来源于微信公众号:瑞恩资本RyanbenCapital