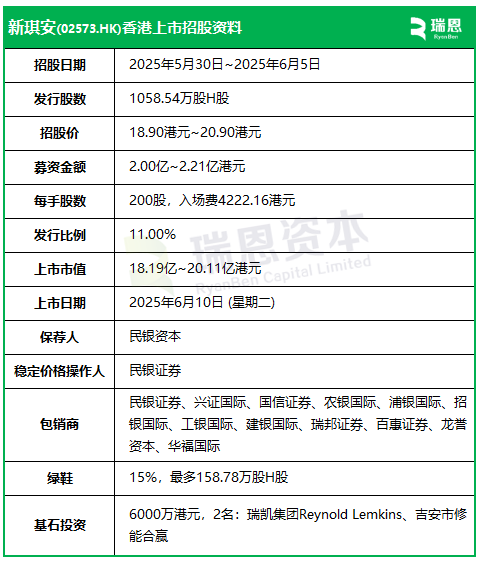

來自江西吉安的新琪安(02573.HK),於今日(5月30日)起至下周四(6月5日)招股,預計2025年6月10日在港交所掛牌上市,民銀資本獨家保薦。

新琪安,計劃全球發售1058.54萬股H股,其中90%為國際發售、10%為公開發售,另有15%超額配股權。每股發售價介乎18.90港元~20.90港元,每手200股,最多募資約2.21億港元。

假設每股發售價19.90港元(發售價範圍中位數)、超額配股權未獲行使,新琪安預計上市總開支約3630萬港元,包括3%的包銷傭金、最多1%的酌情獎金,其他連同聯交所上市費、證監會交易征費、聯交所交易費、財匯局交易征費、法律及其他專業費用、印刷及其他開支等。

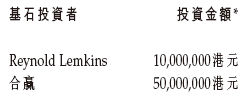

新琪安是次IPO招股引入2名基石投資者,合共認購約6000萬港元的發售股份,其中瑞凱集團Reynold Lemkins認購1000萬港元、吉安市修能合贏認購5000萬港元。

新琪安是次IPO,募資凈額約1.74億港元(按發售價範圍中位數計):約21.3%將於截至2025年12月31日止年度用於泰國工廠的異麥芽酮糖醇生產,將用於異麥芽酮糖醇生產線的建設工程,預期年產能為15,000噸;約55.3%將在未來兩年用於生產海藻膳食纖維及絲氨酸;約13.4%將在未來兩年用於提升研發能力;約10.0%將用作營運資金及一般企業用途。

新琪安是次IPO,民銀資本/民銀證券為其獨家保薦人、整體協調人、聯席全球協調人,興證國際、國信證券為其聯席全球協調人,其他包銷商包括農銀國際、浦銀國際、招銀國際、工銀國際、建銀國際、瑞邦證券、百惠證券、龍譽資本、華福國際。

招股書顯示,新琪安在上市後的股東架構中,王小強先生、丁丹女士夫婦,直接及間接合計持股約48.7%;修能投資,持股2.0%;國信弘盛,持股8.7%;富興投資,持股5.4%;興證戰略創業,持股5.1%;興證賽富投資,持股4.0%;興證賽富一投資,持股1.1%;張朝益(成都菲斯特新材料執行董事兼總經理),持股3.8%;賀慶鳳(王先生的弟媳/哥嫂),持股3.4%;楊海軍(天弘基金管理的高級管理層成員兼監事),持股1.9%;黃文增(廈門海西岸投資發展執行董事兼總經理),持股1.3%;陳一元(浙江元德森科技的董事),持股1.3%;黃妍露(個人投資者),持股1.2%;陳麗君(執行董事、財務總監),持股1.1%。其他公眾股份持股11%。

新琪安,成立於2003年,作為一家全球領先的食品級甘氨酸及三氯蔗糖生產商,客戶遍及六大洲約40個國家。根據灼識諮詢報告,於2023年按銷量及銷售收入計:新琪安科技在全球食品級甘氨酸製造行業排名第一,市場份額分別約為5.1%及3.1%;新琪安科技也是全球五大三氯蔗糖生產商之一,全球的市場份額約為4.8%及4.5%。

江蘇2025年上市盤點:A股4家,香港1家,美國2家;3家即將香港上市,恆瑞醫藥等26家正在準備境外上市

本篇文章來源於微信公眾號:瑞恩資本RyanbenCapital