來自福建廈門的容大科技(09881.HK),於今日(5月30日)起至下周四(6月5日)招股,預計2025年6月10日在港交所掛牌上市,越秀融資獨家保薦。

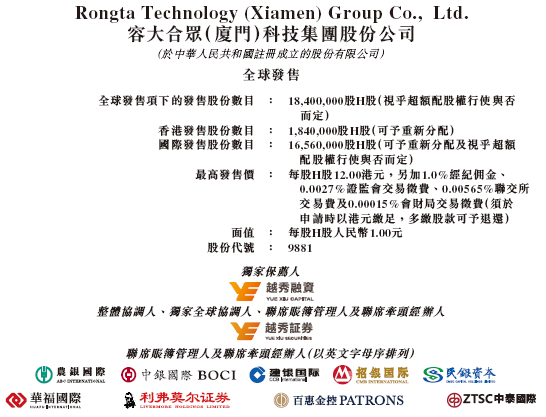

容大科技,計劃全球發售1840萬股H股,其中90%為國際發售、10%為公開發售,另有15%超額配股權。每股發售價介乎10.00港元~12.00港元,每手500股,最多募資約2.21億港元。

假設每股發售價11港元(發售價範圍中位數)、超額配股權未獲行使,容大科技預計上市總開支約5410萬港元,包括4%的包銷傭金、最多1%的酌情獎金,其他連同聯交所上市費、證監會交易征費、聯交所交易費、財匯局交易征費、法律及其他專業費用、印刷及其他開支等。

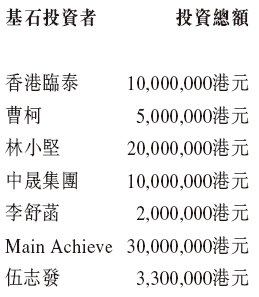

容大科技是次IPO招股引入7名基石投資者,合共認購約8030萬港元的發售股份,其中茅志理女士旗下香港臨泰認購1000港元、曹柯先生(湖南大井電源行政總裁)認購500萬港元、林小堅先生認購2000萬港元、中晟集團認購1000萬港元、李舒菡女士(廈門龍勝達照明電器董事長助理)認購200萬港元、王迅先生旗下Main Achieve認購3000萬港元、伍志發先生認購330萬港元。

容大科技是次IPO,募資凈額約1.483億港元(按發售價範圍中位數計):約36.5%將用於進行研發活動以擴大產品組合及提高研發能力;約33.4%將用於增強生產效率及效益;約20.1%將用於擴大銷售網絡及國際版圖;約10.0%用作營運資金及一般企業用途。

容大科技是次IPO,越秀融資/越秀證券為其獨家保薦人、整體協調人、獨家全球協調人,其他包銷商包括農銀國際、中銀國際、建銀國際、招銀國際、民銀證券、華福國際、利弗莫爾證券、百惠證券、中泰國際。

招股書顯示,容大科技在上市後的股東架構中,許開明、許開河兄弟,直接及間接合計持股約74.98%;林樺楠先生,持股2.65%;楊禮鐵先生,持股1.11%;光雲科技(688365.SH),持股0.86%;江蘇展博(潘保剛先生98%、袁蘭芳女士2%),持股0.52%;廈門成豐君華、廈門嘉熠君德(兩家公司股東相同:楊俊犢先生98%、王毛旦先生2%),分別持股0.40%、0.05%;公眾股東持股19.42。

江蘇2025年上市盤點:A股4家,香港1家,美國2家;3家即將香港上市,恆瑞醫藥等26家正在準備境外上市

本篇文章來源於微信公眾號:瑞恩資本RyanbenCapital