2024年4月26日,总部位于新加坡、经营海底捞国际业务的特海国际控股有限公司SUPER HI INTERNATIONAL HOLDING LTD.(以下简称特海国际)在美国证监会(SEC)递交招股书,股票代码 HDL,拟在美国纳斯达克IPO上市。其早前于2023年12月15日在SEC秘密递表。

特海国际(09658.HK),于2022年12月30日在港交所以介绍的方式挂牌上市。

特海国际招股书链接:

主要业务

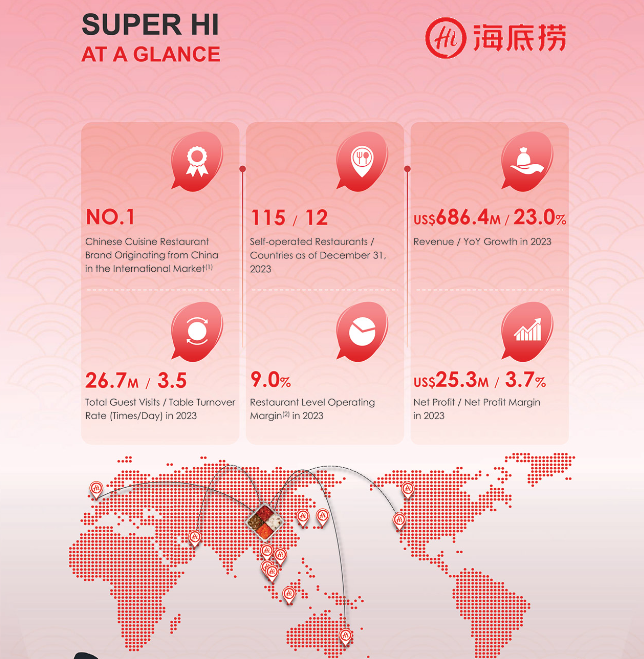

特海国际,总部位于新加坡,作为一家国际领先的中餐餐厅品牌,在国际市场经营海底捞火锅餐厅。海底捞自1994年扎根四川,目前已成为全球最受欢迎、规模最大的中餐品牌之一。

自2012年在新加坡开设第一家餐厅以来,截至2023年12月31日,特海国际已在四大洲12个国家扩展至115家自营餐厅。根据弗若斯特沙利文报告,特海国际是第三大中餐餐厅品牌, 按2022年收入计算,国际市场上最大的源自中国的中餐餐厅品牌。

股东架构

招股书显示,特海国际在上市前的股东架构中,

SP NP LTD持股6.64%;

LHY NP LTD持股5.35%;

ESOP Planforms持股10.00%。

公司架构

招股书显示,特海国际的公司架构如下:

管理层

招股书显示,特海国际的管理层如下:

公司业绩

招股书显示,在过去的2021年、2022年和2023年,特海国际的收入分别为3.12亿、5.58亿和6.86亿美元,相应的净利润-1.51亿、-0.41亿和0.25亿美元。

特海国际是次IPO的的中介团队主要有:摩根士丹利、华泰证券为其联席承销商;德勤为其审计师;Drew & Napier LLC、凯易分别为其公司新加坡律师、公司美国律师;普衡为其承销商美国律师。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港上市、美国上市等境外IPO资讯可供搜索、查阅,敬请浏览: www.ryanbencapital.com

香港上市中介机构排行榜 (过去两年:2022年&2023年)

香港IPO市场冰火两重天:73家新股2023全年表现,36家破发、15家跌幅逾50%