來源 | 金杜研究院(ID:KWM_China)

作者 | 金杜香港資本市場團隊

自從四個月前針對創新產業公司的新上市制度生效以來,已有數家生物科技公司尋求通過《聯交所證券上市規則》(《上市規則》)第十八A章(第十八A章)在香港聯合交易所有限公司(聯交所)主板上市。

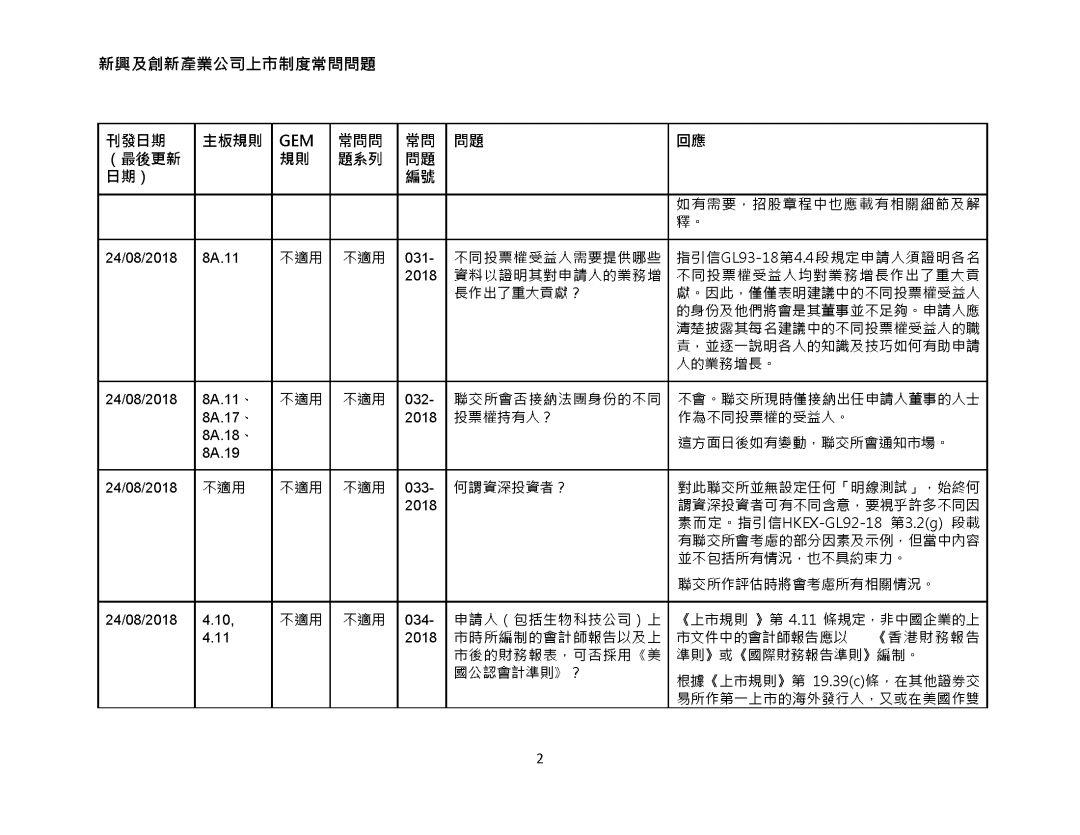

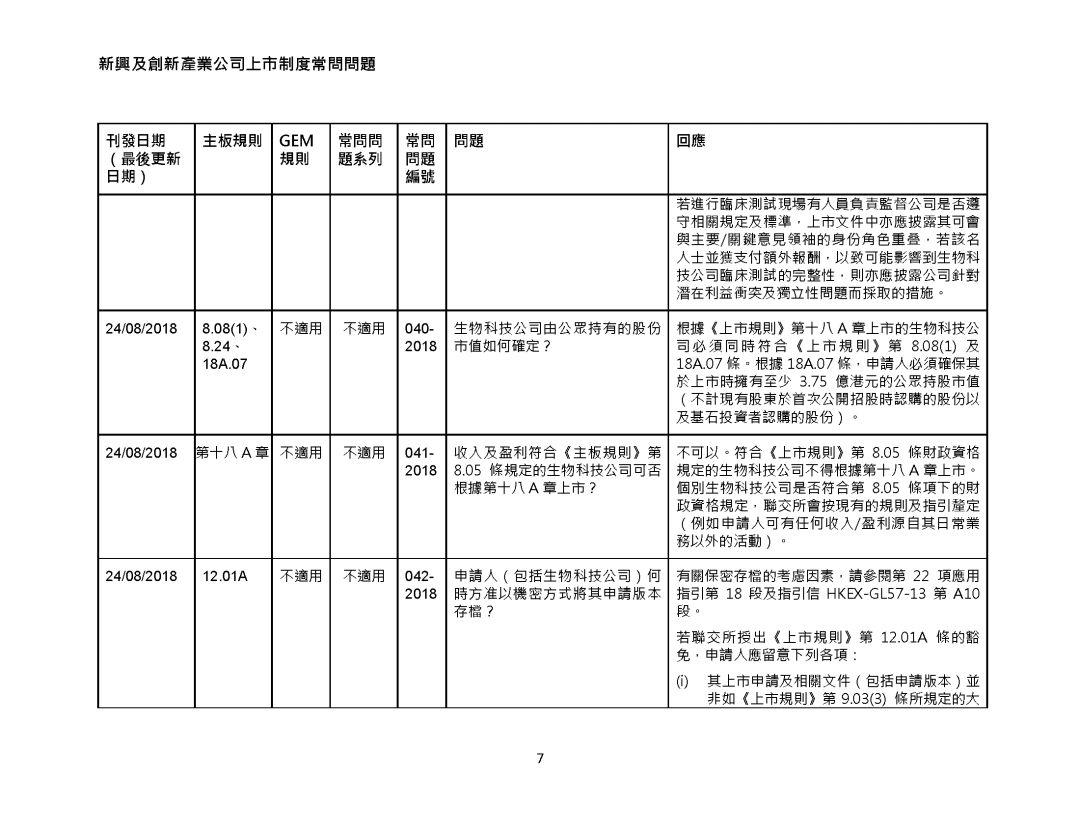

鑒於收到很多關於《上市規則》新章節的諮詢,聯交所最近刊發了關於新興和創新產業公司(包括有意根據第十八A章上市的公司)上市制度的常問問題(八月常問問題)【附於本文末】。

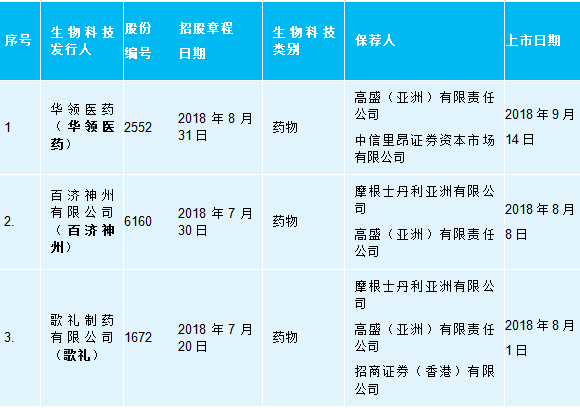

截至2018年9月27日,已有三家生物科技公司通過第十八A章上市。另有八家生物科技公司提交了A1申請文件,正在進行審批程序。

在本文中,我們將簡要分析這些公司如何滿足《上市規則》的一些主要要求,以及有意通過第十八A章制度在主板上市的生物科技公司可能需要注意的潛在事項。

近期,根據第十八A章上市的生物科技公司發行人如下表所示:

1

對已根據第十八A章

上市的生物科技公司招股

章程的觀察結論

1. 核心產品和主管當局

根據第十八A章申請上市的生物科技公司必須至少開發出了一款已通過概念階段的核心產品。華領醫藥、百濟神州和歌禮的核心產品均屬於聯交所就「生物科技公司是否適合上市」發出的指引信(GL92-18)所載的「藥劑」類別,並受《上市規則》所載主管當局之一(即國家藥品監督管理局(前稱國家食品藥品監督管理總局))監管。我們也注意到其他幾家第十八A章上市申請人擁有屬於「生物製劑」或「醫療器材」類別的核心產品。聯交所近日還就哪些「其他生物科技產品」有資格根據第十八A章申請上市提供了指引。請參閱下文「聯交所在八月常問問題中對第十八A章申請人的提示」。

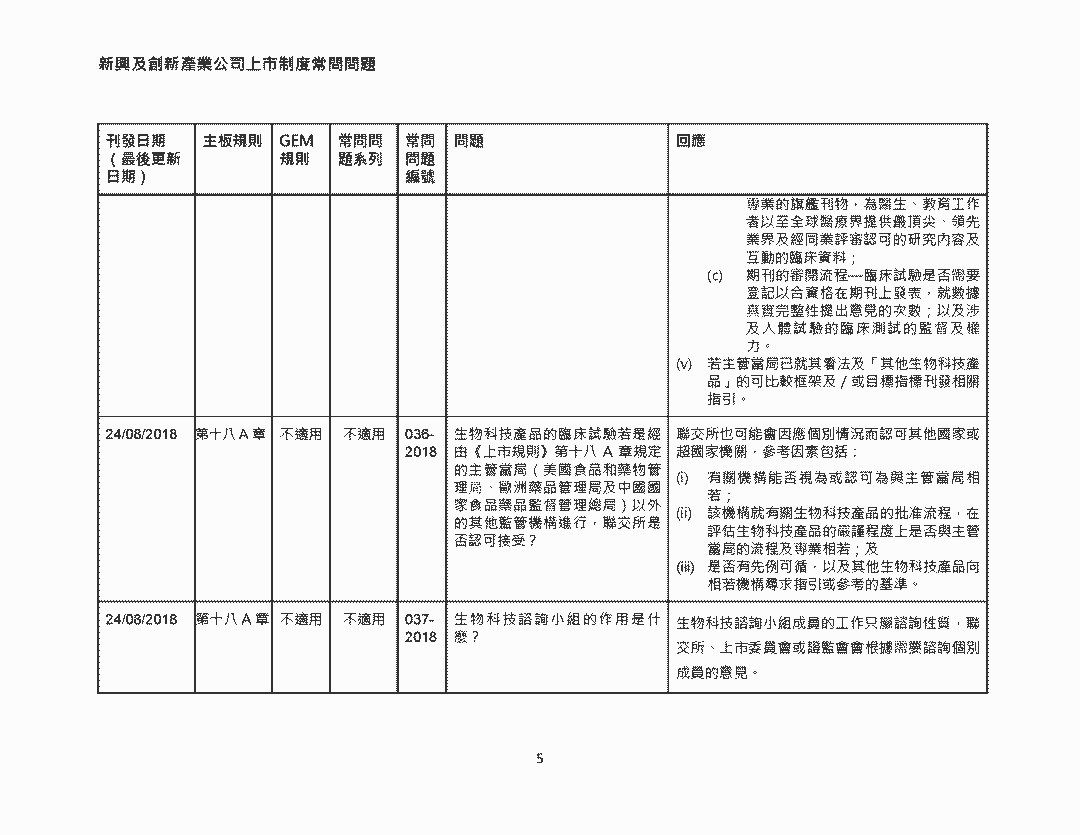

聯交所亦在八月常問問題中明確指出,其可能會根據個案情況認可其他國家或超國家機構作為主管當局。聯交所將考慮多個因素,如該機構能否認可為與主管機構相當;以及該機構就相關生物科技產品的審批流程是否與主管機構的流程和專業水準相當。

2. 專利和許可安排

根據《上市規則》第十八A章,申請人必須具備針對其核心產品的註冊專利、專利申請和/或知識產權。

從已根據第十八A章上市的三家生物科技公司作出的披露中發現,除自有註冊專利或專利申請外,生物科技發行人也經常與其他生物科技公司訂立涉及核心產品的引進授權安排。這類生物科技發行人或是取得了開發、生產和商業化其核心產品的獨家許可(歌禮),或是取得了營銷某些商業化產品的獨家許可。

例如,歌禮與相關醫藥/生物科技公司訂立了開發、生產和商業化其核心產品拉維達韋、ASC09和ASC06的獨家許可協議。而百濟神州則取得了在國內(不包括香港、澳門和台灣)將新基公司(簡稱「新基」)已獲批准的癌症治療藥物ABRAXANE、REVLIMID和VIDAZA作為其商業化產品進行營銷的獨家許可。百濟神州亦授予新基一項獨家權利,使後者有權在美國、歐洲、日本和亞洲以外其他地區開發和商業化其一款適用於實體腫瘤的核心產品tislelizumab。

3. 風險因素

《上市規則》明確要求生物科技上市申請人必須在顯眼位置作出示警,告誡投資者有關核心產品最終不一定能成功開發及營銷(第18A.05條)。

生物科技上市申請人披露的常見生物科技相關風險因素包括:

-

公司很大程度上取決於其在研藥物成功與否。其在研藥物的臨床試驗可能並不成功。如公司不能將其在研藥物商業化或出現重大延遲,其業務可能會受到重大損害。

-

如公司不能取得所需的監管批准或出現延遲,則不能將其在研藥物商業化,其產生收入的能力可能會受到重大影響。

-

即使在研藥物獲得監管批准,其可能無法獲得商業成功所需的醫學界醫生、患者、第三方付款人及其他參與者的市場認可度。

-

公司的經營歷史往往較為有限,因此難以評估現有業務和預測未來表現

-

過往產生凈虧損,並且公司預測在可見未來可能會繼續產生凈虧損

-

公司可能會倚賴第三方開展臨床前研究、臨床試驗和生產其藥物和在研藥物。如這些第三方未成功履行合同職責和達成預期期限,則公司可能無法為其藥物取得監管批准或進行商業化,而在研藥物和業務可能會受到重大損害。

-

公司可能已訂立合作安排,或已建立合作或戰略聯盟,或可能會在未來建立或訂立額外許可安排。但是,公司未必能從該等合作、聯盟或許可安排中獲得利益。

-

公司可能成功為其一項或多項在研藥物取得或維持足夠的專利保護。

4. 豁免

根據《公司(清盤及雜項條文)條例》(第32章)(《公司(清盤及雜項條文)條例》) 附表3第I部第27段和第II部第31段,上市申請人須在招股章程中包含其在緊接招股章程發佈前三個財政年度中每個年度內經審計的營業總收入或銷售營業總額,和損益及資產與負債。

根據《上市規則》第18A.06條,合資格的生物科技公司可藉由遵守經修訂的第4.04條,享有較短的往績紀錄期優勢,從而該規則內凡提及「三個財政年度」或「三年」將替換為「兩個財政年度」或「兩年」(視乎情況而定)。

因此如上所述,生物科技上市申請人可基於下列理由,向香港證券及期貨事務監察委員會申請豁免遵守《公司(清盤及雜項條文)條例》(第32章)附表3第I部第27段和第II部第31段的規定:

-

其是根據《上市規則》第十八A章申請上市的生物科技公司。

-

為緊接招股章程發佈前兩個財政年度編製的會計師報告符合《上市規則》第18A.06項規則,如果還須遵守《公司(清盤及雜項條文)條例》的上述有關條文,對於上市申請人將會是過分沉重的負擔。

-

根據《上市規則》及《公司(清盤及雜項條文)條例》須予以披露的所有其他相關信息已在招股章程中作出充分披露。

5. 資深投資者

我們注意到,已根據第十八A章上市的生物科技發行人的資深投資者主要為專門的醫療保健基金和生物科技基金以及專註於生物醫藥業行業投資的知名基金(華領醫藥/歌禮),或在生物科技行業擁有豐富投資經驗的美國證監會註冊投資顧問(百濟神州)。

在八月常問問題里,聯交所明確指出,並無針對「資深投資者」定義的明線測試,因其會因多個因素而異。聯交所將考慮其指引信GL 92-18所載因素,其中的例子作說明用途,並非詳盡無遺,亦不具約束力。 聯交所會在評估時考慮所有相關情況。

6. 基石投資者和市值

我們注意到,百濟神州和歌禮都有基石投資者。基石投資者在相應上市發行人中持股的鎖定期都受限於常見的6個月期限。

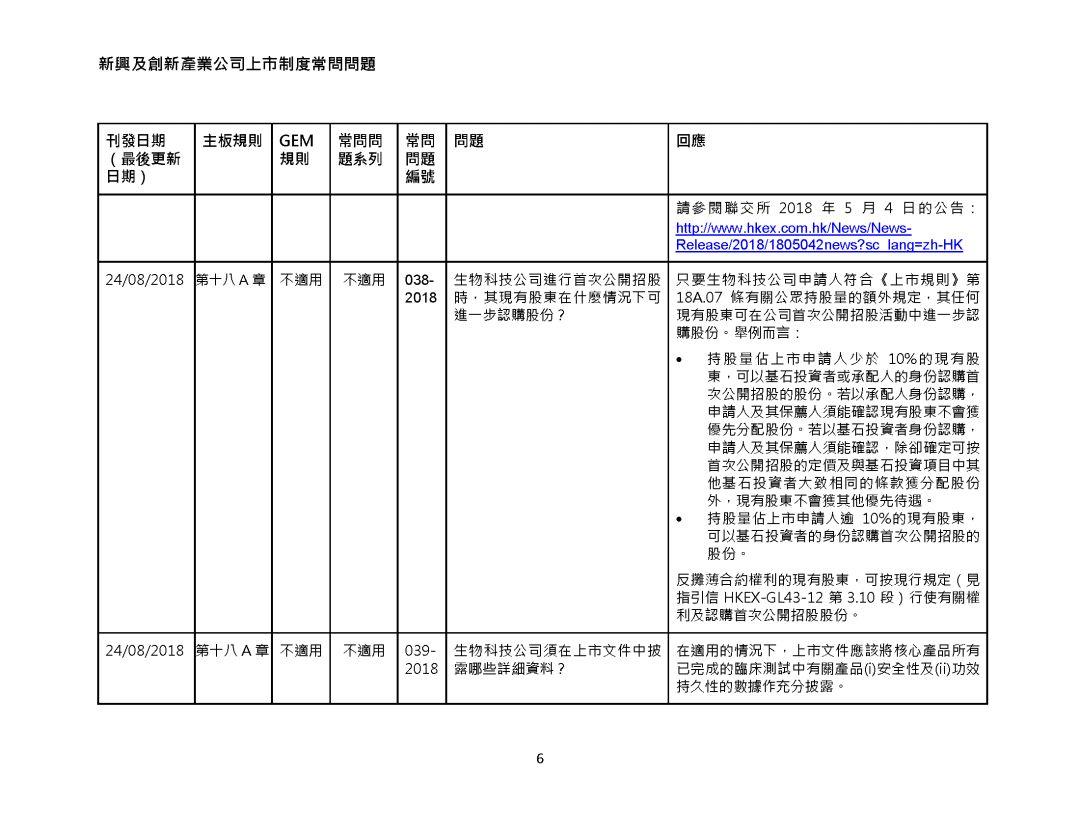

在八月常問問題中,聯交所已經提示生物科技上市申請人,必須確保其於上市時擁有至少3.75億港元的公眾持股市值(不計現有股東於首次公開招股時認購的股份以及基石投資者認購的股份)。

只要第十八A章上市申請人符合《上市規則》第18A.07條有關公眾持股量的額外規定,其現有股東也可在公司首次公開招股活動中進一步認購股份。

7. 募資用途

聯交所預期第十八A章發行人會將募集款項大部分用於支付其營運開支和研發開支(《上市規則》第18A.03條注1)。我們注意到,華領醫藥、百濟神州和歌禮都已披露,他們計劃將超過70%的募集款項用於各自核心產品的上述開支。

8. 根據第十九C章作第二上市的生物科技發行人

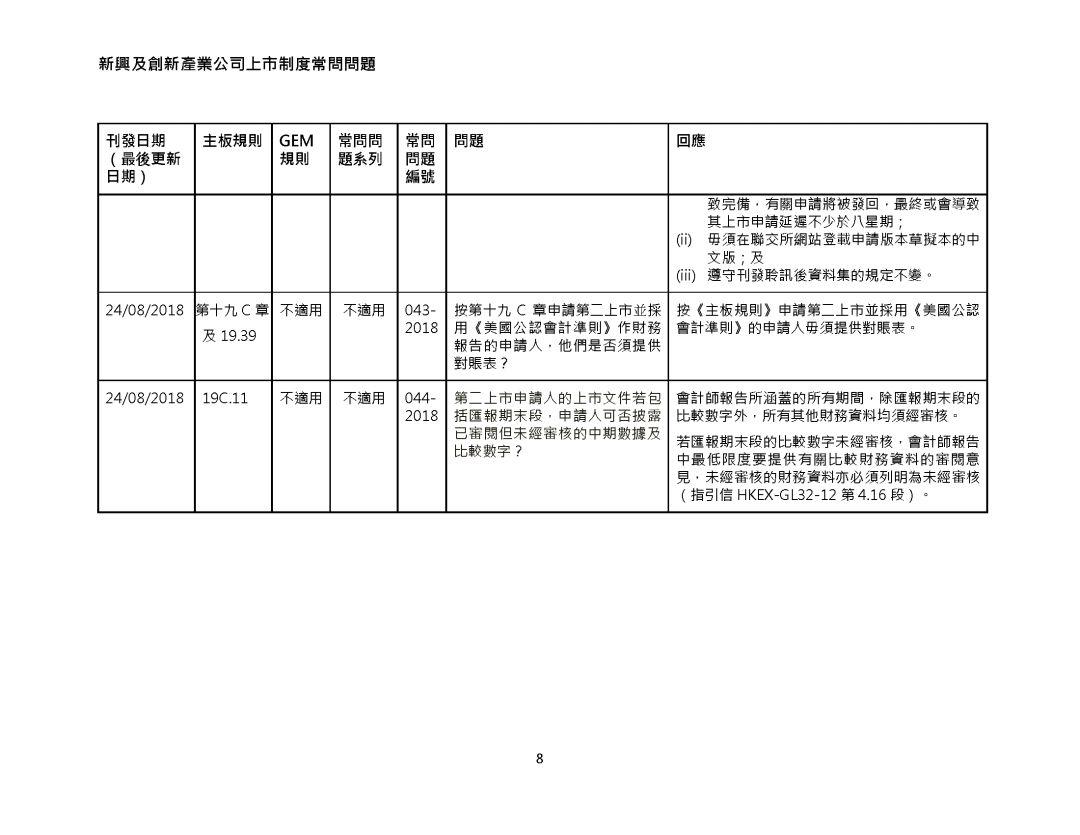

百濟神州也是首家根據《上市規則》第十九C章,申請作為合資格創新發行人作第二上市的公司。百濟神州的美國存托股份在美國納斯達克交易所上市交易,每張存托股份對應13股普通股,交易代碼為「BGNE」。

百濟神州沒有對外公布任何申請版本。作為根據第十九C章申請第二上市的新申請人,百濟神州很可能已依照《上市規則》第22項應用指引第18段按保密形式呈交申請版本。

我們注意到,在編製會計師報告和後續財務報告時,百濟神州採納了《美國公認會計準則》。聯交所已在八月常問問題中指出,根據《上市規則》第19.39(c)條,在其他證券交易所作第一上市的海外發行人,又或者在美國作雙重主要上市的海外發行人,可採用《美國公認會計準則》。在上述情況下,申請人可申請豁免《上市規則》第4.11條而採用《美國公認會計準則》編製會計師報告。如需了解更多詳情,敬請參閱八月常問問題。

2

聯交所在八月常問問題中

對第十八A章申請人的提示

1. 收入及盈利符合《主板規則》第8.05條規定的生物科技公司可否根據第十八A章上市?

不可以。符合《上市規則》第8.05條財務資格規定的生物科技公司不得根據第十八A章上市。對於個別生物科技公司是否符合第8.05條項下的財務資格規定,聯交所會按現有的規則及指引釐定(例如申請人可有任何收入/盈利源自其日常業務以外的活動)。

2. 生物科技公司須在上市文件中披露哪些詳細資料?

除了包括第十八A章在內的《上市規則》中所列的須予披露之外,聯交所還在八月常問問題中提示生物科技發行人,在適用的情況下,上市文件應該將核心產品所有已完成的臨床試驗中有關產品安全性及功效持久性的數據作充分披露。

若進行臨床試驗現場有人員負責監督公司是否遵守相關規定及標準,生物科技上市申請人應在其上市文件中披露該名人員在相關領域/行業與關鍵意見領袖身份重疊的角色。若該名負責人員獲得額外報酬,以致可能影響到生物科技上市申請人臨床試驗的完整性,則申請人還應披露公司針對潛在利益衝突和獨立性問題而採取的措施。

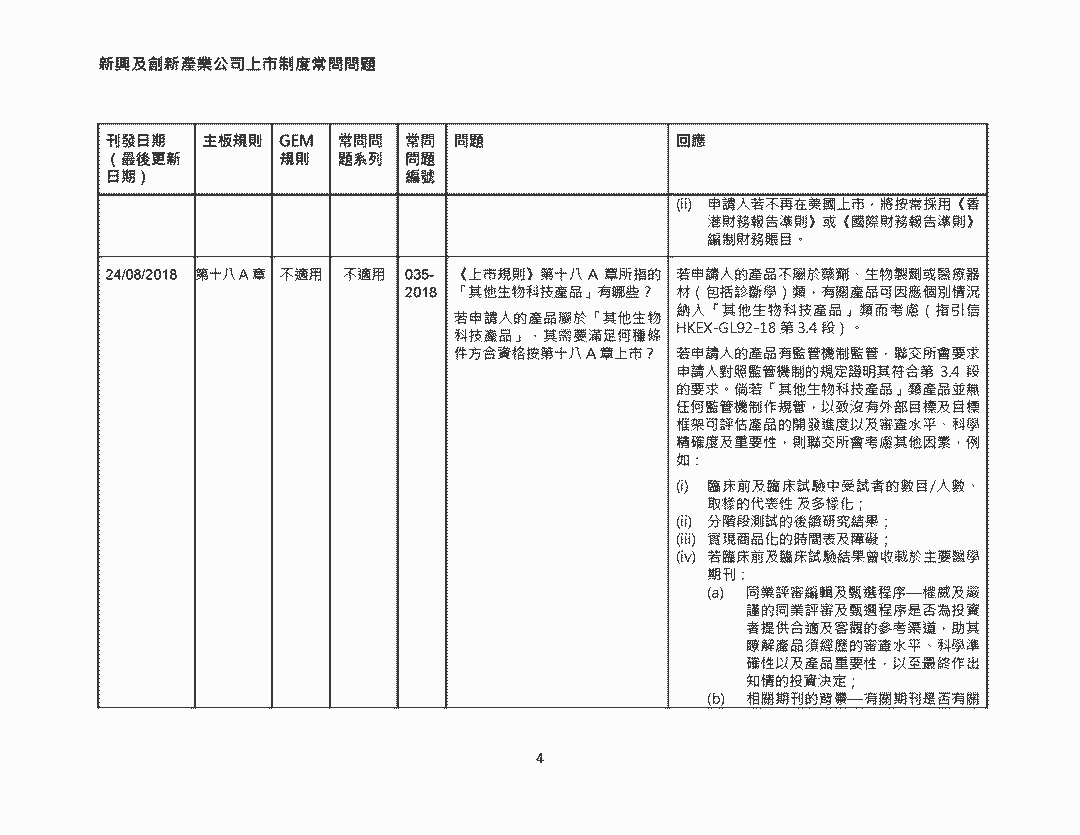

3. 被視為合資格按第十八A章上市的「其他生物科技產品」

在GL92-18中,聯交所列出了按第十八A章上市可接受的生物科技產品種類。聯交所已在八月常問問題中闡明,在評估哪些「其他生物科技產品」種類可獲接受時,將按照個案情況予以考慮。

若申請人的產品有監管機制監管,聯交所會要求申請人對照監管機制的規定證明其符合GL92-18第3.4段的要求。倘若「其他生物科技產品」類產品並無任何監管機製作監管,以致沒有外部目標及目標框架可評估產品的開發程度以及審查水平、科學準確度及重要性,則聯交所會考慮其他因素,例如:

-

臨床前及臨床試驗中受試者的數目/人數、取樣的代表性及多樣化;

-

分階段測試的後續研究結果;

-

實現商品化的時間表及障礙;

-

若臨床前及臨床試驗結果曾收載於主要醫學期刊:

-

a.同類評審編輯及甄選程序;

-

b.相關期刊的背景;

-

c.期刊的審閱流程;

-

若主管當局已就其看法及「其他生物科技產品」的可比較框架及/或目標指標刊發相關指引。

預計未來將不斷有生物科技發行人尋求根據第十八A章在聯交所主板上市。潛在第十八A章申請人在編製申請文件時,需要留意聯交所發佈的提醒。由於這一制度仍處於早期階段,預計隨着時間的推移將會出現各種新問題。

附八月常問問題:

金杜香港資本市場團隊

謝曉東

合伙人

證券業務部丨香港

sheldon.tse

@hk.kwm.com

駱偉德

合伙人

證券業務部丨香港

gary.lock

@hk.kwm.com

陳璴丹

合伙人

公司證券部丨香港

candy.chan

@hk.kwm.com

陳博志

合伙人

公司證券部丨香港

johnbaptist.chan

@hk.kwm.com

尹智偉

合伙人

證券業務部丨香港

anthony.wan

@hk.kwm.com

梁啟康

合伙人

公司證券部丨香港

kanne.leung

@hk.kwm.com

劉佳

合伙人

公司證券部丨香港

Jia.Liu

@hk.kwm.com

本文來源於金杜研究院(ID:KWM_China),轉載請註明出處,歡迎在文章底部留言。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

香港IPO市場:2018年前三季,上市166家,募資2427億港元

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)