出品:新浪財經上市公司研究院

作者:陳憲

5月20日,港股物業公司正榮服務(06958.HK)公告,擬花費8.91億元收購正榮地產(06158.HK)旗下的商業管理板塊——正榮商管99%股權,後者由正榮地產控股99%及餘下股東擁有 1%股權。本次交易雙方正榮服務及正榮地產分別由歐宗榮間接持股63.26%及54.60%,屬於歐宗榮左手倒右手的交易。

通過這筆交易,正榮地產集團預期將錄得凈收益約8.14億元,而正榮服務接手商管版塊後估值邏輯或將重塑,這正是歐宗榮的如意算盤。

不過值得注意的是,8.91億交易對價以2020年凈利潤計算,併購PE高達26.9倍。以2021年承諾業績計算併購PE為15倍,也不低。標的公司凈資產僅7326萬元,高溢價併購將形成高額商譽。正榮服務將花光上市募資的併購資金,值當嗎?

歐宗榮的「如意算盤」

三道紅線+集中供地對房企的影響是明顯的,這邊正榮地產欲通過出售正榮商管獲得8億資金。

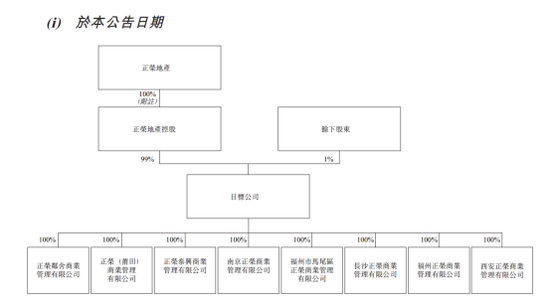

正榮商業擁有八間全資附屬公司,即正榮鄰舍商業管理有限公司、正榮泰興商業管理有限公司、南京正榮商業管理有限公司、正榮商業管理(莆田)、正榮商業管理(福州馬尾)、正榮商業管理(長沙)、正榮商業管理(福州)及正榮商業管理(西安)。

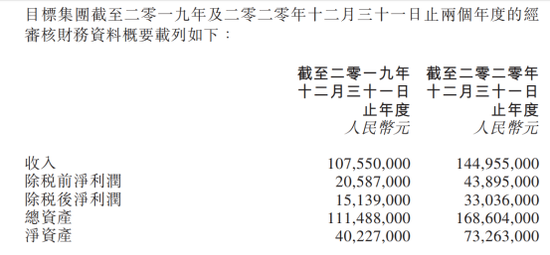

公司在管20多個現有商業項目,主要在上海、南京、成都、福州、長沙、莆田等地提供商業物業運營及管理服務。2019年、2020年分別實現營業收入1.07億元、1.45億元。以2020年收入計,正榮商業占正榮地產收入比重僅0.4%,是一塊無足輕重的業務。

既然如此,商業與住宅管理都與地產高度關聯,為什麼前者不和住宅一起打包上市?對此正榮服務給出的解釋是,市場給商管的估值更高。

正榮服務於2020年7月上市以來,資本市場及整體市場的併購條件發生變化。在香港聯交所主板成功上市的公司包括卓越商企服務、星盛商業以及先前上市的金融街物業,均將商業經營及物業管理視為核心業務之一,商業經營管理行業在市場中越來越受關注。投資人也對具有住宅及商管綜合服務能力的公司比較青睞。正榮服務從市場上收併購物管公司改變為考 慮收購商管公司。

截至5月20日,正榮服務市盈率(TTM)為26.5倍,在45家上市物企中處於中位。注入正榮商業後公司業務結構將變為住宅+商管。公司意欲從商管方面價值重估。

高溢價收購划算嗎?

這筆關聯交易正榮服務經歷高管動蕩後的首次大動作。歐宗榮的如意算盤打得好,但能否起到預期的效果需打個折扣。

第一,正榮商業規模不大,並不能完全改變正榮服務的業務結構。

正榮商業2019年、2020年實現營業收入1.07億元、1.45億元,除稅後凈利潤1513.9萬元、3303.6萬元。營業收入、凈利潤2020年分別同比增長34.8%、118.2%。而正榮服務2020年實現營業收入、凈利潤分別為11.07億元、1.72億元,公司以住宅為主的業務結構未發生明顯改變。

商管的特點在於盈利高,正榮商業2020年凈利率達到了22.8%,遠高於正榮服務的15.8%,對公司盈利能力的改善有一定幫助。但由於正榮服務2020年的儲備率(儲備面積/在管面積)有1.12,資本市場給出26.4倍的市盈率(TTM)已經不低。

截至5月20日,正榮服務市盈率剛好處在45家上市物企中位數。前文提到的星盛商業、卓越商企市盈率(TTM)分別為32.3倍、31.66倍,寶龍商業及華潤萬象生活規模更大可比性不強。

相對於住宅物業管理,商管服務內容廣泛、專業化程度高,提價及物業費收繳難度低、盈利能力強。這背後深層次的邏輯還是賺更多的錢。當市場發現企業缺乏足夠的想像空間,市場拋棄的速度也很快。比如金融街物業2020年凈利潤出現下滑,股價持續下滑,目前市盈率(TTM)只有14.15倍。正榮商業的未來還系在正榮地產身上,未來有多少成長空間未知。

第二,這筆高溢價收購將花去正榮服務大部分併購資金,同時形成高額商譽。

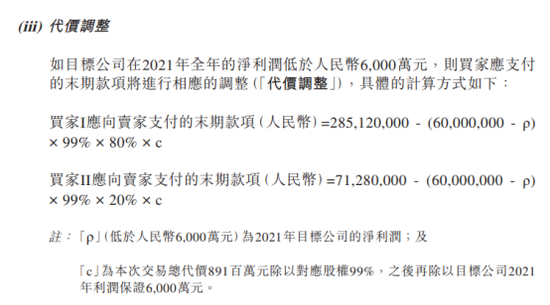

這筆交易將分為兩個階段,在股權轉讓59.4%完成後第一階段支付60%(5.34億元),預計2021年6月落實。剩下40%交易代價(2.85億元)將視目標公司2021年業績承諾是否完成將有所調整。

正榮商業承諾2021年凈利潤為6000萬元,較2020年增長81.6%。若未完成交易對價按照計算公式扣除相應差額,第二階段預計於2022年6月30日或之前落實。

由於正榮商業2020年凈利潤基數只有3033萬元,加上正榮地產的關聯交易,業績承諾完成的概率較大。那麼按照總體8.91億元交易對價計算這筆併購,以2020年稅後凈利潤對應PE為26.9倍,2021年6000萬業績承諾對應PE為15倍。標的公司目前凈資產僅7326.3萬元,這意味着正榮服務將形成約8億元的高額商譽。

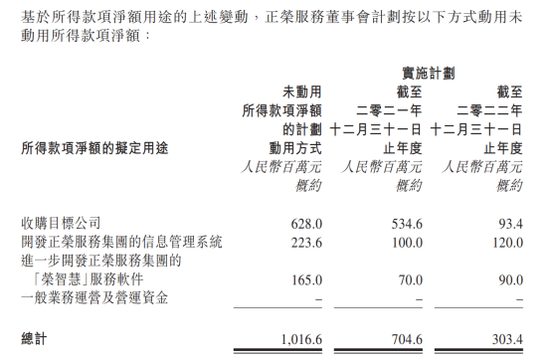

另一方面,截止2020年末正榮服務擁有14.52億元現金及現金等價物,其中全球發售募資凈額為12.6億元。由於本次併購交易數額較大,公司擬變更原定的募資項目用於此次交易。收購目標公司的資金僅剩9340萬元。這意味着,正榮服務未來併購的想像空間變小,難以與其他資金雄厚的物企競爭。

那麼投資者需要考慮的是,這筆買賣划算嗎?賦予了更高的想像空間嗎?5月20日收盤公司股價報5.26港元/股,漲幅1.35%。市場似乎已經給出了回答。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。