携程,成立于1999年,是全球领先的一站式旅行平台,提供一套完整的旅行产品、服务及差异化的旅行内容。用户可以通过携程平台进行任何类型的旅行预订,从目的地内活动、周末短假及短途旅行,到跨境旅游及商务旅游,应有尽有。携程多样化的产品及服务组合涵盖经济、高端、定制化及精品产品,吸引了国内以及日益增长的全球用户群体。自创办以来,携程目前已经是中国最知名的旅行品牌(根据易观报告(Analysys Report)),且在过去20年内一直保持了领先的市场地位。根据易观报告(Analysys Report),以商品交易总额(或GMV)口径统计,携程在过去10年内一直为中国最大的在线旅行平台,且自2018年至2020年为全球最大的在线旅行平台。

携程平台

携程的一站式旅行平台可在用户旅途中每个方面提供支持,从浏览内容获得旅行灵感、旅行研究及规划到作出旅行决定、旅行预订、目的地内活动、旅行途中的支持及旅行结束后的经验分享。

截至2020年12月31日,携程平台提供超过120万种全球住宿服务,涵盖酒店、汽车旅馆、度假村、住宅、公寓、民宿、招待所及其他形式的住宿形式。携程的机票业务提供480多家全球合作航司,覆盖200多个国家及地区的超过2,600个机场。截至2020年12月31日,携程提供超过310,000种全球范围内的目的地内活动。携程不断扩张的产品组合以及不断丰富的目的地内活动可以迎合用户不断变化的需求。根据易观报告,截至2019年12月31日,携程在中国境内提供了数量最多的机票及酒店住宿类别的产品,且自2010年以来在旅游度假及其他服务领域保持领先地位。根据易观报告,携程是中国唯一以如此具有竞争力的价格提供种类如此繁多的境内外旅行产品的在线旅行平台。

携程的一站式旅行平台连接起用户及生态系统合作伙伴。凭借过去逾21年积累的行业领先的人工智能技术及旅游行业见解,携程已由新兴在线旅行交易平台发展为一站式旅行平台,整合了一套完整的旅行产品、服务及差异化的旅行内容。平台不仅汇集了产品及服务,还包括用户基于真实旅行体验分享的评论和其他内容,及生态系统合作伙伴提供的原创内容,从而使休闲和商务旅行者能够轻松获得愉快的旅行体验,并在充分了解信息后作出高性价比的旅行预订。得益于携程在旅行市场的领先地位及庞大的用户群体,携程平台已吸引了大量横跨多个领域的生态系统合作伙伴,包括住宿预订、交通票务、旅游度假及目的地内活动。携程为生态系统合作伙伴提供各项技术解决方案,帮助其建立在线展示平台,对接庞大全球用户群体,并与用户进行实时互动。

携程是中国旅行者的首选旅行平台,并逐渐成为全球目标市场的首选平台。

线上渠道

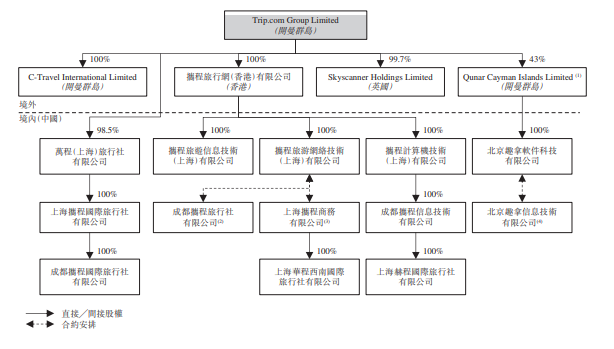

携程的在线渠道包括移动应用、其他移动端接口渠道及网站。截至2020年12月31日止年度,超过90%的总交易订单是通过移动端渠道操作下单的。携程持续运营于中国的主要网站携程、去哪儿,同时已为中国以外的用户搭建了本地网站。截至2020年12月31日,携程在Trip.com(面向全球旅行者的旗舰在线旅行平台)上的产品及服务已经可以支持提供20种语言及31种当地货币及网点,在天巡(一家领先的全球旅行信息搜索公司)上的产品及服务已经可以支持提供30多种语言及全球52个国家及地区。

携程基于用户数据或过往交易推送个性化主页,并基于地理位置及其他旅游行业见解展示旅行产品和服务。用户下订单时,为方便起见,系统会提示用户是否需要定制选择套餐优惠或其他额外增值服务,如旅行保险、汽车租赁或酒店优惠。所有产品和服务都以完全透明的价格展示。携程的旅行管理工具使用户能够查阅并管理订单和行程。携程鼓励用户在旅途中和返程后向我们的平台提交评分、评论和推荐建议。借助我们的内容分享功能,用户从新的旅行想法中获得灵感,在充分了解信息后作出旅行决定,在高参与度的社区分享旅行体验。

线下渠道

除中国及海外的七个客户服务中心外,携程也在扩张线下版图并与商业伙伴合作开设线下门店,从而更好地为偏好亲身体验的用户提供服务。携程在线下门店中为用户提供包括旅行咨询、其他本地支持和帮助在内的一站式服务。此外,携程的线下门店正扩张至中国低线城市,从而覆盖具有不同购买和消费习惯、经验和需求的庞大用户群体。截至2020年12月31日,携程在中国300多个城市拥有约6,000家以轻资产模式运营的线下门店。

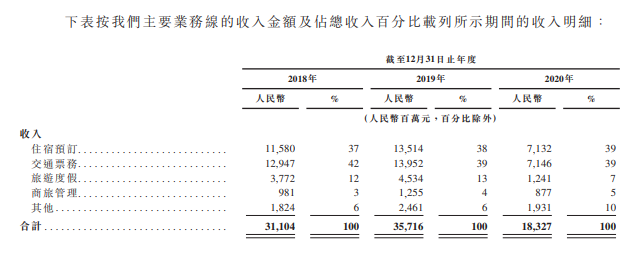

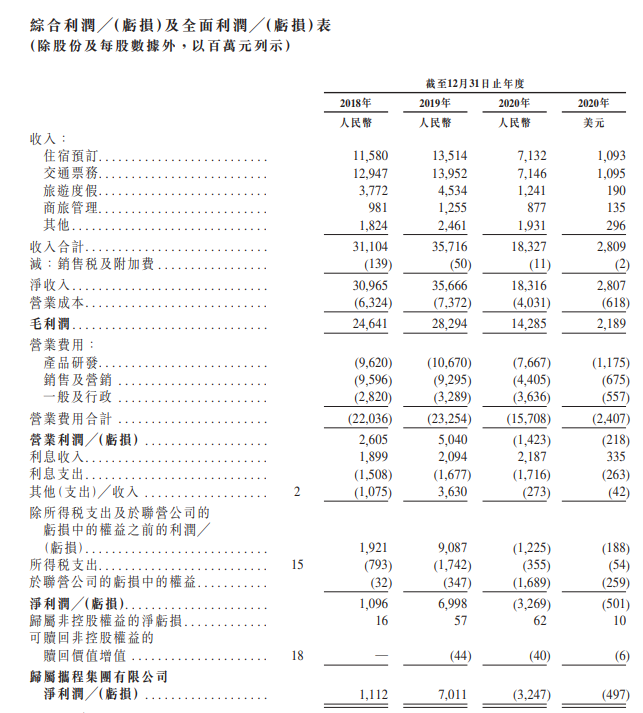

2、交通票务

携程主要通过全资子公司、并表联属中国实体及生态系统合作伙伴经营交通票务业务。在出票之后确认所提供交通票务的佣金,此时即为履约责任达成的时间。

3、旅游度假

携程将旅游度假产品及服务打包,并通过携程平台从生态系统合作伙伴收取旅游度假产品及服务的介绍费。介绍费于旅游度假的启程日期确认,此时即为携程的履约责任达成的时间。

4、商旅管理

携程的商旅管理收入主要包括向公司客户提供交通票务、住宿预订及旅游度假服务所获得的佣金。携程基于服务费模式与公司客户订立合约。旅行预订通 过交通票务、住宿预订及旅游度假服务的在线及线下服务作出。商旅管理收入于提供服务并可合理确保收款后按净额基准确认。

5、其他业务

其他业务主要包括网络广告及金融服务。携程于提供期间协议的固定期限按比率确认广告收入,并于服务期间按比率确认来自金融服务的收入。携程来自金融服务的收入主要来自消费融资服务。携程大部分金融服务业务乃由携程的金融服务生态系统合作伙伴进行,直接向用户及生态系统合作伙伴提供信用贷款。

- 部分募资将用于拓展携程平台上的一站式旅行产品,以满足不同需求及偏好不断变化的用户。公司计划提供更深入的旅游体验,发展更高频的产品类别,如周末游及当地游及目的地内活动,及进一步拓展住宿体验而不仅仅是提供客房。公司还打算扩大于经济型酒店领域的服务,并利用线下网络更好地满足中国(尤其是低线城市)广大用户群的旅游需求。

-

将继续专注于透过升级内容能力发展用户群及留存现有用户。公司将继续推出更为多样化及有创意的内容格式(比如嵌入图像的评论及短视频),鼓励每名用户、专业旅行者及生态系统合作伙伴在我们的平台上分享及互动,并进一步提高从内容到旅游产品的转化率。公司亦将继续加强直播能力以赋能生态系统合作伙伴及帮助彼等带来额外的用户增长。

-

公司亦将作出额外的投资以透过提供个性化、便捷、愉悦及启发灵感的用户体验进一步提升服务质量,比如对旅行期间的潜在健康及安全风险的实时警报、更灵活的预订更改及退款政策、更广泛的旅途中应急服务及更多的优质内容提供。公司将继续完善用户评论框架并扩大多语言支持,以提高收到的评论的数量及质量并减少虚假评论。

部分募资将用于对技术进行投资以巩固在产品及服务领域的领先市场地位并提高经营效率。

- 计划改善人工智能(AI)、大数据分析、虚拟现实及云技术的应用,以持续向用户提供产品、内容及服务并为用户提供更自动化且智能的用户支持以及更便捷的交易体验。

-

计划通过对产品及服务、内容及营销以及其他支持功能的增强技术解决方案投入资源,以赋能生态系统合作伙伴。

-

将继续在改善我们的技术基础设施的领域吸引及培养软件工程师、数据科学家、人工智能专家及其他研发人才,并不断提高业务管理及营运的效率。

部分募资用于一般公司用途。

目前尚未发现任何具体的投资或收购机会,但计划将余下募资用于一般公司用途、营运资金需求以及潜在的战略投资及收购。

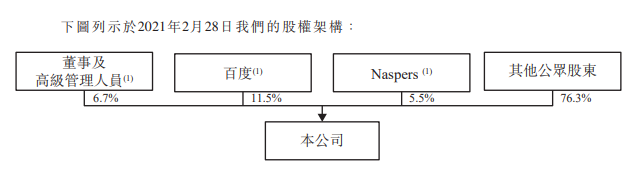

梁建章,持有3.1%的股份;

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

京东,中国最大的零售集团,通过港交所聆讯 (附中英文招股书)

网易,丁磊持股44.7%、全球第二大移动游戏公司,通过港交所聆讯 (附招股书)

小米招股书:雷军持股31.41%、表决权超50%,他说小米是一家互联网公司

美团招股书:王兴持股11.44%,腾讯、红杉分别持股20.14%、11.44%,阿里巴巴、谷歌、小米也是股东

中资、外资、港资券商,过去两年(2019&2020)的保荐数量及IPO募资表现

香港IPO市场(第一季):上市32家、退市17家,募资1328亿、增8.2倍

香港 IPO中介机构排行榜 (过去24个月:2019年4月-2021年3月)