来源:明报

https://sc.hkex.com.hk/TuniS/www.hkex.com.hk/news/regulatory-announcements/2021/210331news?sc_lang=zh-cn

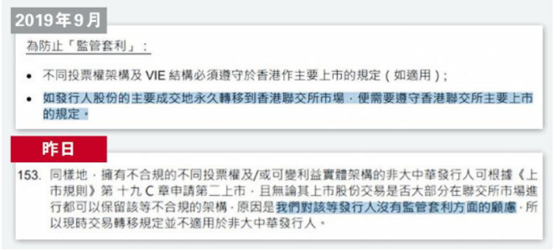

翻查数据,港交所曾指旧制是为防止公司透过先在海外上市,再到香港第二上市是「监管套利」,避免须遵守香港法规,惟今次文件则改称对监管套利并无顾虑。

根据建议,对采用同股同权架构的公司,来港作第二上市将统一为3条途径,分别为:

1) 市值达100亿元、有2年会计纪录;

2)市值达30亿元、有5年会计记录;以及

3) 部分豁免情况。

新规则下,对采用同股同权架构的公司,无需证明「创新产业公司」的要求。

港交所解释指,以往作出创新要求,主要是为避免WVR架构在香港盛行;但现时继续沿用要求,便「已超出此监管意图」,并「导致传统行业的大型优质大中华发行人都不能作第二上市」,因此希望改例。

德勤中国华南区主管合伙人欧振兴称,上述建议倘落实,日后中概股有更大诱因直接以双重主要上市形式来港,特别是可获纳入「港股通」;但从效益而言,第二上市仍相对便捷及成本较低,故相信日后仍有中概股选用。

另一方面,目前香港只接纳1股最多等同10票投票权的WVR架构,虽然第二上市公司不受此限,但一旦转成双重主要上市,则须修改架构符合本港要求,而咨询文件则建议取消相关要求,即使中概股申请作双重主要上市,亦可原有WVR架构将可保留。

目前已上市中概股中,阿里巴巴(09988.HK)、京东(09618.HK)均不符香港WVR要求,其中京东创始人刘强东所持B类股为每股20票,阿里的合伙人制差距甚至更远。港交所解释时则称,现时不再有「监管套利」忧虑。该所又称,若其WVR属「极端不符合管治常态」,便保留权力拒绝该公司上市。

有熟悉公司管治的市场人士昨日回复表示,若港交所容许「完全回归」的中概股每股票数上可拥有特权,将意味本地股东保障再度遭削弱。她指出,初步印象似是中概股可选择先赴美上市,采用当地较宽松的管治要求后,再回港作第二上市。她续指,港交所此举似为吸引更多生意,将会关注是否同时设有投资者保护措施,能够平衡此做法。

更多香港IPO上市资讯:www.ryanbencapital.com

中资、外资、港资券商,过去两年(2019&2020)的保荐数量及IPO募资表现