2020年9月30日,來自福建廈門的建發物業發展集團有限公司 C&D Property Development Group Co., Ltd(以下簡稱「建發物業」)向港交所遞交招股書,擬在香港主板以介紹的方式掛牌上市。

建發物業招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/102677/documents/sehk20093001890.pdf

主要業務

建發物業,總部位於廈門,是福建省領先的物業管理服務供應商,2020年被中國指數研究院評為中國物業管理百強企業,綜合實力排名第36位。

截止至2020年6月30日,建發物業的合同總建築面積達到 3,960萬平方米,覆蓋中國10個省、直轄市及自治區的逾24個城市;建發物業的在管建築面積達2,170萬平方米。建發物業向131個住宅物業、72個非住宅物業提供物業管理服務,並管理在管建築面積覆蓋中國7 省、直轄市及自治區的逾16個城市137,000個物業單位。

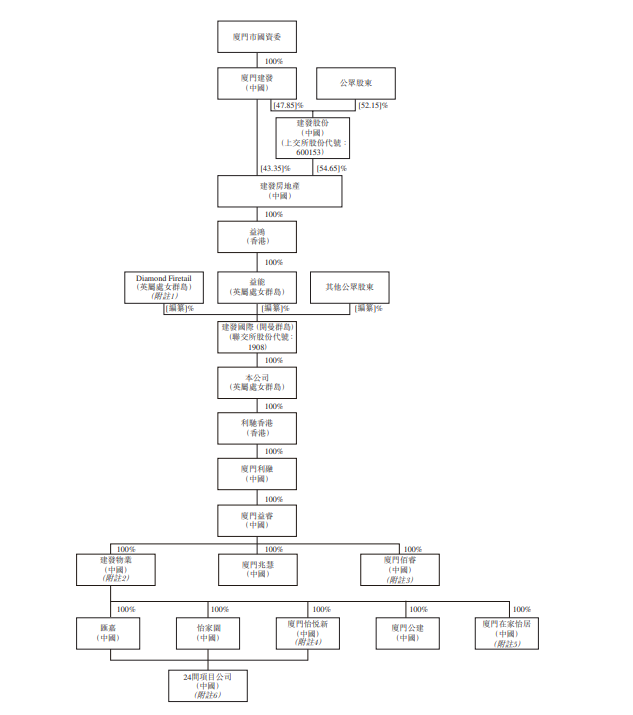

股東架構

建發國際(01908.HK),由建發房地產(中國)持股68.58%;而建發房地產(中國)的實際控股股東為廈門國資委全資擁有的廈門建發,廈門建發直接持有、間接(其持有建發股份(600153.SH)的47.85%)持有建發房地產(中國)的股份,分別為43.35%、54.65%。

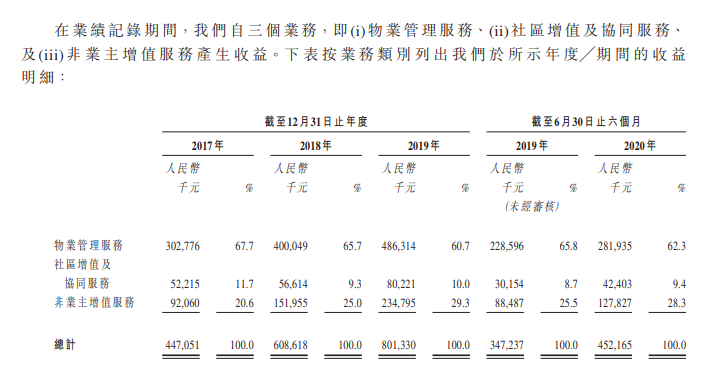

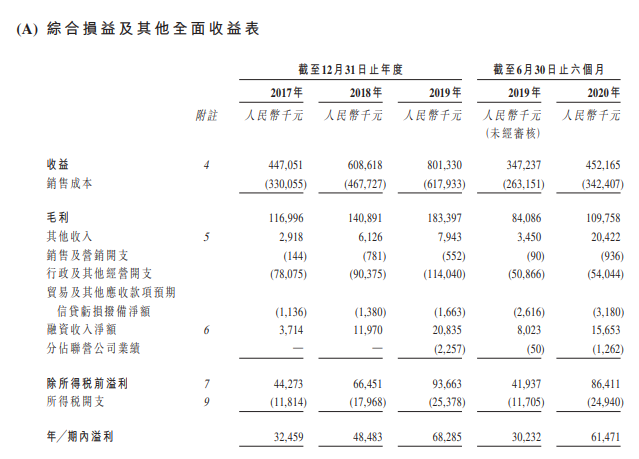

公司業績

招股書顯示,在過去的2017年、2018年、2019年三個財政年度和2020年前六個月,建發物業的營業收入分別為 4.47 億、6.09 億、8.01億和 4.52 億人民幣,相應的凈利潤分別為 3,245.9萬、4,848.3萬、6,828.5萬和 6,147.1萬元人民幣。

中介團隊

建發物業是次IPO的的中介團隊主要有:中金公司 為其獨家保薦人;致同 為其審計師;福建天衡聯合、金杜 分別為其公司中國律師、公司香港律師;方達、諾頓羅氏 分別為其券商中國律師、券商香港律師;中國指數研究院 為其行業顧問。

物業管理公司IPO上市,年底可能超40家,未來三年超100家

恆大物業,遞交招股書,擬香港IPO上市

普華永道:物業管理公司在香港上市過程中常見內控問題的探討和準備