2020年9月28日,來自上海的森松國際控股有限公司 Morimatsu International Holdings Company Limited (以下簡稱「森松國際」)向港交所遞交招股書,擬香港主板 IPO上市。

森松國際招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/102674/documents/sehk20092801882_c.pdf

主要業務

森松國際,一般提供設計、採購、製造、安裝、測試及調試、以及售後技術支持服務的組合。我們的壓力設備乃根據客戶的要求按項目基準定製。

根據弗若斯特沙利文報告,按2019年的銷售收入來看,森松國際是中國第四大壓力設備製造商及綜合壓力設備解決方案供貨商,市場份額約為1.5%,亦為中國最大非國有壓力設備製造商及綜合壓力設備解決方案供貨商。按2019年的銷售收入來看,森松國際在傳統壓力設備分部及模塊化壓力設備分部分別是中國的第五及第八大製造商,市場份額分別約為1.2%及1.9%。

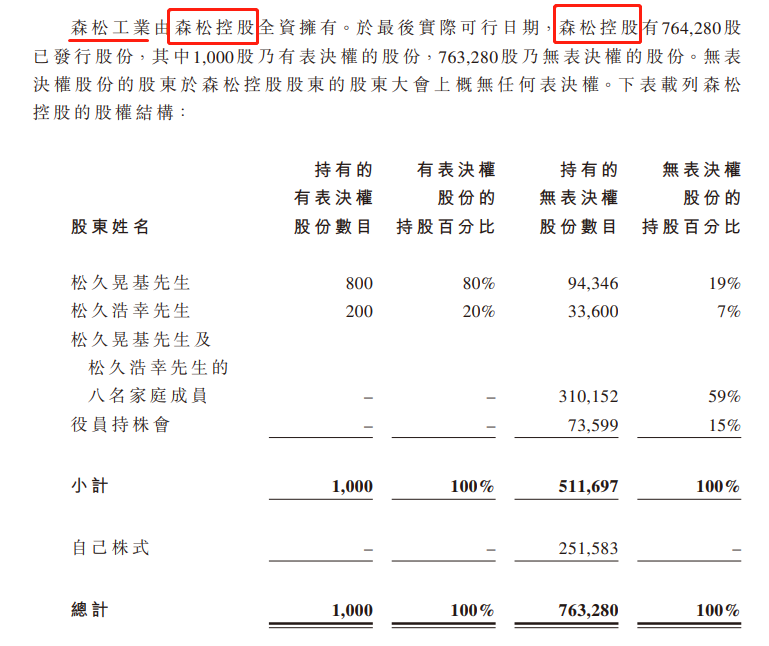

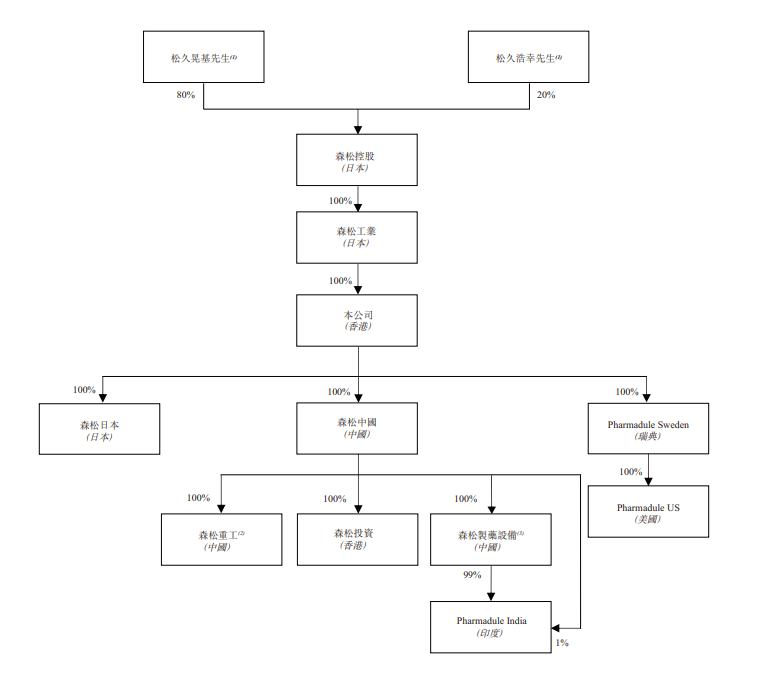

股東架構

招股書顯示,森松國際在上市前的股東架構中,松久晃基、松久浩幸兄弟,分別持有森松控股已發行有表決權股份的80%及20%,基於他們在森松工業持有權益,繼而透過森松控股的共同投資控股公司持有本公司,松久晃基先生、松久浩幸先生、森松工業及森松控股被視為我們的一組控股股東。

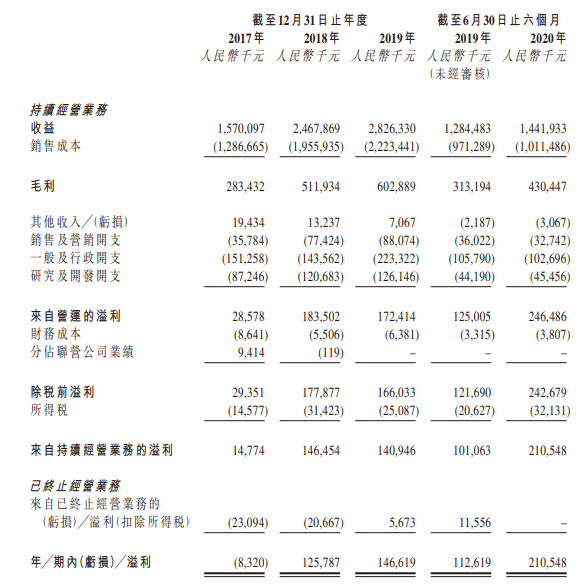

公司業績

招股書顯示,在過去的2017年、2018年、2019年三個財政年度和2020年上半年,森松國際的營業收入分別為 15.70 億、24.68 億、28.26 億和 14.42億元人民幣,相應的凈利潤分別為 -0.08 億、1.26 億、1.47 億和 2.11億元人民幣。

中介團隊

森松國際是次IPO的中介團隊主要有:國金證券 為其獨家保薦人;瑞穗證券 為其財務顧問;畢馬威 為其審計師;競天公誠、競天公誠(香港) 分別為其公司中國律師、公司香港律師;天元 分別為其券商中國律師;戴德梁行 分別為其物業估值師;弗若斯特沙利文 為其行業顧問。