2020年9月23日,來自上海的Edding Group Company Limited (下稱「Edding Group」) 向港交所遞交招股書,擬在香港主板 IPO上市。

Edding Group招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/102662/documents/sehk20092301255_c.pdf

主要業務

Edding Group,作為中國領先的綜合醫藥公司,願景是憑藉公司經市場驗證的完整價值鏈能力,成為專註於抗感染、心血管疾病(「CVD」)、呼吸系統三個核心治療領域「放眼全球、服務中國」(GLOCAL)的領先醫藥公司。

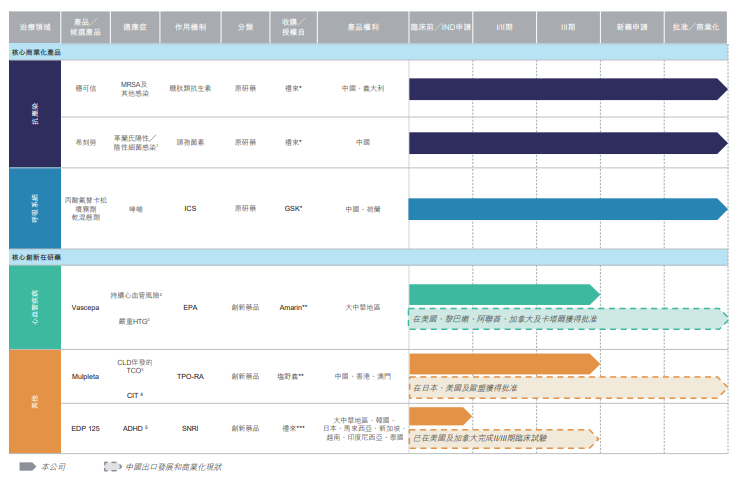

Edding Group已建立包含六種核心產品的高質量產品組合,包括三種商業化原研品牌產品、三種創新在研新葯。上述各產品均解決增長迅速疾病領域中大量未滿足的醫療需求。下表概述截至最後可行日期公司的產品組合及各資產狀態:

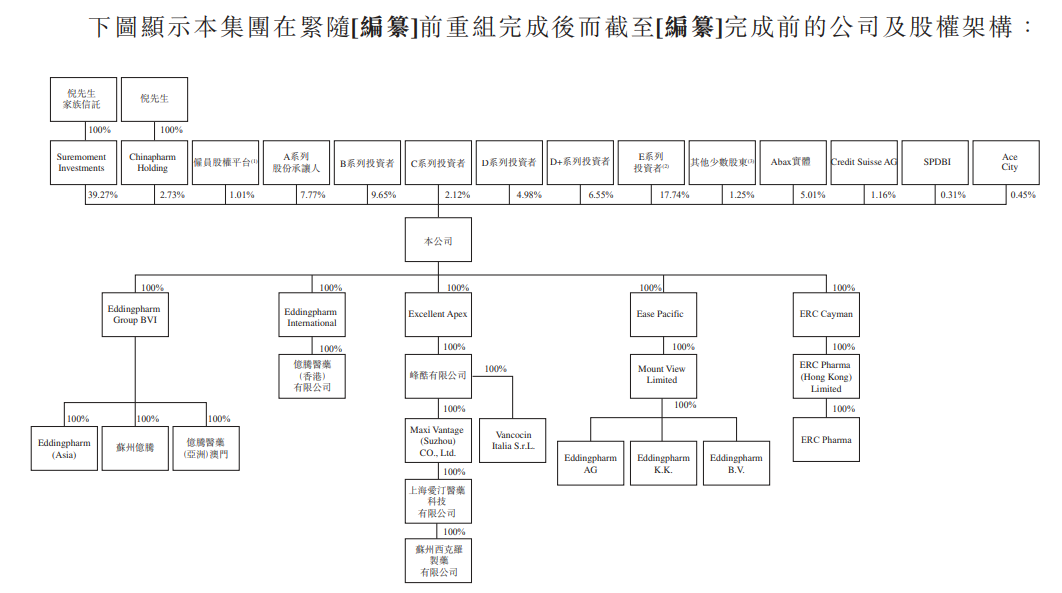

股東架構

招股書顯示,Edding Group在上市前的股東架構中,控股股東為倪昕先生, 其通過Suremoment Investments、Chinapharm Holding 、Talent Creation及Chinapharm Group合共控制約43.01%的投票權。

控股股東其他業務

招股書顯示,於最後可行日期,控股股東倪昕先生及Zou Xiaoming博士分別控制EOC Pharma Limited 82.64%及12.28%權益,而EOCPharmaLimited擁有泰州億騰景昂65.09%權益。倪昕先生為泰州億騰景昂董事會主席,ZouXiaoming博士為泰州億騰景昂董事兼首席執行官。於最後可行日期,泰州億騰景昂有12種治療各種實體腫瘤的在研葯。

* 根據上交所科創板網站披露,泰州億騰景昂的科創板上市申請於2020年6月23日獲受理,其在科創板招股說明書中披露,公司的實際控制人為Ni Xin(倪昕)。

公司董事認為泰州億騰景昂集團的業務不大可能與Edding Group競爭,原因在於:Edding Group的產品組合主要分為三種核心治療,即抗感染、心血管疾病及呼吸系統,而泰州億騰景昂僅關注腫瘤方面。於營業紀錄期間及截至最後可行日期,公司的產品組合僅包含一種腫瘤葯泰立沙。截至最後可行日期,公司的存貨中有若干未售泰立沙產品。截至日前,公司已停止採購泰立沙,且公司將與交易對手協商於泰州億騰景昂的任何在研新葯達到商業化階段前終止分銷協議。

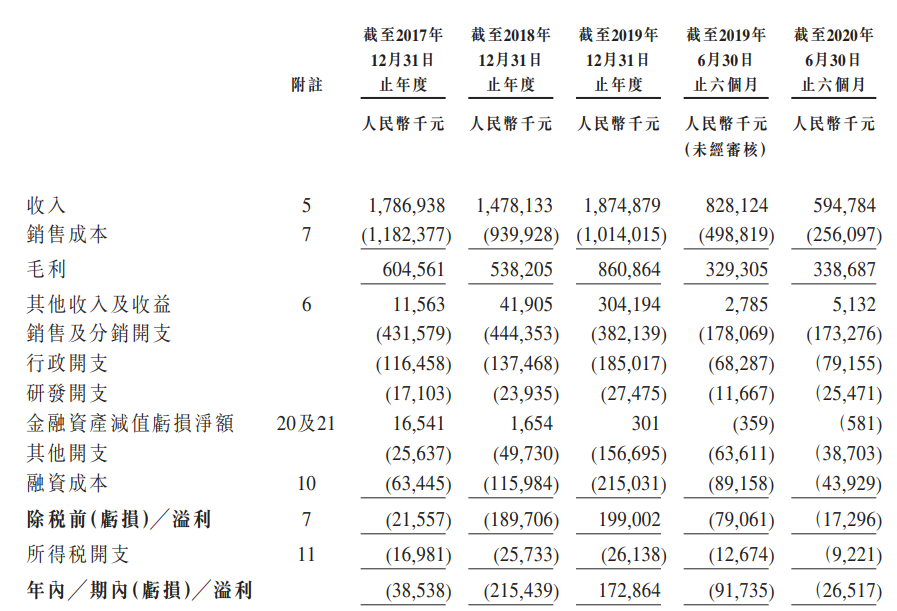

公司業績

招股書顯示,在過去的2017年、2018年、2019年三個財政年度和2020年上半年,Edding Group的營業收入分別為17.87億、14.78億、18.75億和5.95億元人民幣,相應的凈利潤分別為 -0.39億、-2.15億、1.73億和-0.27億元人民幣。

中介團隊

Edding Group是次IPO的的中介團隊主要有:摩根士丹利、瑞信 為其聯合保薦人;安永 為其審計師;方達、盛德 分別為其公司中國律師、公司香港律師;君合、佳利 分別為其券商中國律師、券商香港律師;弗若斯特沙利文 為其行業顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊:www.ryanbencapital.com

未盈利生物科技公司:2020年上半年,全部虧損,研發費用平均增長46%

香港IPO中介機構 – 16家「未盈利生物科技公司」的選擇(2020.05.05)

未盈利生物科技公司2年香港上市18家,已成港股重要板塊,定價趨合理

香港IPO市場(2020年前八個月):上市91家,募資1,477億港元

香港 IPO中介機構排行榜 (過去24個月:2018年9月-2020年8月)