來源 | 新浪財經房產

作者 | 大眼樓管 青檸

2019年12月,大唐地產向港交所遞交了首份招股書,但在今年5月28日失效,短短3天後(5月31日)大唐地產再次遞表,如果算上網傳公司2009年的香港掛牌計劃,公司已是三戰IPO,而今年的IPO顯然更為「迫切」。

2018年開始,在內地調控和融資收緊之下,不少內房企都選擇赴港上市,目前大型房企基本均已登陸資本市場,近來赴港IPO的多為諸如大唐地產的中小型房企,但隨着海倫堡地產、三巽控股、港龍地產、萬創國際等的接連失敗,更加顯示了中小房企A股IPO不易。但赴港同樣艱難,規模小、槓桿率高、盈利能力差等問題是其登陸資本市場的主要「絆腳石」。

信託貸款佔比曾高達7成

大唐地產雖然成立於1994年,但到目前為止仍然是一家銷售額不到500億的中小型房企。克而瑞數據顯示,2017年-2019年,公司的銷售額分別為144.7億元、308.6億元和339.5億元,2019年10.01%的增速較2018年的113.27%大幅放緩。

眾所周知,對於資金密集型的房地產行業來說,融資是非常重要的一環。而規模不大、盈利一般的大唐地產並不屬於資金方青睞的那類房企,在銀行信貸不能滿足自身資金需求的情況下,公司便不得不過多的依靠高成本的信託貸款。

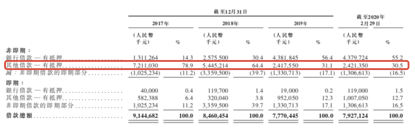

雖然2017年大唐地產的銷售額僅100億多,但其總負債規模卻達到257.79億元,之後逐年增長至297.51億元和339.55億元,並且流動負債佔比較高、高成本信託融資規模高。據招股書介紹,公司的流動資金主要來自於預售款項、銀行貸款及信託融資。2017年公司的其他借款佔比超78%,之後或是出於IPO的考量,信託貸款佔比逐漸降至30%多,而負債結構的不合理給公司增添了許多壓力。

截至2019年12月31日,大唐地產尚未償還的信託融資款項總額占借款總額的43.3%,信託貸款佔比較大。

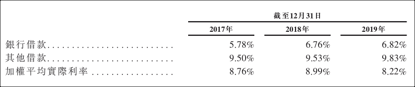

招股書顯示,大唐地產近兩年的銀行借款和其他借款利率均持續增長,並且2019年增幅擴大,2019年銀行借款利率增至6.82%,其他借款利率則高達9.83%。截至2019年末,公司尚未履行的信託融資有7筆,僅有1筆利率為9%,其餘均超10%,最高的達12%。

利率較高之外,大唐地產的大部分信託融資均伴有股權質押。2019年,大唐地產附屬公司中用作股權質押融資的有19家,其中有14家為100%質押,而2018年用作股權質押融資的附屬公司則多達25家。

截至2019年末,大唐地產一年內待還借款總額約23.02億元,而現金及現金等價物僅為22.14億元,現金尚不足以覆蓋短期債務,資金壓力較大。今年公司也依然在頻繁進行股權質押融資。天眼查資料顯示,大唐地產共計股權出質51次,而今年年初以來已進行7次。

此外,大唐地產的銀行貸款在較大程度上依賴於關聯方福信集團。招股書顯示,截至2019年12月31日,大唐地產與民生銀行貸款尚未償還的本金餘額約為25.06億元,占借款總額的32.3%。

而大唐地產執行董事吳迪為公司與民生銀行訂立的所有貸款提供個人擔保。

大唐地產關聯方福信集團為民生銀行的股東,而吳迪由福信集團提名為民生銀行的董事。根據民生 銀行內部規定,向股東關聯方提供的任何貸款均須獲得該股東所提名董事發出的個人擔保。

大唐地產也在招股書中提示風險,若吳迪不再擔任民生銀行的董事,福信集團或需提名他人擔任該職。若新董事因任何原因不願提供所 需的個人擔保,大唐地產可能無法獲得民生銀行的任何額外貸款或須遵守民生銀行對現有貸款的額外規定,此舉將對大唐地產融資的可用性造成重大不利影響及令運營資金減少。

整體來看,相較於規模房企,大唐地產的融資渠道不夠多元,導致此前對高成本信託貸款的高度依賴,而要改變這種局面,IPO能否成功則非常關鍵。

權益總額連續翻倍以降低凈負債率

為了IPO,大唐地產的財務指標美化動作非常「迅速」。2017年-2019年大唐地產的凈負債率分別高達1087.9%、408.8%和119.2%。近兩年公司凈負債率大幅下降,相較於負債的下降,其中更多是得益於權益的增長。

2017年-2019年,大唐地產的權益總額分別為6.47億元、14.05億元和30.84億元,增速為117.16%和119.50%。具體來看,權益的各項構成都在大幅增長,公司連續三年擴充法定儲備、連續兩年股東注資,並且少數股東權益在2019年激增1703.32%。

這樣通過「調節」而取得的財務比率下降並不能真正代表其實力的增強。相反,為了擴大權益總額而採取的一系列的手段則可能給公司帶來其他負面影響。

克而瑞數據顯示,2018年大唐地產的銷售權益比分別為93.84%,2019年大幅下降至55.32%,2020年上半年年則進一步降至51.76%。由於房企的預售制,業績往往也會有1-2年的延後,2019年,大唐地產的營業收入增長了47.40%遠不及2017年和2018年68%、113.27%的增速,而2019年歸母凈利潤增速更低,為6.63%,銷售凈利率由2018年的10.70%進一步下滑到7.73%,處於業內中下水平。而由於擴大合作開發,未來公司的盈利能力或將被進一步拉低。

而少數股東權益暴增的背後,除了合作開發力度的加大,還需警惕明股實債的存在以隱藏真實負債規模的風險。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港 IPO上市資訊可供搜索、查閱,敬請瀏覽:www.ryanbencapital.com

大唐地產,來自福建廈門,中國排名第88位的房地產開發商,再次遞交招股書、擬香港主板上市

地產建築行業:每上市一個業務板塊,就是打通一個資本平台,平台遠比募資重要