截止至目前(2020年4月15日),在香港上市的閩系房地產企業共有14家,分別是:

同時還有2家閩系房地產企業在香港遞交招股書,目前正在上市處理中:

值得一提的是,閩系房地產企業也開始紛紛把自己的物業管理業務推向香港資本市場,寶龍商業管理(09909.HK)已於去年12月30日在香港主板上市,正榮服務也於1月2日在港交所遞交招股書。

2019年房地產監管部門的基調依然是「房住不炒」,那麼這14家閩系房地產企業2019年的業績表現如何呢?

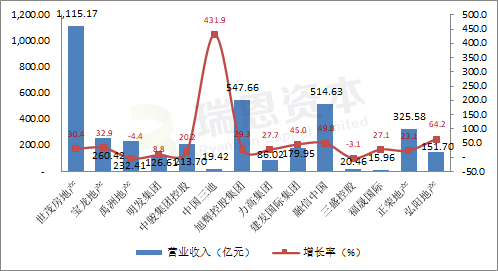

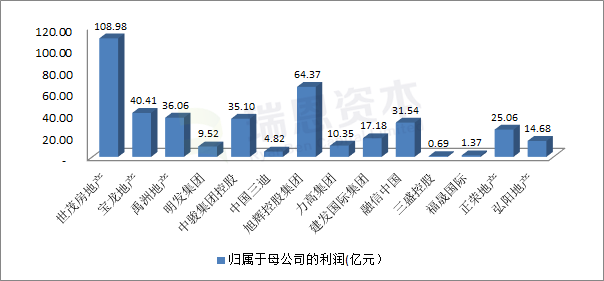

這14家閩系房地產企業,2019年總營業收入達3,809.67億元(人民幣,下同),平均營業收入272.12億元,有4家房地產企業營業收入超過平均值,10家未達平均值。

其中世茂房地產占近三成,以1,115.17億元的營業收入遙遙領先於其它13家閩系房企,旭輝控股集團、融信中國和正榮地產則以547.66億元、514.63億元和325.58億元分列第二、三、四位,而負面消息頻傳的福晟國際以15.96億元墊底。

按營業收入的增速來看,14家閩系房地產企業中,其中有12家錄得正增長,2家負增長。

中國三迪2019年營業收入雖然只有19.42億元,但與2018年相比,營收暴增431.9%,位列增速第一位,融信中國和弘陽地產營業收入也取得了不俗的增長,分別為49.8%和64.2%。而禹洲地產和三盛控股的收入則是負增長,增長率分別為-4.4%和-3.1%。

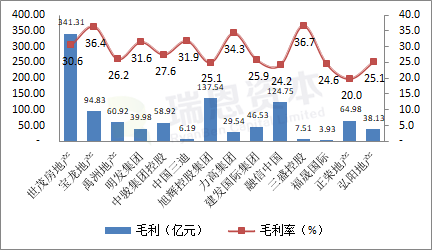

毛利率排名前三的企業分別是三盛控股(36.7%)、寶龍地產(36.4%)和力高集團(34.3%)。這14家閩系房地產企業的平均毛利率為28.6%,略高於碧桂園的26.1%和融創中國的24.5%,看來閩系房地產企業的管理水平還是不錯的。

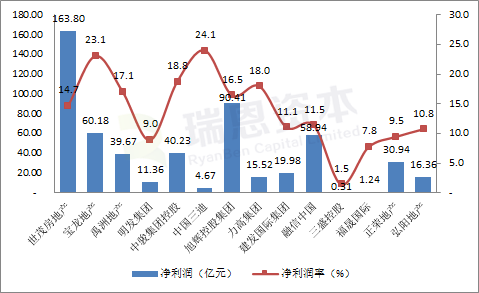

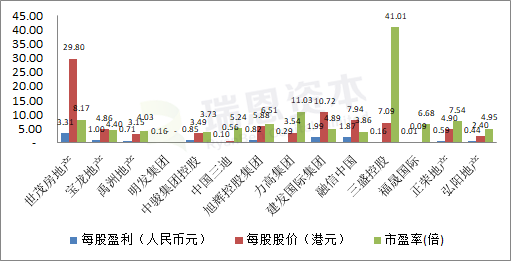

都說收益是股價的支撐,這14家閩系房地產企業中,扣除明發集團停牌影響,其餘13家房地產企業平均市盈率達8.62倍。(以2020年4月15日收盤價計,港元兌人民幣匯率0.9082折算)

其中三盛控股卻是神一般的存在,其每股收益為0.16元,而每股股價是7.09港元,位列市盈率排名第一(41.01倍),不得不說三盛的市值管理工作相當出色?市盈率第二位的是力高集團(11.03倍),第三位是世茂房地產(8.17倍)。

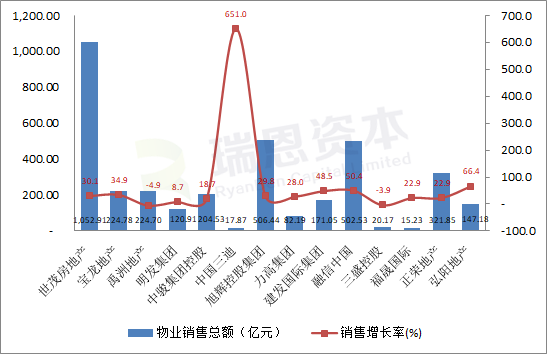

按物業銷售增長率排名,第一位是中國三迪,其物業銷售總額僅有17.87億元,但是較上年暴增651%,第二位是弘陽地產,增長66.4%,第三位是融信中國,增長50.4%。禹洲地產和三盛控股卻都是負增長,分別為-4.9%和-3.9%。

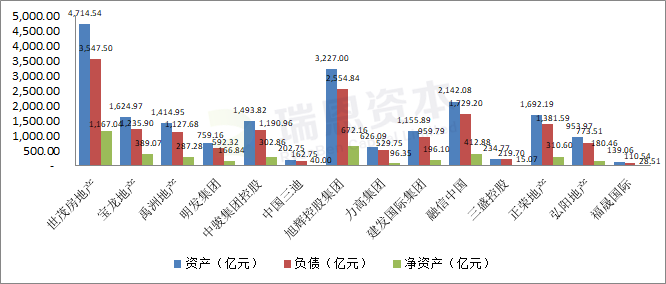

這14家閩系房地產企業中,除上述三家企業外,資產總額在1,000-2,000億元的有5家,資產總額在500-999億元的有3家。

福晟國際、中國三迪和三盛控股,資產總額均未達到250億,福晟國際只有139.06億元。福晟國際、中國三迪和三盛控股,不僅資產總額小,凈資產額更是迷你,分別為28.51億元、40.00億元和15.07億元,均未達到百億規模,看來中國三迪在銷售增長率亮眼的光環下還是不夠強大。

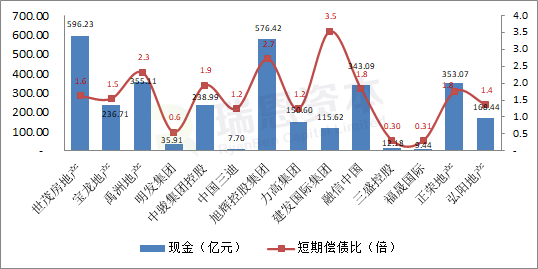

現金總額排名前三位的分別是世茂房地產(596.23億元)、旭輝控股集團(576.42億元)和禹洲地產(355.11億元)。中國三迪、福晟國際現金總額分別為7.7億元和9.44億元,排名倒數第一和倒數第二,不足10億元。不容樂觀的還有三盛控股和明發集團,現金總額分別為12.18億元和35.91億元。

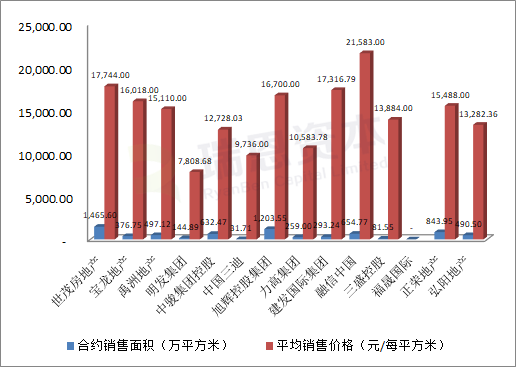

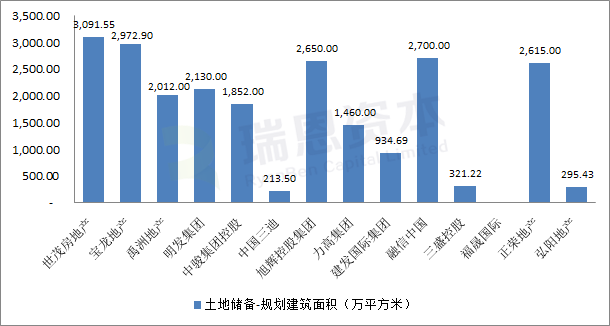

因多家企業未公布儲備的土地面積,因此以公布的儲備土地規劃建築面積做為比較,其中福晟集團未公布土地儲備情況。其餘13家閩系房企中排名前三的企業分別是世茂房地產(3,091.55萬平方米)、寶龍地產(2,972.90萬平方米)和融信中國(2,700萬平方米)。13家企業土地儲備均值為1,788.33萬平方米,中國三迪(213.50萬平方米)、三盛控股(321.22萬平方米)、弘陽地產(295.43萬平方米),不足500萬平方米,中國三迪和弘陽地產在土地儲備方面竟低於三盛控股,銷售調整增長的背後是要面臨沒房賣的風險?

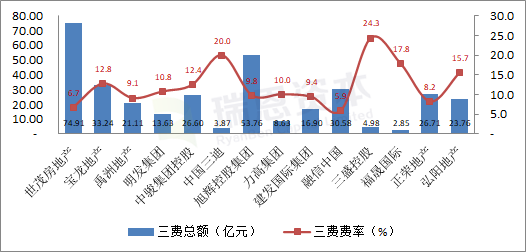

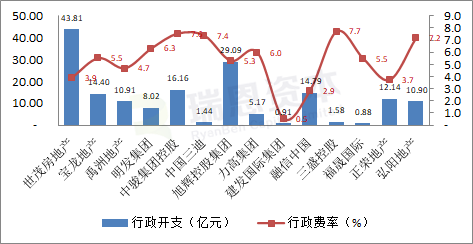

三項費用在會計上是指管理費用、銷售費用、財務費用(在港股財報中對應的分別是:銷售及分銷成本、行政費用或行政支出以及財務成本),三費費用率=(銷售費用+管理費用+財務費用)/營業收入,該數值越低,表明企業的管控能力越強。

銀根收緊、去槓桿的背景下,為爭取更大的利潤空間,嚴控三費已經是大勢所趨。

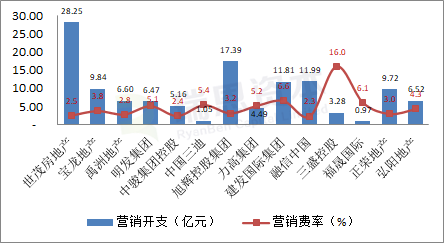

1、營銷開支及佔比

營銷費率平均值為4.9%,排名前三的企業分別是三盛控股(16.0%)、建發國際集團(6.6%)和福晟國際(6.1%)。低於平均值的企業有8家,最低的為融信中國(2.3%)。比較詫異的是建發國際的營銷費率竟達6.6%,銷售工作尚有很大的提升空間?

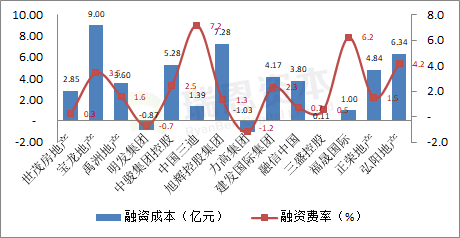

再來看看融資費率(融資成本/營業收入),融資費率平均值為2.1%,排名前三的企業分別是中國三迪(7.2%)、福晟國際(6.2%)和弘陽地產(4.2%)。除去明發集團和力高集團融資收益為正數之外,融資費率最低的是世茂房地產(0.3%)。看來融資成本低的還是規模大一些的企業啊。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊:www.ryanbencapital.com

閩系地產 | 正榮地產:2020年第一季度經營數據,較去年同期降約三成

閩系地產 | 寶龍地產(01238):2020年第一季度經營數據,同比降約25%

閩系地產 | 融信中國(03301):2020年第一季度經營數據,合約銷售同比降約28%,合約均價同比大漲10.5%

閩系地產 | 世茂房地產(00813) :2020年第一季度經營數據,同比降約近一成

閩系地產 | 旭輝控股(00884) :2020年第一季度經營數據,同比降約35%

閩系地產 | 中駿集團(01966) :2020年第一季度經營數據,銷售跌17.7%,平均房價漲16.3%

閩系地產 | 禹州地產(01628) :2020年第一季度經營數據,銷售跌5.8%,平均房價漲5.1%

閩系地產 | 弘陽地產(01996) :2020年第一季度經營數據,銷售跌36.1%,平均房價漲9.6%

閩系地產 | 力高集團(01622) :2020年第一季度經營數據,銷售跌15.7%,合約房價大跌33%

閩系地產 | 建發國際集團(01908) :2020年第一季度經營數據,同比大漲約三成

穆迪,擬下調禹洲地產(01628.HK)的評級 | 閩系地產

香港 IPO中介機構排行榜 (過去24個月:2018年4月-2020年3月)