11 月 3 日,中國綜合廢物管理解決方案供應商 北控城市資源集團有限公司 Beijing Enterprises Urban Resources Group Limited(以下簡稱「北控城市資源」)向港交所遞交招股書,擬在香港主板上市。這是其於 5月2日在港交所遞表失效之後的再一次遞表。

北控城市資源招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2019/100721/documents/sehk19110300115_c.pdf

主要業務

根據弗若斯特沙利文報告,按 2018年的營業收入計算,北控城市資源為中國企業環境衛生服務市場的企業界別中第四大環境衛生服務供貨商,於2018年的市場份額占該市場企業界別的1.6%及佔市場總額的 0.6%。截至2016年、2017年及2018年12月31日止年度以及截至2019年6月30日止六個月,北控城市資源分別有1個、71個、106個及112個產生收益的環境衛生服務項目。截至2019年6月30日,北控城市資源運營的環境衛生服務項目遍布 23個省、直轄市及自治區。此外,其中47個項目的總合約價值超過人民幣1億元。

根據弗若斯特沙利文報告,就危險廢物處理業務而言,北控城市資源在營項目(包括在營及試營項目)廢物處置的總設計處理能力於2018年底在中國排名第六,市場份額達0.7%。截至2019年6月30日,北控城市資源有五個在營危險廢物處理項目及兩個試營危險廢物處理項目。根據弗若斯特沙利文報告,於2018年12月31日,從事廢物處置項目的處理設施的總設計處理能力為每年253,050噸,於中國排名第六。同時,其他從事回收循環利用項目的處理設施的總設計處理能力為每年340,000噸。在國家危險廢物名錄所列的46種主要危險廢物類別中,合資格處理38類。

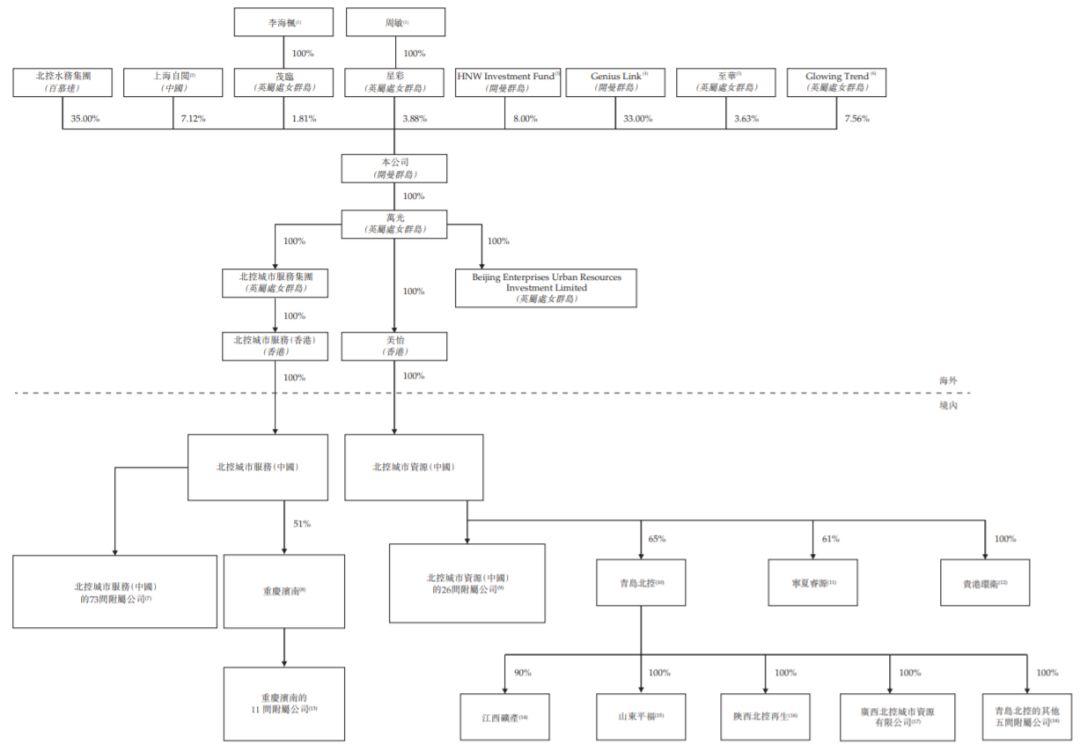

股東架構

北控城市資源的控股股東為北京控股(00392.HK)旗下的北控水務集團(00371.HK),持有北控城市資源 35%的股份。

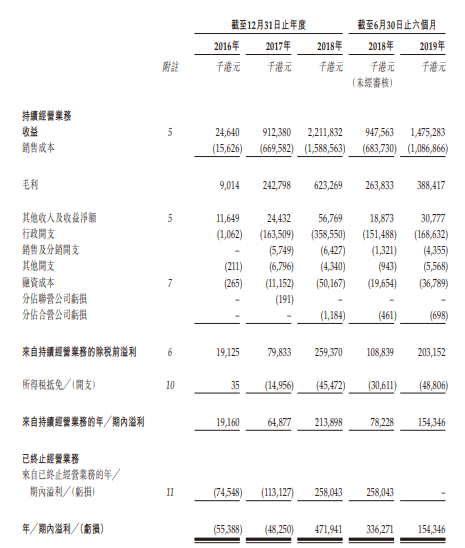

公司業績

財務數據顯示,在過去的2016年、2017年、2018年和2019年上半年,北控城市資源的營業收入分別為 0.25 億、9.12 億、22.12 億 和 14.75 億港元,相應的毛利率分別為36.6%、26.6%、28.2% 和 26.3%,相應的凈利潤分別為 -0.55億、-0.48 億、 4.72 億 和 1.54 億港元。

中介團隊

北控城市資源 是次IPO的的中介團隊主要有:海通國際、星展亞洲 為其聯席保薦人;安永 為其審計師;君合、盛德 別為其公司中國律師、公司香港律師;弗若斯特沙利文 為其行業顧問;北京北方亞事 為其獨立估值師。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽:www.ryanbencapital.com

金茂源環保,中國最大的電鍍工業園區發展、運營商,遞交招股書、擬香港主板上市

環保企業.香港IPO : 中國光大水務,遞交招股書、擬香港主板上市

環保企業.香港IPO : 達力環保,銀川最大的污水處理服務供應商,通過港交所上市聆訊

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)