2025年6月4日,來自江蘇的南京維立志博生物科技股份有限公司 Nanjing Leads Biolabs Co., Ltd.(以下簡稱「維立志博」)在港交所遞交招股書,擬香港主板IPO上市。這是繼其於2025年11月29日遞表失效後的再一次申請。

https://www1.hkexnews.hk/app/sehk/2025/107422/documents/sehk25060401965_c.pdf

維立志博,成立於2012年,作為一家臨床階段生物科技公司,致力於創新療法的發現、開發及商業化,以滿足中國及全球在腫瘤、自身免疫性疾病及其他重大疾病方面未獲滿足的醫療需求。

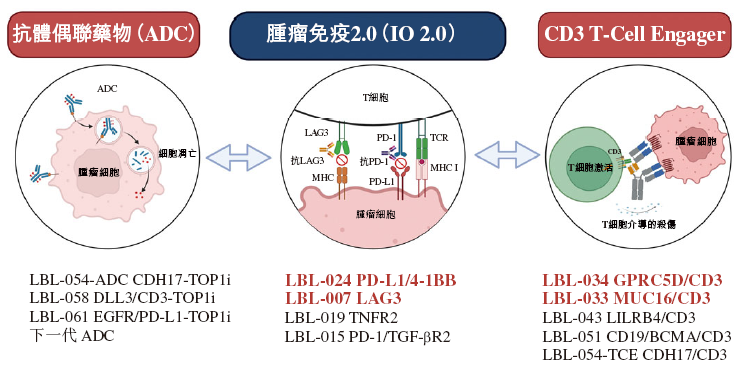

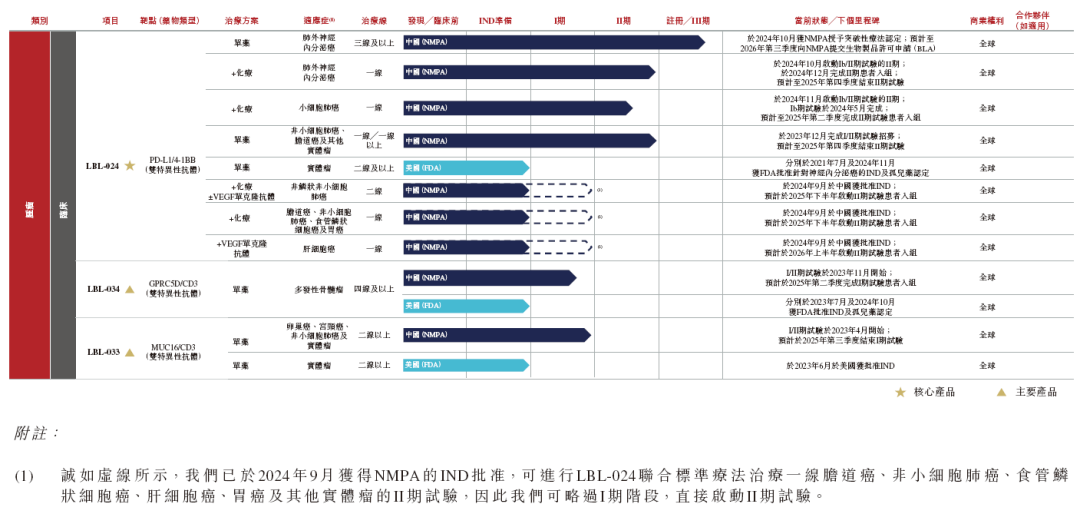

維立志博的創新管線包括14項主要資產,其中6款已進入臨床階段,包括1款核心產品及3款主要產品,根據弗若斯特沙利文的數據,各款產品組合均處於全球臨床進度領先的候選藥物之列,就核心產品和主要產品而言:

-

LBL-034 是全球臨床進度第二領先的靶向GPRC5D的CD3 T-cell engager;

-

LBL-033是全球僅有的兩款已進入臨床階段的MUC16/CD3雙特異性抗體之一;

-

LBL-007 在全球處於臨床階段的LAG3 靶向單克隆抗體中臨床進度位居前三,亦為首款被證實對鼻咽癌有效的候選藥物。

維立志博的核心產品LBL-024由內部開發,是一款處於關鍵性臨床階段的新型PD-L1 與4-1BB雙特異性抗體,已於2024年7月進入針對肺外神經內分泌癌的單臂關鍵性臨床試驗,是全球達到關鍵性臨床試驗階段的首款4-1BB靶向候選藥物,亦有可能成為治療肺外神經內分泌癌的首款獲批藥物。公司目前正在評估LBL-024(作為單葯療法及聯合療法一部分)對於治療晚期肺外神經內分泌癌、小細胞肺癌、膽道癌、非小細胞肺癌及其他實體瘤的療效。公司於2024 年10月自國家藥品監督管理局(NMPA)獲得LBL-024治療後線肺外神經內分泌癌的突破性療法認定(BTD),並於2024 年11 月自美國食品藥品監督管理局(FDA)獲得LBL-024 治療神經內分泌癌的孤兒葯認定(ODD)。公司計划進一步研究其對其他藥物匱乏的癌症適應症的治療潛力,包括食管鱗狀細胞癌、胃癌及肝細胞癌。

維立志博的14款創新候選藥物中,6款已成功進入臨床階段,正單獨進行合共10 項臨床項目評估。目前有2 款候選藥物於3 種適應症的II 期臨床試驗中獲得概念證明,且該等候選藥物中有1 款進展至關鍵性臨床試驗階段。維立志博已就其中一項管線資產與百濟神州訂立戰略授權及合作協議,交易總價值高達7.72 億美元,另加雙位數百分比的分級特許權使用費。亦與Aditum Bio就新成立的一家美國公司(NewCo),致力於公司特定三特異性T cell engager 的全球開發及商業化達成合作安排,交易總價值高達6.14 億美元,另加潛在中個位數特許權使用費及於NewCo的股權。

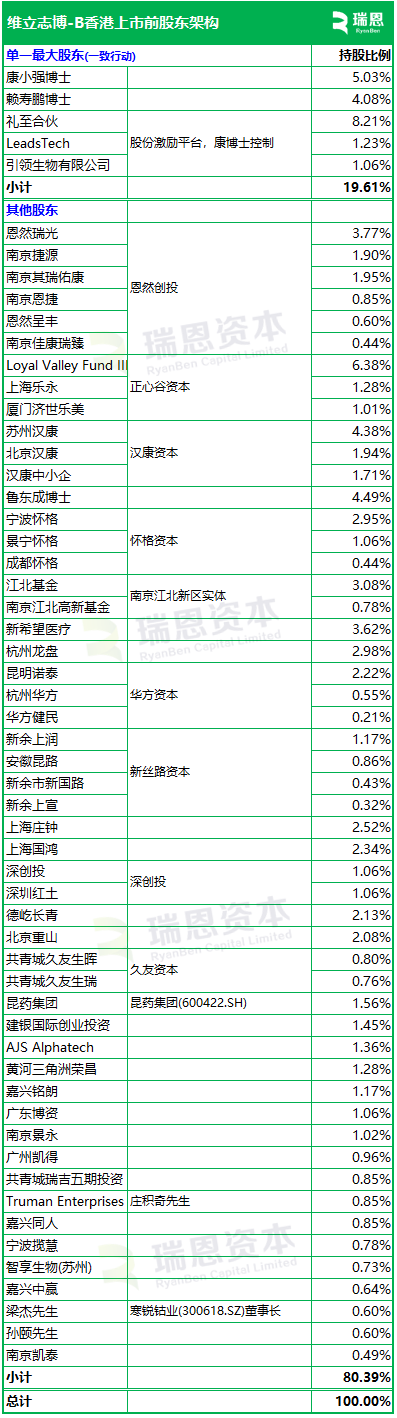

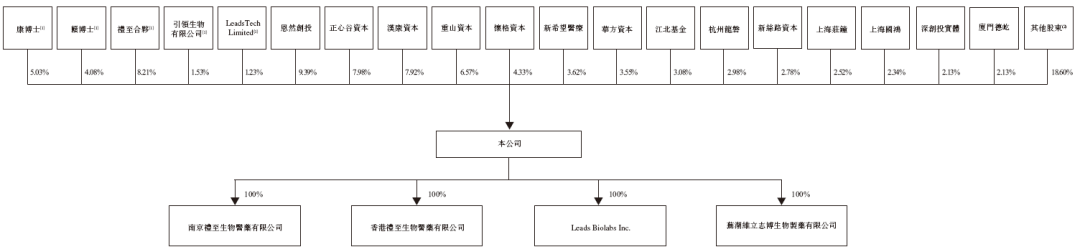

康小強博士、賴壽鵬博士以及數家股份激勵平台為一致行動人,根據康博士的意見表決,構成一組單一最大股東,合計持股約19.61%。

其他投資者包括恩然創投、正心谷資本、漢康資本、懷格資本、江北基金、華方資本、新絲路資本、深創投等。

-

3名執行董事: 康小強博士(共同創始人、董事長、首席執行官兼總經理); 賴壽鵬博士(共同創始人、首席戰略官兼執行副總裁)、; 左鴻剛先生(首席財務官兼董事會秘書); -

3名非執行董事: 張銀成先生(上海漢康合伙人); 陳仁海博士(恩然創投創始合伙人及執行合伙人); 倪佳博士(上海正心谷投資研究部); -

3名獨立非執行董事: 張宏冰博士(中國醫學科學院北京協和醫學院教授); 杜以龍先生(中倫律師事務所特別法律顧問); 杜季柳女士(華領私募綜合管理部負責人)。

除執行董事外,高管包括:

蔡勝利博士(首席醫學官);

凌虹博士(資深副總裁兼首席科學官)。

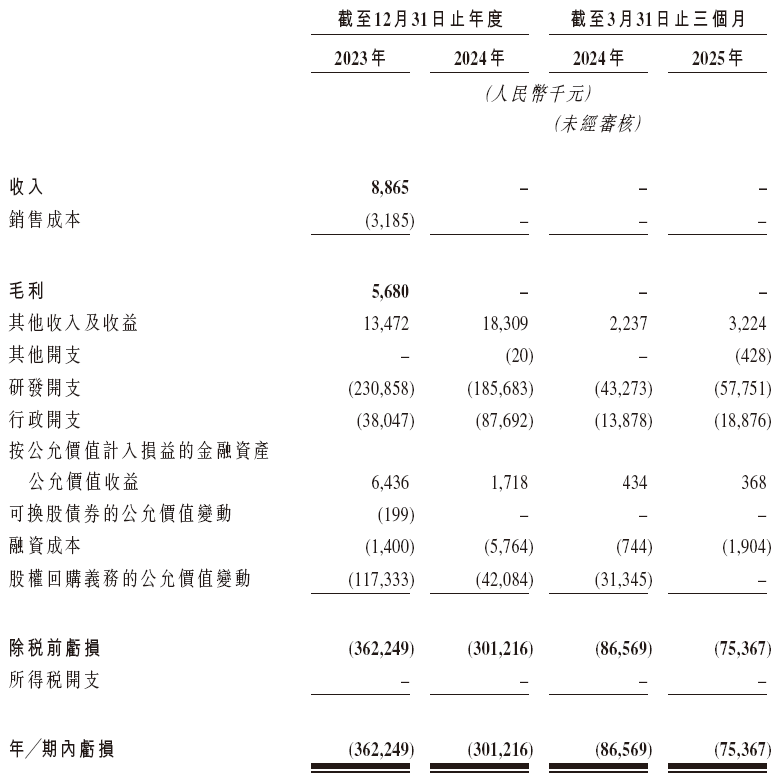

* 所有收入均來自根據與百濟神州訂立的授權及合作協議提供橋接研究服務而向百濟神州收取的付款。

維立志博是次IPO的中介團隊主要有:

摩根士丹利、中信證券為其聯席保薦人;

安永為其審計師;

君和為其公司中國律師;

科律為其公司香港及美國律師;

競天公誠為其券商中國律師;

史密夫斐爾為其券商香港及美國律師;

弗若斯特沙利文為其行業顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

江蘇2025年上市盤點:A股4家,香港1家,美國2家;3家即將香港上市,恆瑞醫藥等26家正在準備境外上市

本篇文章來源於微信公眾號:瑞恩資本RyanbenCapital