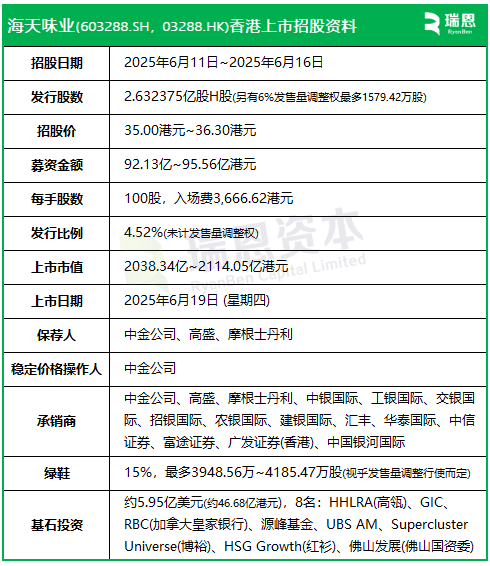

海天味業(603288.SH,03288.HK),於今日(6月11日)起至下周一(6月16日)招股,預計2025年6月19日在港交所掛牌上市,中金公司、高盛、摩根士丹利聯席保薦。

海天味業,計劃全球發售2.632375億股H股(另有6%發售量調整權),其中94%為國際發售、6%為公開發售,另有6%超額配股權。每股發售價介乎35.00港元~36.30港元,每手100股,最多募資約95.56億港元。假設發售量調整權、超額配股權均悉數行使,股份最終發售數量將達3.208864億股,最高募資將達116.48億港元。

假設每股發售價35.65港元(發售價範圍中位數)、發售量調整權、超額配股權未獲行使,海天味業預計上市總開支約1.13億港元,包括0.5%的承銷傭金,最多0.3%的酌情獎金,其他連同聯交所上市費、證監會交易征費、聯交所交易費、財匯局交易征費、法律及其他專業費用、印刷及其他開支等。

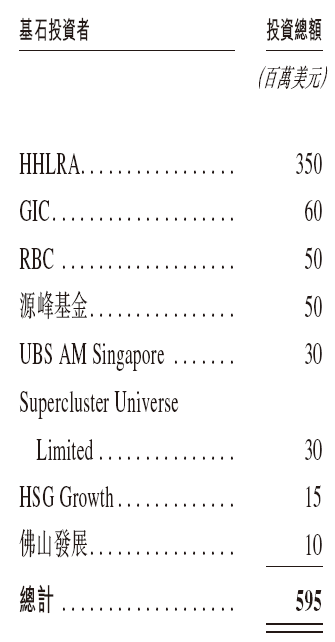

海天味業是次IPO招股引入8名基石投資者,合共認購約5.95億美元(約46.68億港元)的發售股份,基石投資者包括高瓴旗下的HHLRA認購3.50億美元、新加坡政府投資公司GIC認購6000萬美元、加拿大皇家銀行資產管理部門RBC認購5000萬美元、源峰基金認購5000萬美元、UBS AM認購3000萬美元、博裕資本旗下Supercluster Universe認購3000萬美元、紅杉資本HSG Growth認購1500萬美元、佛山國資委旗下佛山發展認購1000萬美元。

海天味業是次IPO,募資凈額約92.71億港元(按發售價範圍中位數計):約20.0%將用於產品開發以及前沿技術的研發和工藝升級;約30.0%將用於產能擴張、採納新技術及供應鏈的數字化升級;約20.0%將用於通過建立集團的全球品牌形象、拓展銷售渠道以及提升海外供應鏈能力,提升集團全球影響力;約20.0%將用於增強集團的銷售網絡及提升滲透能力;以及所得款項凈額約10.0%將用作營運資金及一般企業用途。

海天味業是次IPO,中金公司、高盛、摩根士丹利其聯席保薦人、整體協調人、聯席全球協調人,其他承銷商包括中銀國際、工銀國際、交銀國際、招銀國際、農銀國際、建銀國際、滙豐、華泰國際、中信證券、富途證券、廣發證券(香港)、中國銀河國際。

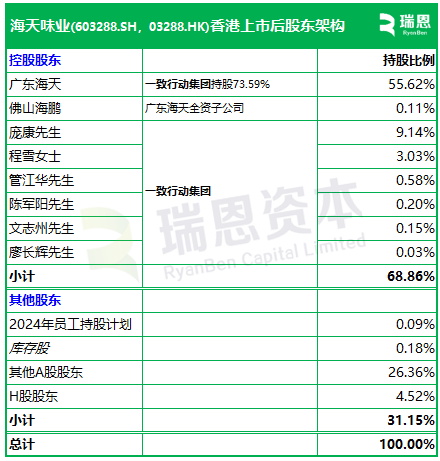

招股書顯示,海天味業在上市後的股東架構中,一致行動人士集團,包括龐康先生、程雪女士、管江華先生、陳軍陽先生、文志州先生、廖長輝先生,通過直接及間接方式,合計持股約68.86%。

https://www1.hkexnews.hk/listedco/listconews/sehk/2025/0611/2025061100018_c.pdf

江蘇2025年上市盤點:A股4家,香港1家,美國2家;3家即將香港上市,恆瑞醫藥等26家正在準備境外上市

本篇文章來源於微信公眾號:瑞恩資本RyanbenCapital