2025年6月10日,來自安徽省蕪湖市灣沚區安徽新蕪經濟開發區的安徽鑫旭新材料有限公司的控股公司XINXU COPPER INDUSTRY TECHNOLOGY LIMITED(以下簡稱「鑫旭新材料」)在美國證券交易委員會(SEC)公開披露招股書,股票代碼XXC,擬在美國納斯達克IPO上市。 其於2021年7月30日在SEC秘密遞交招股書,後於2024年4月1日公開披露招股書。

鑫旭新材料招股書鏈接:

https://www.sec.gov/Archives/edgar/data/1875994/000121390025052817/ea0200661-05.htm

主要業務

鑫旭新材料,主要從事銅及銅合金產品的研發、製造和加工以及銷售和分銷,產品包T2紫銅棒、T2鍍錫銅棒、T2銅棒和電解銅等,廣泛應用於電子電器、通訊、汽車、空調、船舶、冶金、機電、交通、建築住宅、配電、太陽能等行業的多元化終端市場。

鑫旭新材料,在安徽省蕪湖市經營業務,佔地面積約43,330平方米。 截至本招股說明書日期,公司擁有5個在運營生產車間,佔地面積約21860平方米,擁有10條生產線,年生產能力約20,000噸。

目前公司擁有139家客戶,覆蓋中國19個省份和直轄市,包括北京、上海、安徽、浙江、江蘇、廣東等。

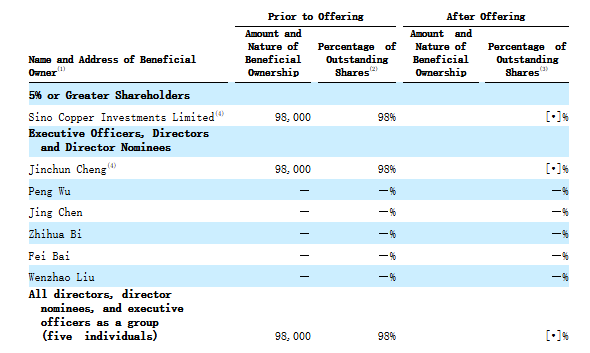

股東架構

招股書顯示,鑫旭新材料在上市前的股東架構中,其主要股東包括:

程金春Cheng Jinchun,通過Sino Copper Investments Limited持有98%的股權。

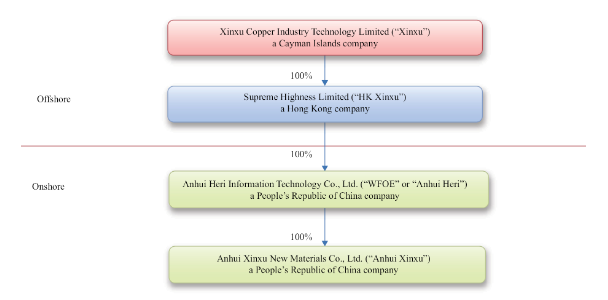

公司架構

招股書顯示,鑫旭新材料的公司架構如下:

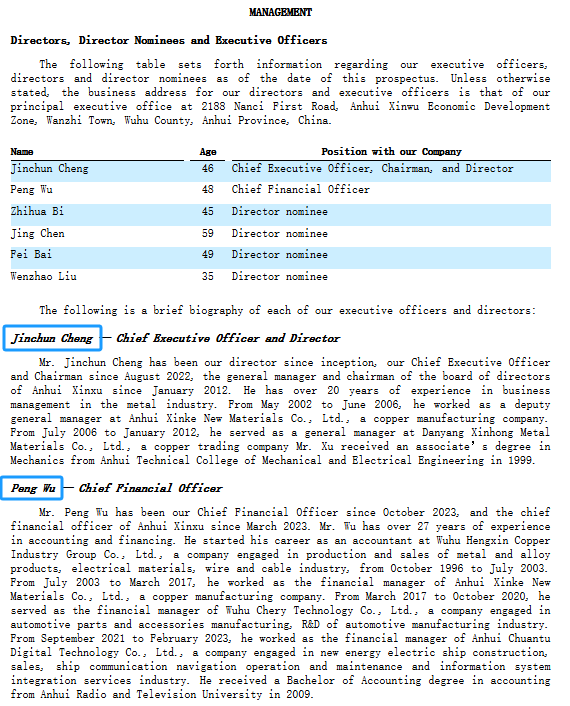

管理層

招股書顯示,鑫旭新材料的管理層如下:

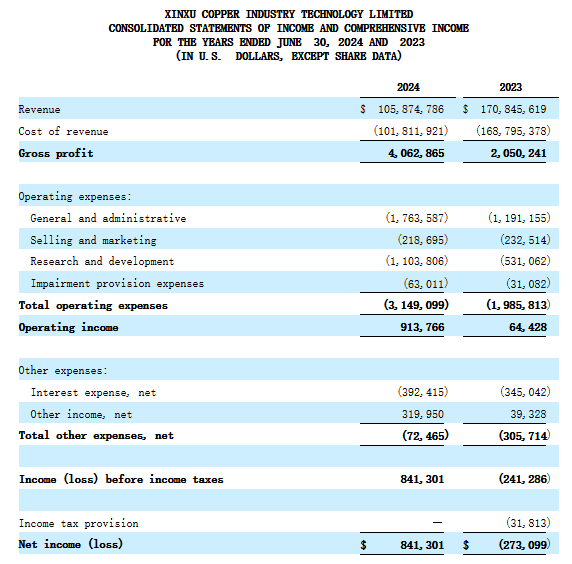

公司業績

招股書顯示,在過去的2023財年、2024財年(財政年度截至2023年6月30日),鑫旭新材料的收入分別為1.71億和 1.06億美元,相應的凈利潤分別為 -27.31萬和 84.13萬美元。

中介機構

鑫旭新材料是次IPO的的中介團隊主要有:

Craft Capital Management LLC、R.F. Lafferty & Co., Inc.為其聯席承銷商;

Fortune CPA, Inc為其審計師;

金杜為其公司中國律師;

Ellenoff Grossman & Schole LLP為其公司美國律師;

大成為其承銷商中國律師;

Bevilacqua PLLC為其承銷商美國律師。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

香港證監會調查十多間本地金融機構,涉香港公司赴美國上市,今年已上市24家

本篇文章來源於微信公眾號:瑞恩資本RyanbenCapital