作者:何鯉 (Li He)、許嘉 (Jason Xu)、馬淵媛 (Sabrina Ma)、王茜雯 (Qianwen Wang)

一、諮詢文件重點內容

第I部分:有關優化「公開市場」的規定

上市後的持續義務

第II部分:有關IPO發售機制

第III部分:靈活定價機制

二、與諮詢文件有關的過渡安排及提示

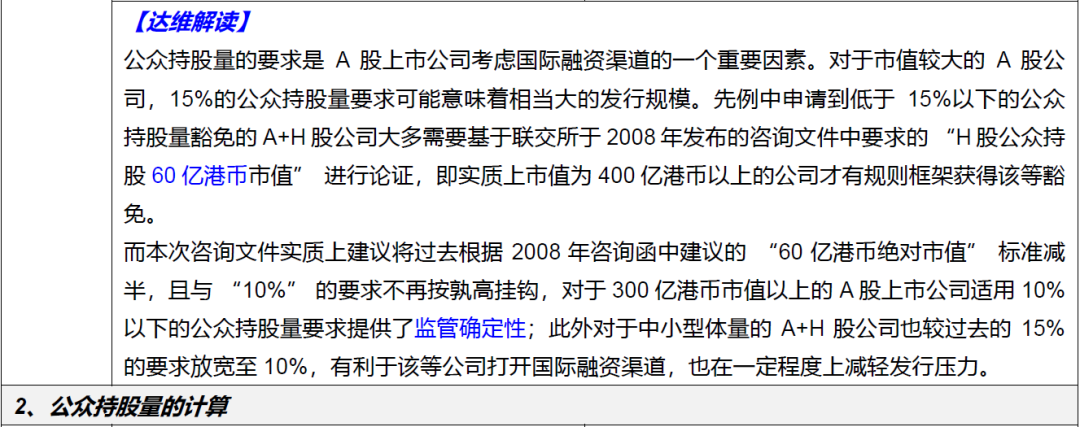

此外,對於A股上市公司,自2024年10月18日香港證券及期貨事務監察委員會與聯交所共同發佈「優化新上市申請審批流程時間表」聯合聲明,並提出「合資格A股公司」快速審批時間表以來,許多A股公司正在籌備H股上市。此次諮詢文件進一步切合A股上市公司的實際情況及過往項目中的難點對實操中存在的一些障礙提出了修訂建議,為優質A股上市公司打通香港這一國際資本市場的融資渠道,增加了可行性和監管確定性,也符合香港政府鼓勵內地大型企業赴港上市的倡議。隨着近期多家A股上市公司宣布其回港計劃,期待該諮詢文件的生效實施能夠為聯交所這一國際平台帶來更多吸引力。

基於現有規則框架,如本次諮詢文件中的建議均進一步落實,就企業如何利用諮詢文件的建議新規成功發行上市,我們建議上市發行人可考慮如下幾方面:

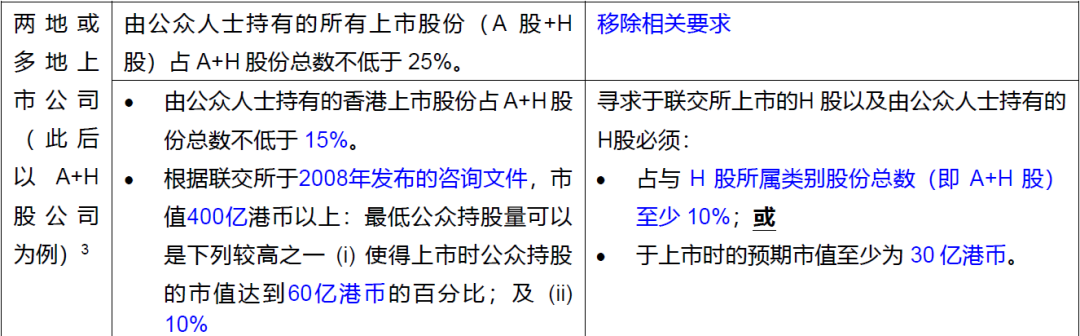

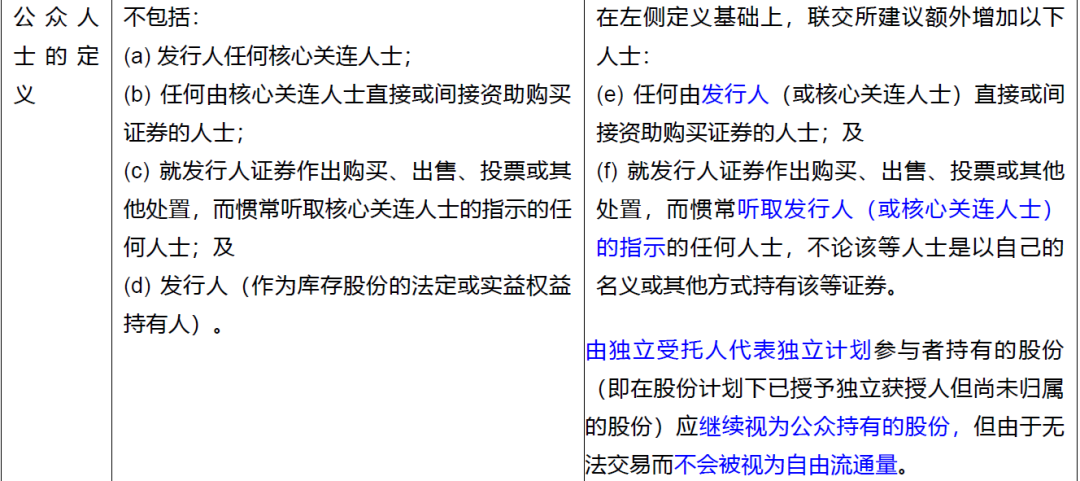

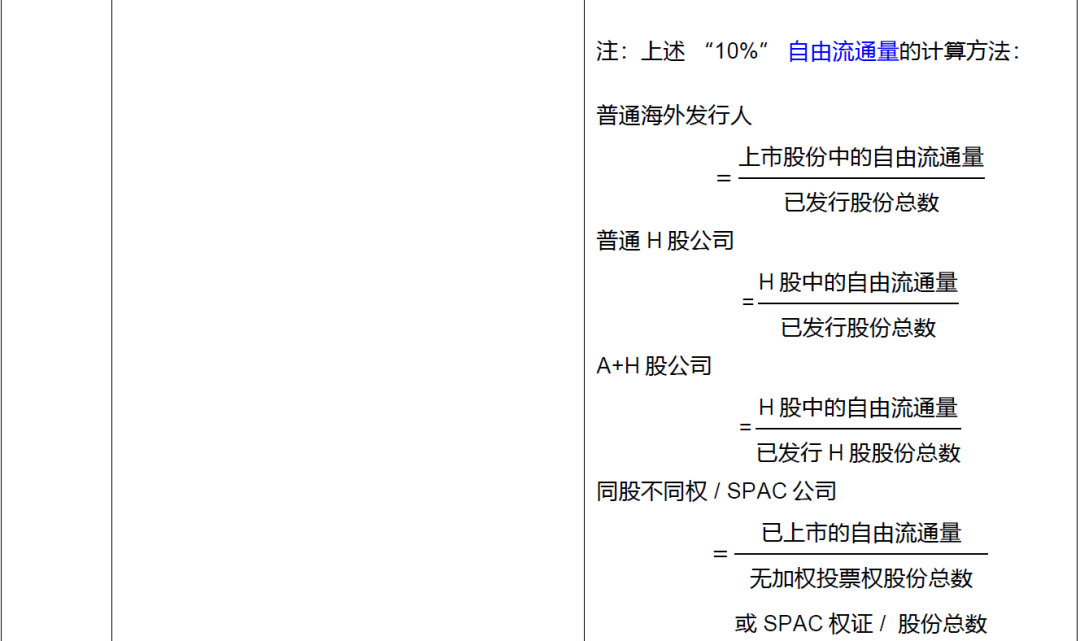

(1) 公眾持股量的測算:考慮到諮詢文件中對公眾持股量的建議修訂,上市發行人有必要就公司現有股東情況考慮個別股東是否計入公眾持股。例如,若上市發行人提供貸款給員工用於認購公司的股權激勵,建議新規生效後,這類激勵股份預期將無法被計入公眾持股量。

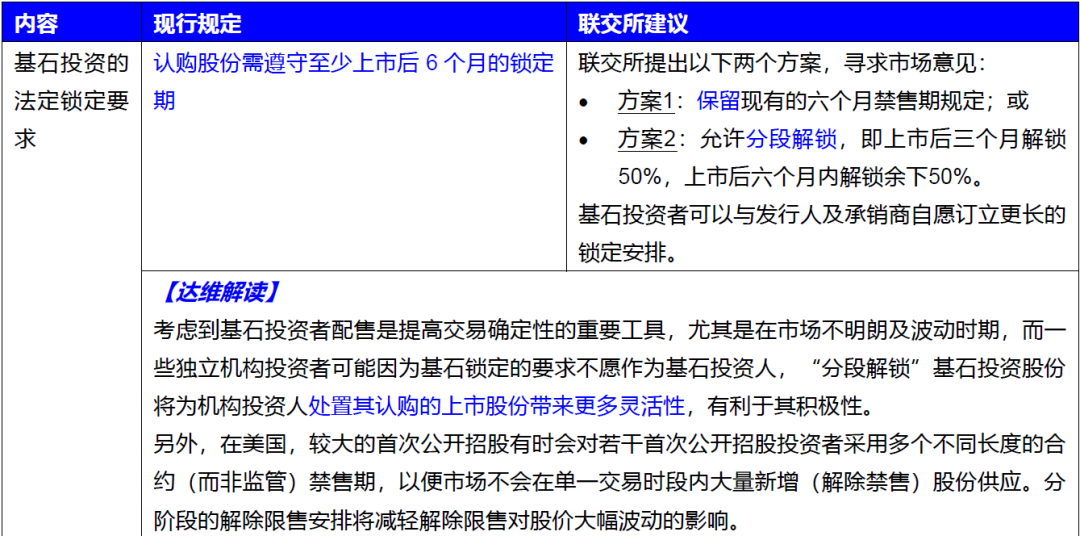

(2) 利用現有股東認購機制增加發行確定性及靈活性:當前聯交所在特定情況下允許現有股東參與認購,例如,(i) 現有股東根據反攤薄約定進行認購,(ii) 滿足特定的現有股東條件;(iii) 根據發行規模申請豁免;及(iv) 已上市公司的股東認購等機制。相比於新投資人,現有股東對公司情況更為了解,若其有意願認購也一定程度上可以表明其對於公司的發行價格的認可,因此現有股東的認購一般有更高的確定性。此外,如現有股東不通過作為基石投資者參與國際配售,現有股東的認購將不受鎖定期限制,同時可以計入諮詢文件中建議的自由流通量以及建簿配售部分需佔總發行比例的50%的份額中。

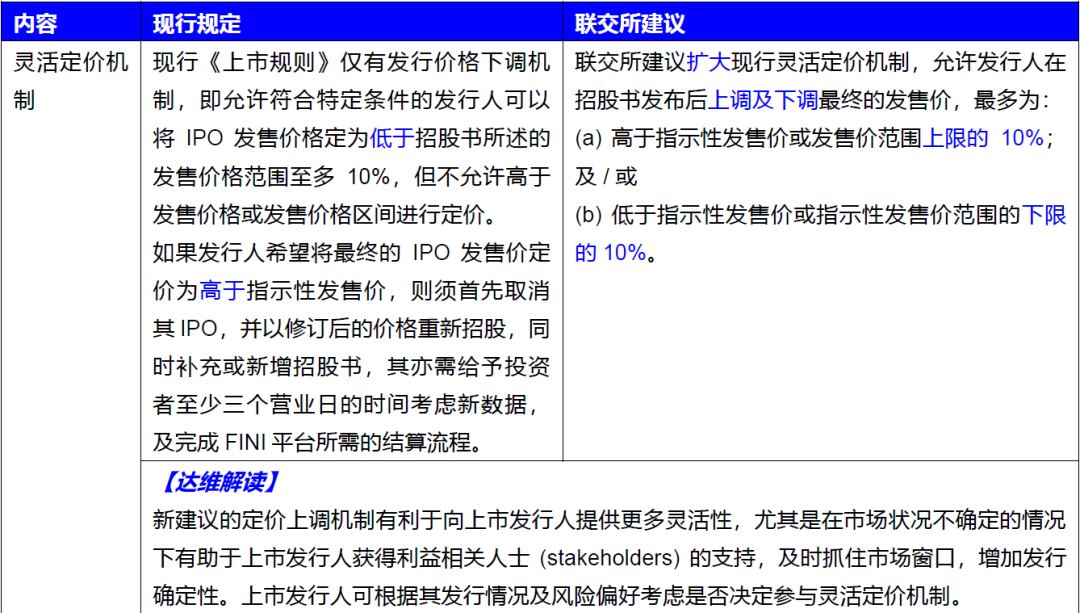

(3) 利用現有發行規模調整機制及靈活定價機制,最大限度保留髮行規模及定價靈活性:在符合特定條件的情況下,發行人可考慮利用的前述機制包括 (i) 最高15%的發行規模上調選擇權;(ii) 最終定價可低於發行價格或發行價格區間不超過10%;及 (iii) 根據諮詢文件建議,最終定價可高於發行價格或發行價格區間不超過10%。前述機制可單獨或結合使用。

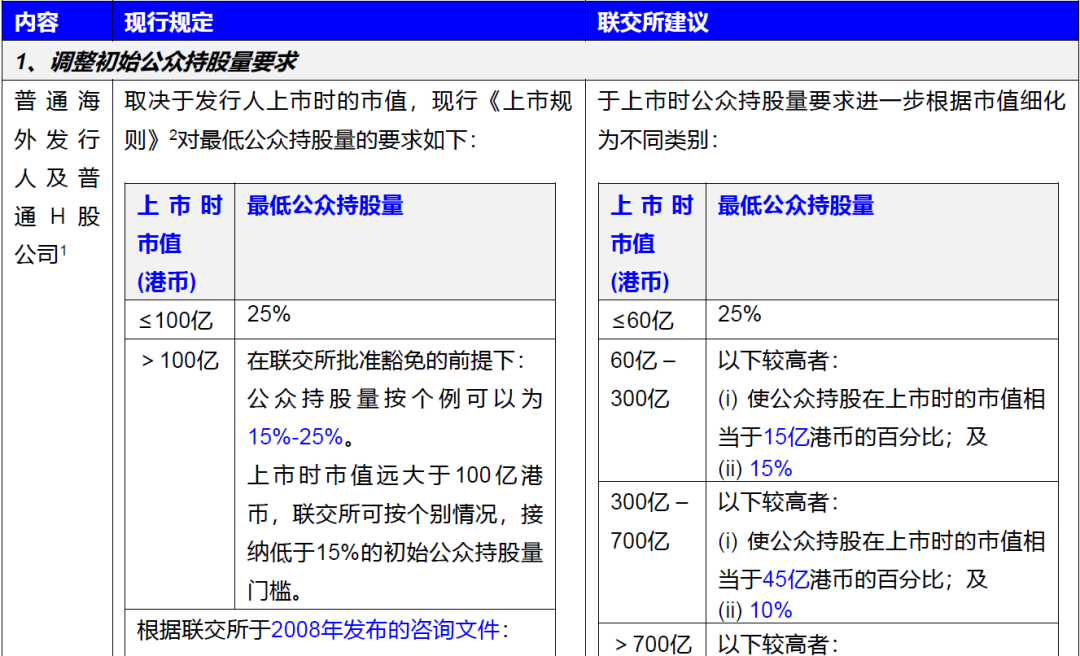

附表 — 不同類別發行人公眾持股量要求門檻及本次諮詢文件修改對比

註:

1 「H股公司」指擁有單一類別股份且並無其他上市股份的中國發行人, 即不包括A股上市公司。

2 指《香港聯合交易所有限公司證券上市規則》。

3 「A+H股公司」指A股股份已經上市的H股發行人;另外,由於擁有其他股份類別于海外上市的發行人與A+H股公司基本適用相同規定,此處不再展開贅述。

4 《上市規則》第18A.07條規定,對於依據第18章上市的生物科技公司,除了符合第8.08(1)條的規定外,必須確保在其上市時,其總市值至少3.75億港元的已發行股份由公眾人士持有,分配給基石投資者的任何股票以及生物技術公司現有股東在其上市時認購的任何股票,概不視為第18A.07條所述的由公眾人士持有的已發行股份。

5 《上市規則》第18C.08條規定,特專科技公司在首次公開招股中發售的股份總數(不包括根據行使任何超額配股權而發行的任何股份)中,必須至少有50%由參與配售部分的獨立定價投資者(不論以基石投資者身份與否)認購。

6 《上市規則》第18C.08條要求特專科技公司IPO提呈發售的股份總數的至少50%由配售部份的獨立定價投資者(無論作為基石投資者或其他人士)承購。

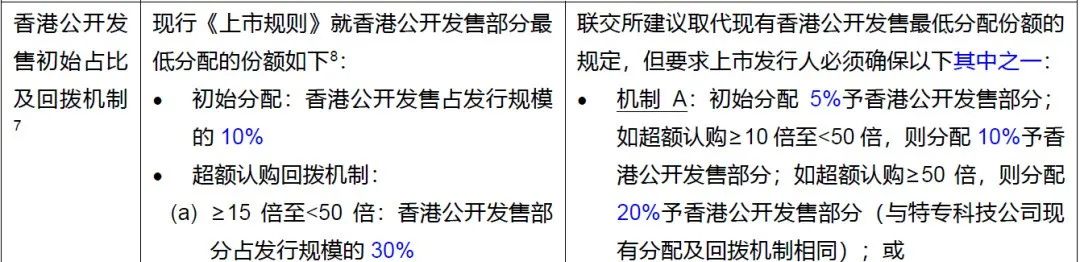

7 「回撥機制」指如投資者對香港公開發售部份的需求強勁(即「超額認購」),且配售部份項下的發售股份並非認購不足,則《上市規則》要求根據超額認購水平向香港公開發售部份分配更多股份。

8 不適用於特專科技公司,詳見《上市規則》第18C.09條。

9 重新分配及 / 或公開發售超額分配後,香港公開發售部分的最高股份數目為以下列兩項的較低者(「分配上限」):(i) 初訂分配至香港公開發售部分的股數的兩倍(例如,若初訂分配予香港公開發售部分的股份佔總發售股數的 10%,則可為總發售股數的 20%);及 (ii) 總發售股份(超額分配前)的30%。發售價須定為以下的較低者:(i) 指示性發售價或發售價範圍的下限;或 (ii) 經靈活定價機制(倘採用)下調的最終發售價。

免責聲明

此通訊僅供參考。希望本所的客戶和朋友會對此通訊感興趣。此通訊不是對所述及事項的全部分析,不應被視為提供法律建議。此通訊可在某些司法轄區視為律師廣告。